车载激光雷达百家争鸣:性能无法决定一切,性价比更重要

编者按:本文来自微信公众号“汽车之心”(ID:Auto-Bit),作者:叶方,36氪经授权发布。

最近几年,激光雷达市场异常火热。据不完全统计,目前激光雷达市场有超过 70 个玩家。

那些跑在前面的公司,已经或正通过借壳上市(SPAC)的方式来为未来的发展储备资金。

在汽车行业,车企对激光雷达的「爱」可谓是真情实意——原本是自动驾驶市场专属的激光雷达也开始向 ADAS 市场渗透。

据悉,目前有不少车企在为 2025-2026 年的新型 ADAS 系统储备弹药。

也就是说,未来 18 个月内,汽车厂商会敲定未来 4 到 5 年内新车会用上什么样的激光雷达。

为此,汽车之心对当下及未来的激光雷达市场做了重新梳理,范围覆盖市场上现有的领先设计以及一系列有望进军第一梯队的激光雷达公司。

在这篇文章中,你将得到这些问题的答案:

1、激光雷达哪种路线最吃香?

2、不同的激光雷达产品,价格差异主要取决于什么?

3、激光雷达的价格与性能正相关吗?

4、激光雷达争霸战:如何在价格与性能上实现逆袭?

激光雷达哪种路线最吃香?

要想弄清楚纷繁复杂的激光雷达技术,最主要抓住两点:成像与探测距离。

激光雷达成像中使用的技术千差万别:从机械式、 MEMS,到 OPA(光学相控阵)再到 Flash。

测距技术包括脉冲、FMCW(频率调制连续波)和相位式测距等。

在当前的市场上,我们可以看到:

机械式激光雷达仍是市场中坚力量,原因是机械式激光雷达价格更便宜。

MEMS 激光雷达的关键优势在于其紧凑的尺寸。虽然还是使用了一些活动部件,但固态能让激光雷达可靠性大幅提升。

Flash 激光雷达则彻底砍掉了活动部件,其可靠性更高,但现有技术下,其探测距离依然是一大短板。

如果从激光源这个角度观察,大多数激光雷达公司都使用 905nm 的边缘发射器和雪崩光电二极管(APD),因为这些零部件可大批量采购。

有从业者认为,905nm 激光器虽然价格便宜,但除了分辨率低及探测距离短外,对人眼并不安全。

还有一些公司,比如 Luminar、Innovusion(图达通)以及国内的一径科技、镭神智能使用 1550nm 的光纤激光器。

虽然有行业人士认为 1550 纳米激光器成本居高不下,但上述四家公司都在公开场合表示,可通过自身研发能力与供应链能力降低 1550nm 激光雷达的整体成本,从而为客户提供高性价比的激光雷达产品。

另一方面看,1550nm 激光器也有自己的优势。比如,在不威胁人眼安全的情况下更好地实现长距离探测。

当然,边缘发射器和光纤激光器并不是唯一的选择。

还有激光雷达公司也在快速拥抱 VCSEL(垂直腔体表面发射激光器),也就是 iPhone 上用到的激光雷达。

德国的激光雷达公司 Ibeo 就用上了奥地利 Ams 公司的 VCSEL 技术。据悉,这款激光雷达将在 2022 年正式发布。

美国新近上市的激光雷达公司 Ouster,在 2020 年推出一款结合 VCSEL 和单光子雪崩二极管(SPAD)技术的激光雷达,专攻 ADAS 市场,计划 2024 年投产。

至于 FMCW 技术,目前估值超 100 亿美金的自动驾驶公司 Aurora 因在 2019 年收购了一家 FMCW 激光雷达公司 Blackmore,这一技术开始被业界所关注。

2020 年,全球最大自动驾驶公司的标杆——Waymo 也提到过自研 FMCW 激光雷达。

2021 年,ADAS 巨头 Mobileye 也谈起了 FMCW 技术,并称其为全自动驾驶汽车的终极选择。

FMCW 激光雷达的优势是,可实现更高的探测灵敏度和精度,适合硅光子和相控阵技术低成本批量生产,并且可以有效阻止其他雷达的干扰。

不过,FMCW 激光雷达也有自己的弱点,比如「硅光子的制造能力」和技术成本。

但 Mobileye 认为,可以通过利用英特尔的硅光子学专业知识来克服这一问题,毕竟英特尔有自己的晶圆厂、生产线和相关 IP。

说了这么多,目前哪种路线更受车企关注呢?

如果想预测激光雷达市场的未来趋势,我们可以从目前已知的激光雷达公司合作订单中,发现一些端倪:

法雷奥与奥迪/奔驰

Innoviz 与宝马

Luminar 与沃尔沃/上汽

Innovusion(图达通)与蔚来

速腾聚创与 Lucid

华为与极狐

Livox 与小鹏汽车等等

一个共同点是,上述激光雷达产品都可归类为混合固态激光雷达(注:也有公司认为 MEMS 为固态激光雷达)。

如果按扫描方式分类,上述产品又可以分为四类:

1. 硅基 MEMS,代表公司:速腾聚创、Innoviz、一径科技

2. 转镜,代表公司:法雷奥、Velodyne、华为、镭神智能、锐驰智光

3. 振镜+转镜,代表公司:Luminar、Innovusion

4. 旋转透射棱镜,代表公司:Livox

一定程度上,目前混合固态激光雷达成为了当前上车的主流产品。

另外,激光雷达混搭已经成为了新趋势,即量产车上配齐近程、中程与远程激光雷达。例如:

雷克萨斯已经有了搭载 4 个激光雷达车型(1 台来自电装,3 台来自大陆)。

现代也有了双激光雷达车型(Velodyne/法雷奥);

本田选择了法雷奥(单车 5 台);

长城则用上了 Ibeo(单车 3 台);

从激光雷达前装上车的进展看,越来越多拥有 ADAS 功能的车辆,开始采用混合固态激光雷达以及 SPAD 阵列的 Flash 激光雷达。

我们可以看到,目前激光雷达市场处于百家争鸣的状态。

正如激光雷达公司的某位高管表示,「激光雷达不是一个赢家通吃的市场。很多公司还在验证自己的想法。」

不同的激光雷达产品,价格差异主要取决于什么?

激光雷达行业正在迅速发展壮大,各路独角兽异军突起。这也让外界更加关注激光雷达的营收、定价与利润。

在 100-1000 美元激光雷达产品先后问世之际,有两个关键问题需要回答:

如果以性能为准绳,激光雷达的最佳买入价格是多少?

从应用和成本角度考虑,未来的价格预测是否符合实际?

首先,我们从车载激光雷达的性能参数入手,可以分解为两部分:

(1)探测距离(R):激光雷达能提供可靠的距离信息。

(2)分辨率(PPS):在激光雷达上,分辨率取决于每秒能够接收到的 3D 信息。所谓的 PPS 类似于 2D 相机中的像素,但也包含了深度信息。

对 ADAS 和自动驾驶系统的感知和控制来说,探测距离与分辨率两大参数至关重要。

探测距离的远近主要取决于激光功率和探测器灵敏度(实际上是整个系统的灵敏度或信噪比)。

至于 PPS,涉及到角度分辨率,视场和帧率。

这一性能参数背后是激光器、探测器、扫描机构与信号处理平台的通力合作。

第二,不同激光雷达设计的成本与价格取决于以下 3 方面:

(1)决定探测距离和分辨率的关键部件——激光器、探测器、扫描仪和数据处理设备;

(2)装配、测试和认证成本——一般涉及人工、供应链管理、设施、设备、工具、质量和工程等方面;

(3)性能以外的其他因素——比如智能化、规模化、垂直整合、可靠性和先发优势等。

虽然性能在不断提升,但激光雷达在 200 米开外且反射率仅有 10% 的情况下(同时还要保证人眼安全与高分辨率)仍然「力不从心」。

因此,低价成了市场竞争的核心,而实现低价就要靠容易生产制造的设计,更少的元件数量,ASIC 化以及更高效的光学封装。

那么,激光雷达公司之间产品价格的差异主要取决于什么?

从汽车之心搜集到的信息看,大致可以分为 4 点:

系统性能表现

激光雷达系统设计

物料成本

可制造性,产出与质量

先来看看系统性能表现。

探测距离与分辨率的提高带来的必然是更高的成本与价格。此外,软件也是产品溢价能力的重要组成部分。

其次是激光雷达系统设计。

这一点非常考验激光雷达公司的平衡能力,系统设计必须借助研发能力让光子(激光功率与探测器灵敏度)、原子(固定或扫描的光学与机械结构)和电子(信号与计算)实现探测距离与分辨率等性能指标的平衡。

比如是 Flash 还是扫描式,波长是 905 nm 还是 1550 nm,测速/测距靠的是飞行时间还是 FMCW?

第三是物料成本。

2D Flash 激光雷达会拉高光学半导体成本,但也能在扫描上省钱。同时,波长越长,激光器与探测器就越贵,这带来的好处是能实现更高的探测距离与分辨率,而且对人眼更安全。

当然,要想有效降低物料成本,最好的办法就是垂直整合。目前,一些激光雷达公司已经在向这条路进发了。

最后是可制造性。

虽然这是比较务实的指标,但很少被外界关注。

具体来说,这个指标包括:打造高效的生产设施与工艺、扩大产能、减少浪费、管理供应链,管控质量体系并保证来自车企源源不断的订单等等,缺一不可。

激光雷达的价格与性能正相关吗?

作为老牌的 Tier 1,法雷奥是目前唯一一家拥有车规激光雷达的厂商。

而且,法雷奥的 SCALA 产品已经被用在包括奥迪在内的 4 家汽车厂商的平台上。

截止目前,法雷奥已经拿到了价值 6 亿美元的订单,如果激光雷达销量能达到 100 万台,其单价就能低至 600 美元。

在性能方面,SCALA 探测距离为 100 米,每秒能构建 60000 点的点云图。

作为量产的车载激光雷达先行者,SCALA 已成为其他激光雷达供应商的性能与价格基准。

那么问题来了:激光雷达的定价与性能是否正相关?

决定探测距离的是激光功率和探测器灵敏度。

以 Ouster 的定价为例,我们可以估算出探测距离带来的溢价。

至于分辨率在激光雷达定价中的权重,则要考虑其他类似的光学与半导体技术。

拿无源红外摄像头来说,像素如果增加 4 倍(从 VGA 提升到 HD),定价就会提升 2 倍。

同样,在光纤通讯上,如果数据传输速度从 2.5 Gb/s 提升到 10 Gb/s,价格也会提升 2 倍。

一方面,客户不会为了 4 倍的性能提升付出 4 倍的价格。

因此,激光雷达公司想说服这些客户购买新产品,就得拿出一个新的价格与性能公式。

这从成本角度来看也是合理的,因为半导体加工成本并不会线性增长。

比如,晶圆直径增加 2 倍后能得到 4 倍的像素数,而其成本增加仅有 2 倍。

另一方面,光学封装成本也会按比例减少。

基于上述情况,我们可以得出探测距离与分辨率的溢价系数,并用来预估不同性能等级激光雷达的定价。

第二个问题:预计售价与最终定价是一回事吗?

以探测距离与分辨率为基准,我们可以对比不同激光雷达产品的预计售价与厂商定价。

探测距离是基于性能所得的综合溢价,用来计算预计售价。

在这里,法雷奥的产品是激光雷达价格的锚点。

例如大陆、Waymo 和 Ouster 这样的公司没有公布批产后的激光雷达价格,因而无法进行有效对比。

不过,预计售价也能说明一些问题。

数据来源:PATIENCE CONSULTING LLC

速腾聚创的定价来自 2020 年 CES 发布会,这个价格比预计售价低了 2.5 倍。

Velodyne 和 Luminar 要实现高性能目标,其激光雷达预计售价可能会比公布的定价高上 4-5 倍。

当然,如果系统架构足够颠覆,肯定能大幅拉低物料成本,同时实现更高水平的垂直整合。

那么,Velodyne,Luminar 和速腾聚创给出的超高性价比激光雷达就不会是空中楼阁。

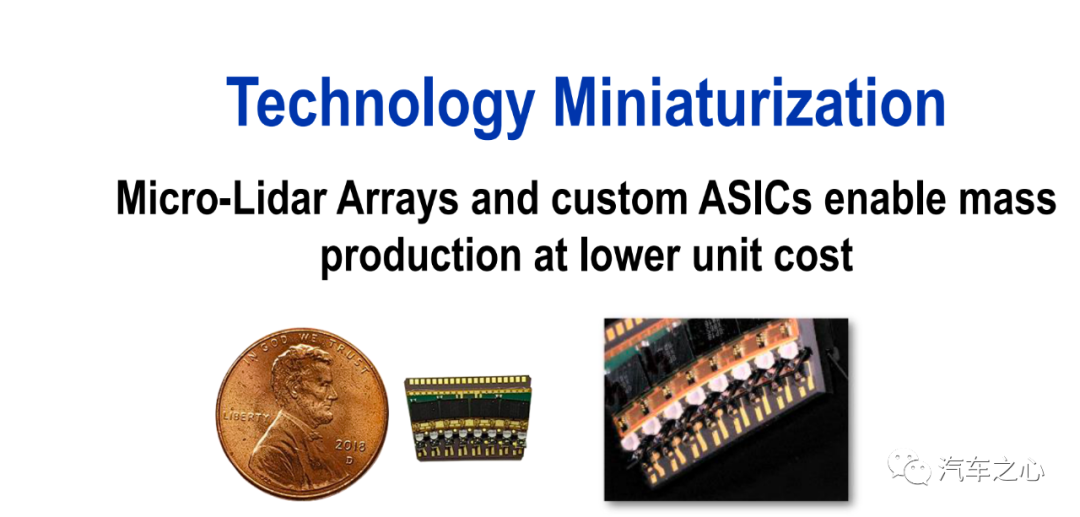

Velodyne 曾表示:「我们在晶圆级激光雷达,微型激光雷达阵列,ASIC 设计和过程自动化等方面拥有大量关键知识产权,能大幅提升生产效率并降低物料成本。」

为了降低物料成本,Luminar 选择自研低成本探测器方案,不过如果要用 1550 nm 波长,这就会额外增加激光器和探测器成本。

作为一种全新的商业模式,想干掉老牌一级供应商,依靠融资起家的激光雷达创新者公司可能得用性能制胜。

当然,性能也无法决定一切。在与成熟巨头的对决中,「性价比」更加重要。

换个角度理解,如果这些激光雷达公司拿规模效应和生产效率与老牌供应商对抗,肯定会被当成笑话来看。

设计与工艺上的知识产权,垂直整合与系统创新等颠覆性力量,才是向客户与投资者证明自己最为关键到的因素。

最后,激光雷达公司从零成长为一家汽车供应商,其实是一项长期且艰巨的任务。因为设计(包括上车)周期长,毛利也只有 3 成,而且还得不断降价。

据海外的公开消息显示:

600 美元的售价意味着激光雷达制造成本最多 400 美元,其中还包含要付给一级供应商的组装与调试费用 50-100 美元。

其他钱则要花在各种零部件上——激光器,探测器,扫描仪和电子设备等等。

除非这些激光雷达公司能一直获得融资,并且实现了垂直整合,否则想熬到最后肯定会十分艰难。

在未来,像法雷奥这样的一级供应商,会持续提升激光雷达性能,而汽车厂商则会推动供应商持续降价。

激光雷达争霸战:如何在价格与性能上实现逆袭?

很多激光雷达公司喜欢在价格上对标法雷奥,甚至亮出比法雷奥更低的价格。

在用户端,结合消费者对安全和自动驾驶功能的需求,600 美元应该是主机厂对激光雷达的心理价位。

而在价格相同的基础上,「性能更胜一筹」可能是激光雷达创新公司亮出的杀手锏。

那么,激光雷达领域的创新者们准备如何在价格与性能上实现逆袭?

(1)首先是 Velodyne。

Velodyne 的 Velarray H800 系列产品工作频段设在 905 nm,采用了固态化设计。

Velodyne 用到了砷化镓 EELs(边缘发射激光器)和硅 APD(雪崩光电二极管)阵列,并集成了驱动器和读出电路。

虽然没有公开披露,但 Velaray 大概率有某种扫描能力(无论是 MEMS 还是使用了 Voice Coil mirror),可以通吃垂直和水平视场。

Velodyne CEO Anand Gopala 指出,过去 5 年 Velaray 一直处在紧锣密鼓的开发中。这期间,公司进行了大量的内部投资,将电子功能集成到 ASIC(特定应用集成电路)中。

同时,为了构建 MLA(Micro-LiDAR Arrays)阵列,Velodyne 还实现了有源和无源光学元件(激光器、探测器、透镜、滤光片)的封装自动化——这大大降低了 Velarray 的物料成本,更是实现了零接触工作。

此外,Velodyne 的轻资产模式让他们能依靠一级供应商实现高性价比的生产,进一步降低成本。

从 Velodyne 的 IPO 文件可知,Velodyne 的毛利预计在 45% 左右。

即使在 2025 年进一步降至既定的平均售价,其税息折旧及摊销前利润(EBITDA)依然不低于 20%。

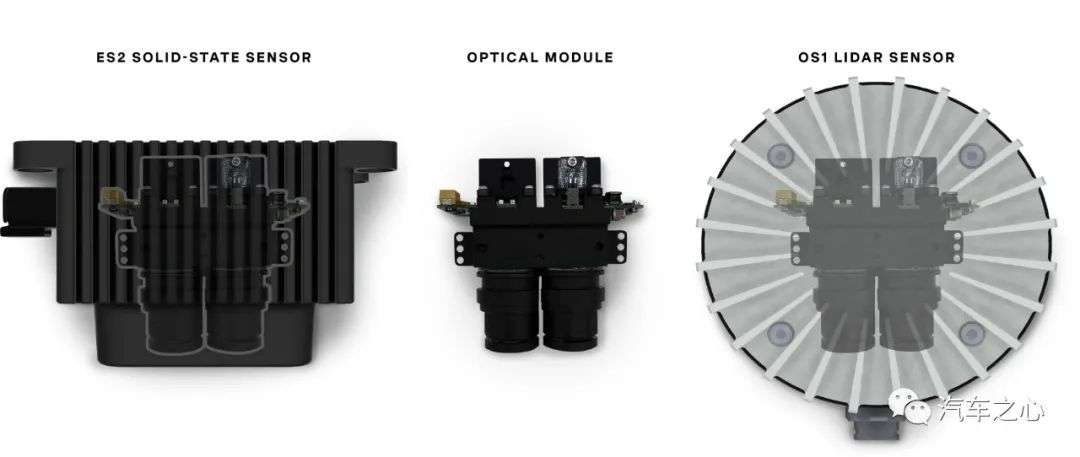

(2)Ouster

Ouster 的 ES2 激光雷达发布时间定在 2022 年,量产则要放到 2024 年。

其技术矩阵中,880nm,垂直腔面发射激光器(VCSEL) 和单光子雪崩二极管(SPAD)是主线。

由于采用电子扫描,ES2 也没有活动部件。

Ouster CEO Angus Pacala 还介绍称,ES2 的高度数字化特性能大大提升生产效率。借助精简的零部件,创新的晶圆与系统设计,以及高效的装配工作,该激光雷达成本得以大幅下降。

在架构方面,ES2 与 iPhone 上那款激光雷达相似。

由于控制着关键零部件的 IP,Ouster 在 ES2 物料成本上有很强的话语权。

这也是 Ouster 的利润护城河,即使定价在 600 美元,Ouster 的毛利也能达到 25%-30%。

鉴于 Ouster 的版图中还有利润更高的非车载市场,其整体毛利应该会更高。

(3)Cepton

Cepton 的 Vista-X90 用上了独有的微动技术(MMT),以实现对视场的无反光镜高速扫描。

从本质上来讲,它用到了一个单一的音圈结构来打造 905 nm 波长 EEL 和 APD 接收器,实现无摩擦的同步扫描。

Cepton 首席营销官 T. R. Ramachandran 博士表示,MMT 实现起来很容易,因为需要的零部件不多,而且在汽车行业内有成熟应用。

除此之外,关键功能也被集成进了 ASIC,再加上自有的封装光学阵列激光器和探测器,更是能显著降低物料成本。

Ramachandran 博士表示,极简设计让 Cepton 能以较低的价格交付高性能产品,这一点已经得到了多家 OEM 的认可。

Cepton 与一级供应商的关系也不错(全球最大汽车照明一级供应商 Koito 还投了 Cepton 5000 万美元),这不但能帮 Cepton 打入全球汽车供应链,还能在未来获得规模优势。

同时,Vista-X90 紧凑的尺寸不但能降成本,还能整合进车辆前灯,挡风玻璃或保险杠内。

未来,Cepton 希望技术创新在进一步提升激光雷达分辨率的同时,继续拉低光学组件的成本。

(4)速腾聚创

速腾聚创智能固态激光雷达 M1 采用 MEMS 方案,结构相当精简,可以概括为「5+5+1」,即 5 个收发模组 + 5 块小镜子+ 1 个振镜模组。

其中核心的 MEMS 振镜模组可以承受超过 300G 机械冲击。

结构精简意味着,物料成本低,量产难度低,生产工序简单,量产一致性高,易量产,易扩产。

结构精简给 M1 带来的另一大特点就是体积小,这对量产车来说非常重要——足够小的传感器体积可以保护车身设计的优雅和完整性,同时有效控制风阻、大幅降低燃油经济性损失/NEDC 里程损失。

速腾聚创研发副总裁 LeiLei Shinora 指出,速腾的激光雷达架构只用到了几个低成本 905nm EEL,扫描技术则是自研的 2D MEMS 振镜。

据悉,速腾聚创降低成本的技术,主要在架构设计上减少激光元器件的数量并将 MEMS 扫描性能发挥到极致,这也是速腾聚创的关键 IP 与核心竞争力。

另外,速腾聚创手上还有光学模组封装的 IP,它能将 BOM 元器件数量降到小于 20 个,整个装配与校准过程只需要 5 分钟。

据了解,在这一架构下,速腾聚创 M1 成本可以做到 500 美金以下甚至更低。

M1 自 2020 年 7 月开始连续获得全球多个量产车型定点合作订单。

早在 2020 年 12 月,M1 样件批量出货给北美车企 Lucid Motors,成为全球首款批量交付的车规级 MEMS 固态激光雷达。

在国内,赢彻 L3 自动驾驶重卡方案的主雷达定点采用的也是速腾的 M1。

(5)镭神智能

今年上海车展期间,镭神智能推出了 CH128X 系列激光雷达。

这个系列的产品有两个版本:今年即将量产的 CH128X1 以及计划明年上市的 CH128X2。

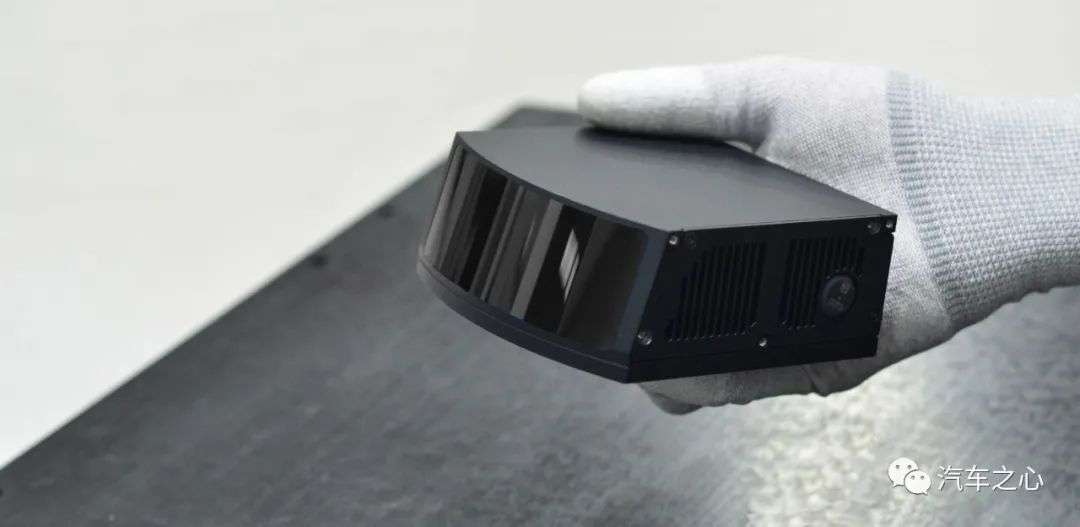

这两款雷达均突破了高线束混合固态激光雷达原来的体积局限,尺寸做到了比手掌还小。

其中,CH128X1 将整机尺寸缩小至 118x90x75mm,窗口片尺寸更是仅仅 85.3x66.8mm,更适合嵌入车头。

镭神智能最新推出的 CH128X1:

在测距性能方面 10% 反射率状况下可探测到 200 米

探测视场覆盖 120°x25°,在关键感知区域(ROI)的分辨率高达 0.18°x0.125°

单回波每秒可获取点云数高达 85 万点

针对今年量产的 CH128X1,镭神智能为主机厂提供了两种车头安装方案:

一种是车头仅安装一颗激光雷达,位于进气格栅的中间。

一种是在车头两侧各安装一颗,比前者更加强了对中间 ROI 区域的感知。

而即将在明年量产的 CH128X2,高度仅仅 50mm,比 CH128X1 更为小巧,更适合嵌入车顶。

CH128X 系列采用的都是转镜式混合固态扫描方案,即其中激光发射、接收系统均为固定状态,通过其特制的棱镜转动调节激光扫描角度。

转镜式方案的创新之处在于,在保持收发模块不动的同时,电机在带动转镜运动的过程中将光束反射至空间的一定范围,从而实现扫描探测。

当然,这种运动的转镜非常轻巧,对雷达电机的负担非常小。因此,这种方案在抵挡车载环境的冲击振动方面可靠性更强。

(6)一径科技

一径科技在技术上有一大特色——将采用 1550nm 光源加 MEMS 扫描芯片的方案。

具体来说,利用 1550nm 的光源,在人眼安全的范围内提高出光功率,保证远距离测量所需要的信噪比。同时,配合自研的接收端专用芯片,实现优异稳定的测距性能。利用快速扫描的 MEMS 芯片,实现超高线数的点云输出。

今年上海车展期间,一径科技发布了最新固态激光雷达产品 ML-Xs。

ML-Xs 是一款前向长距 MEMS 激光雷达,兼顾高速前向远距和中/低速大角度应用场景,主要面向 L2 及以上的智能驾驶,服务于乘用车、Robotaxi 等诸多智能驾驶应用。

ML-Xs 采用的是 MEMS 微振镜+1550nm 光纤激光器的方案,同时采用自研的接收及 ASIC 芯片。

ML-Xs 的视场角可达 120°X25°,等效约 200 线,~0.1°角分辨率。

除了最新发布的 ML-Xs,一径科技还同时展出了面向短距补盲应用的明星产品 ML-30s。

据了解,ML-30s 能提供 140°x70° 的超大视场角,可以大幅增加车辆的视野范围,提供宽视场角高分辨率的 3D 感知覆盖,将车身周边盲区的危险系数降到最低。

另外,这款产品从 2020 年起已经实现批量化交付,为无人高速物流、末端配送、Robotaxi 和机器人领域提供灵活、高分辨率及车规可靠的盲区覆盖解决方案,是该细分产品方向市场占率较高的一款固态激光雷达产品。

可以说,兼顾盲区短距场景和远距高速场景,是一径科技激光雷达方案的特点之一。

2020 年 8 月,一径科技与嬴彻科技就干线物流卡车自动驾驶解决方案商业化达成战略合作,成为嬴彻科技量产 MEMS 激光雷达供应商,嬴彻旗下的物流重卡将搭载 ML-30s。

在物流配送方面,一径科技已经与京东物流达成战略合作。

在自动驾驶方面,一径科技也已获得国外顶级 ADAS 解决方案提供商的青睐,未来业务会在全球进行布局。

(7)锐驰智光

锐驰智光是国内唯一一家集成式激光雷达公司,采用了自主研发的集成式光学芯片收发模组。

截至目前,锐驰智光推出了多款 128 线高分辨率激光雷达(激光雷达分辨率取决于单位视场内横向与纵向的点数乘积)。

锐驰智光集成式激光雷达具备极强的定制能力。

基于独有的 32 线集成式光学芯片和转镜式扫描方案的优势,锐驰智光激光雷达具备极强的定制能力——线数、点频、视场角和分辨率四个核心参数均可接受定制。

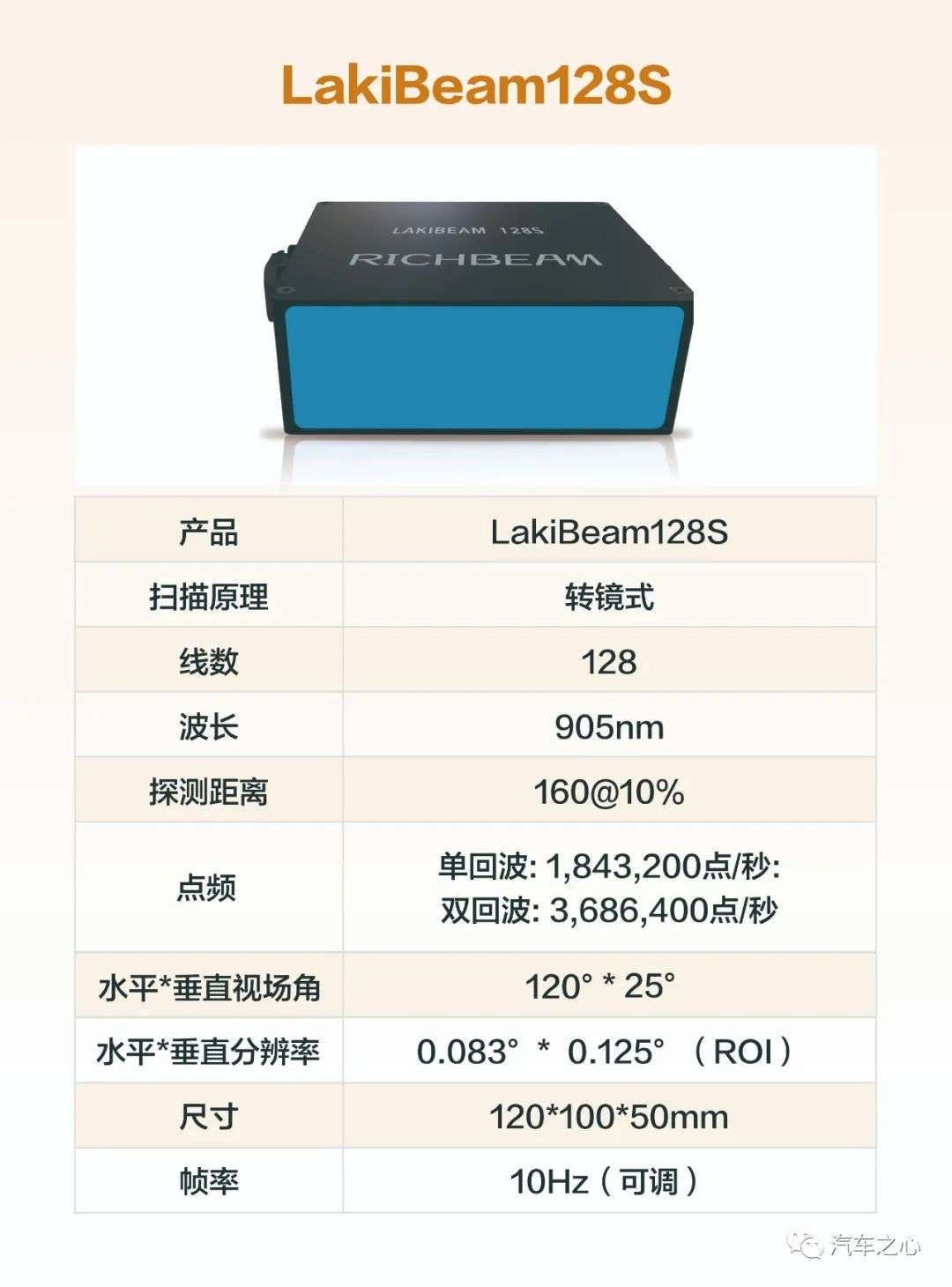

LakiBeam128S 主要性能参数

比如锐驰智光为车企定制的 LakiBeam128S 产品:

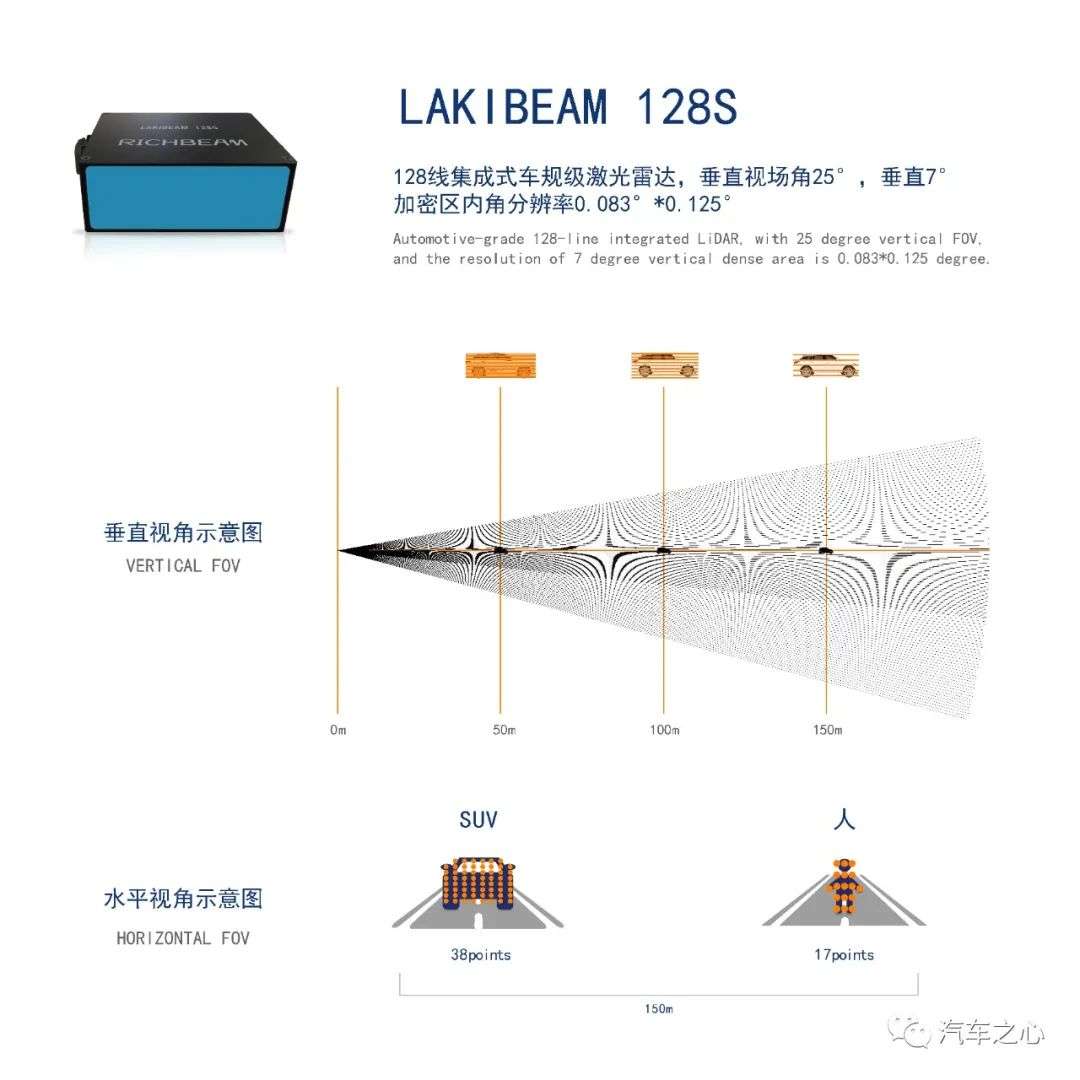

在对标业内车规级产品 120°*25°视场角的基础上,还具备可以媲美机械式 128 线的加密区性能,128S 垂直方向具备 7°的加密区,加密区内水平*垂直角分辨率为 0.083°*0.125°。

加密区更密,这意味着 128S 拥有更远距离的识别能力。

LakiBeam128S视场示意图

性价比方面,锐驰智光的 32 线集成式光学芯片替代的是传统 32 层分立式激光模组,锐驰智光的芯片技术已发展成熟到利用一片 wafer 即可生产千片左右激光雷达专用集成光学芯片。

这带来的好处是,单颗芯片成本可控制在百元级,而 32 层分立式激光模组的批量采购价数千元,成本降到了数十分之一。

除物料成本外,集成式光学芯片的通道间精度由光刻工艺来保障,且免人工调试,省去占激光雷达成本 15% 以上的人工调试成本。

集成式激光雷达核心光电部分结构简单,整机制造自动化水平高,可制造性高,因而一致性有保障,产能高效,一条 150 人的产线即可实现 15 万台/年集成式车规级激光雷达的产能。

基于物料成本的降低及高可制造性,锐驰智光的集成式 128 线车规级雷达产品可以做到百美元级别。

业内人士认为,以百线数、百万点频、百美元级车规级激光雷达的「三百」标准,标志着激光雷达 2.0 时代的到来。

当然,激光雷达性能越高,就越依赖光电资源,其物料与装配成本自然也更高。

要想抵消不断攀升的成本,这就要求激光雷达拥有高效的系统架构,更高的垂直整合程度以及更完备的知识产权。

鉴于激光雷达架构正逐渐趋近于芯片,晶圆级的制造效率才能在提供更高性能的同时,抑制价格的非线性增长。

拿法雷奥举例,法雷奥现在已经有了专供 L2/L3 ADAS 系统车规激光雷达的能力。

如果规模到达百万台级别,单台只卖 600 美元,而且在探测距离和分辨率上并不弱。

至于上述我们提到的公司,则承诺在相同价位上提供更强的性能,不过这离正式上车还要 3 到 5 年。

当然,也有投资机构对目前市面上一些激光雷达公司的长期盈利能力感到担忧。

就连禾赛都在招股书里特别说明:对激光雷达的市场需求若不及预期,则可能对公司生产经营产生不利影响。此外,公司无法保证未来几年内盈利,上市后可能面临退市风险。

另外一点是,激光雷达公司的商业模式与经典的颠覆性创新研究截然相反。

后者的研究认为:

「资金雄厚的供应商,只要有产品能在某个市场占据一席之地,就能以较快的步伐持续进步。

而初出茅庐的创新者,只能依靠低价、低性能产品在市场上艰难掘金。假以时日,等创新者积累了足够的经验,其产品迭代速度就会显著加快,并开始在性能/价格上显现出自己的优势,最终将老巨头们打倒。」

不过,这样的颠覆曲线可能不再适用于车载激光雷达市场。

因为有不少新创公司在一开始就推出性能极高的产品,而后续要做的是在保持性能优势的同时,拉低产品价格。

这种模式能否真正走通,将是车载激光雷达市场的一大看点。

同时,像法雷奥这样的传统 Tier 1 巨头如何回应也相当令人期待。