中国高铁“驶入”资本市场,人均创收4亿为何仍需募资?

编者按:本文来自微信公众号“IPO那点事”(ID:ipopress),作者抹茶拿铁,36氪经授权发布。

京沪高铁的净利润全年突破100亿已是板上钉钉的事,妥妥的“现金奶牛”。

说到中国车,最牛的就是我们的高铁了。中国高铁早已驰名中外,甚至已经成为当今中国的新名片。

近日,中国证监会正式披露京沪高速铁路股份有限公司(简称“京沪高铁”)的IPO招股说明书,向市场揭开了这家铁路“巨无霸”的神秘面纱。鉴于近期A股IPO的审核节奏明显加快,邮储银行从披露招股书到拿到发行批文仅耗费4个月,按此速度,京沪高铁有望于明年年初登陆资本。

一直以来,铁路资产证券化都是市场的关注焦点。2017年11月,国家发改委等四部门曾发布《铁路“十三五”发展规划》,里面明确提出要推动东部地区有稳定现金流、资产质量优良的高速铁路企业资产证券化和优质资产股改上市。

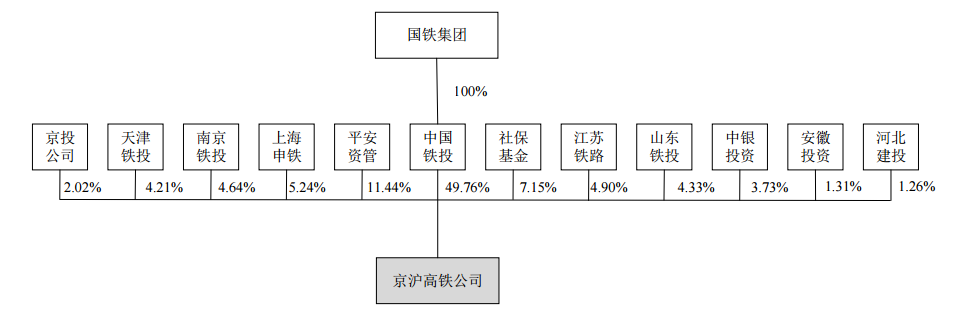

京沪高铁是中国铁路总公司的子公司,截至目前中国铁路总公司旗下已有大秦铁路、广深铁路、铁龙物流三家子公司在A股上市,中铁特货物流股份有限公司也接受上市辅导。可以说,铁路资产证券化正在有条不紊地展开,而京沪高铁作为“中国高铁第一股”,又引来各方的强烈关注。

人均创收近4亿,但管理风险较大

京沪高铁又称京沪客运专线,是一条连接北京市与上海市的高速铁路,是2016年修订的《中长期铁路网规划》中“八纵八横”高速铁路主通道之一。京沪高铁的修建提案始于1990年,因经济发展和客流需求不足等原因,于2008年4月18日正式开工建设,并于2011年6月30日建成通车,全线长1,318千米,是世界上一次建成里程最长、技术标准最高的高速铁路。

该高速铁路设计的最高速度达350公里/小时,设计区间最小列车追踪间隔为3分钟,全程最短运行时间已经缩短到4.5小时以内。

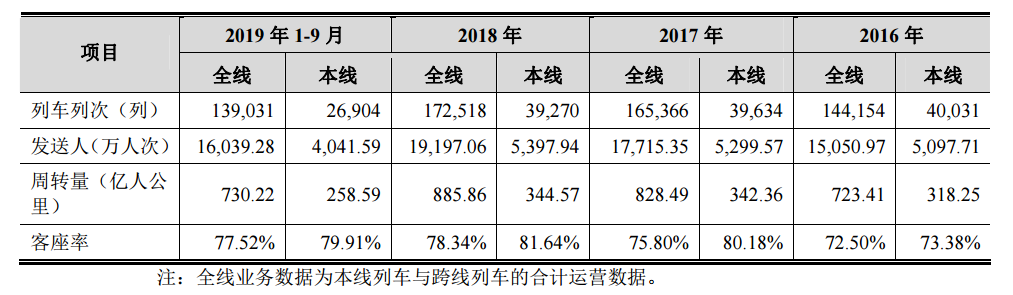

根据国家统计局2018年数据,京沪高铁所经省(直辖市)的行政区域面积占全国陆地总面积的6.5%,却拥有全国27.32%的常住人口,并创造了全国35.20%的GDP,具有独特的区位优势。2018年,京沪高铁营业里程约占全国铁路总营业里程的1%,全线发送旅客1.92亿人次,占铁路行业总发送旅客人次的5.69%;客运周转量完成885.86亿人公里,占铁路行业客运周转量的6.26%。

凭借着独特的区域优势,京沪高铁也被认为是“全球最赚钱的高铁”。

从公司的经营规模来看,京沪高铁确实名副其实。2016至2018年度及2019年前9个月,公司的营业收入分别为262.58亿元(人民币,下同)、295.55亿元、311.58亿元和250.00亿元;公司的净利润分别达到79.03亿元、90.53亿元、102.48亿元和95.20亿元,盈利能力持续稳健增长。

按照今年前三季度净利润计算,公司相当于日赚3,487万元。截至2019年9月末,公司的资产总额高达1870.80亿元,股东权益总额1597.34亿元。

值得注意的是,京沪高铁的资产规模及盈利能力规模惊人,员工人数却仅为67人(含借调人员)。2019年前9个月,公司的人均创收高达3.73亿元,人均创造净利润也高达1.42亿。

但凡事都有两面性,截至2019年9月30日,京沪高铁的人均管理资产规模却高达27.92亿元,如果未来员工数量、能力不能适应公司规模扩张以及业务发展的需要,将影响公司的应变能力和发展活力,进而削弱公司的竞争力,管理风险可以说非常大。

在保持绝对投股权的前提下,京沪高铁IPO引入公众公司的管理理念,建立PPP模式加快股份制改革等命题,有望对管理高风险起到改善作用。

最后看分红方面。2016年,京沪高铁首次实施现金分红,按每10股派发0.3241元方案,共计分红42.34亿元。2017年、2018年,分红方案升级为每10股派发0.49434元、2.56元,分别派发红利64.57亿元、102.40亿元。2016年至2018年,派发的红利分别占同年净利润的53.57%、71.32%、99.92%,累计分红超过200亿元,“印钞”能力果然名不虚传。

高铁投资回报周期长,募资扩大网络覆盖

京沪高铁此次上市的主要目的,还是为了改善铁路资金状况,加快铁路建设。根据招股书,京沪高铁拟发行股数不超过755,662.14万股,占发行后总股本的比例不超过15%,所募集的500亿资金拟全部用于收购京福铁路客运专线安徽有限责任公司65.08%的股权。从募资额来看,京沪高铁IPO是A股历史上第五大IPO,也是9年来最大的IPO。

为什么京沪高铁盈利能力惊人,却还需要靠融资来完成收购呢?主要是因为高铁是一个投资回报周期非常长的行业,营业后产生的利润虽然高,却还难以覆盖早期投入的成本。据悉,京沪高铁当初的投资成本高达2,200亿元,2011年开始运营才开始产生现金流,但迄今累计盈利仍尚不足弥补巨额的成本投入,况且前面说到公司对大股东的分红也是一向很慷慨。

根据世界银行的投资报告,中国高铁的投资回报率约为8%,看似不高,但基于我国高铁的高客座率,其实比率在世界各国中已位居前列。

截至2016、2017、2018年末及2019年9月30日,京沪高铁的资产负债率分别为22.53%、18.76%、15.67%及14.62%。截至2019年9月30日,京沪高铁的长期借款余额为202.99亿元,综合借款年利率为4.50%左右。本次的股权收购款500.00亿元若通过借款方式筹集,公司的债务融资规模将进一步扩大,届时将对净利润水平产生一定的负面影响。

不过招股书亦显示,京福安徽公司仍然处于市场培育期,最近一年一期的净利润分别为-12.00 亿元与8.84 亿元,尚处于亏损状态,所以该高额收购对京沪高铁来说,未来是机遇与挑战并存的。相对来说,目前安徽省在长三角区域内的发展一直较慢,现阶段迫切需要修建铁路,以缩小差距。

结语