链闻深度:创投领域的过去、现状及区块链未来

是时候探讨创投行业在去中心化风潮的推动下要发生什么变化了。让我们从风险投资的历史和它在过去几十年的演变过程开始着眼,再看看当下众筹和 ICO 这股热潮的脉络及问题,然后放眼未来,看看今后将会出现哪些变化。

风险投资极简史

虽然第一家风投公司在 1946 年便成立了,但在 20 世纪 60 年代末之前,几乎没有多少玩家和交易。在那时,如果你没有足够的现金流和收入预测,没有人会投资你的创业公司或小型企业。

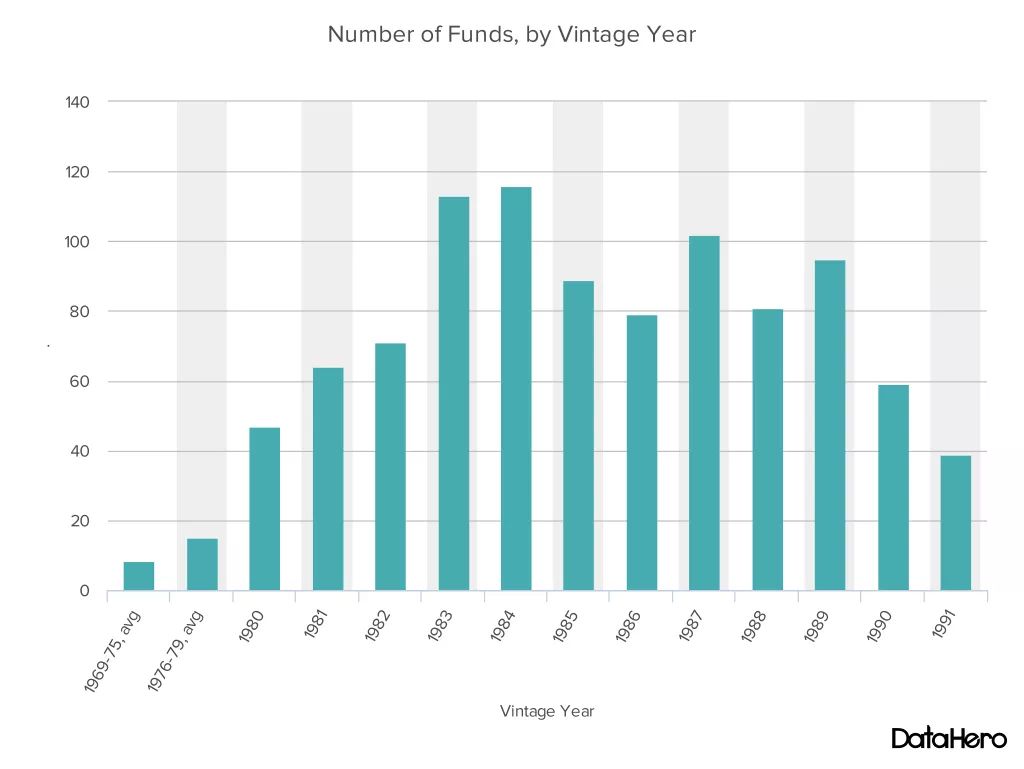

在上世纪 70 年代,微型计算机行业兴起,像苹果和基因泰克 Genentech 这样伟大的公司应运而生。上世纪 80 年代,风投经历了几次波折。在那 10 年间,只有一个因素恒久不变:当投资者对未来充满信心,放胆进入「有风险」和颠覆性的市场时,他们会看到更高的回报。

从上世纪 80 年代起,风险投资行业才真正起步

像 IBM 这样的成功促成并延展了这种信念。风险投资和天使投资人在硬件时代和随后软件时代的成功中扮演了关键的角色。然后,互联网大潮兴起。突然间,你可以凭借较以往少很多的资本创建公司,并与拥有更多资本的市场老手较量。

然后,互联网泡沫破灭。令人惊讶的是,对互联网企业的信任恢复得很快。一个出色的小团队可以创建一个产品,并与像甲骨文或雅虎这样的巨头竞争。保罗·格雷厄姆 Paul Graham 在创立 ViaWeb 时亲眼见证了这一过程,并藉此与别人共同创立了 Y Combinator。本世纪头十年出现了令人难以置信的增长,许多其他投资实体,如微型基金、辛迪加、加速器或企业孵化器相继出现。

Y Combinator 把自己变成了超级初创企业的共同品牌,带给创业项目最大的增值,YC 创业训练营的毕业生也有着理所当然的超凡自信

投资路径的演变

长期以来,投资交易流程是受到限制的。只有在有人为你和正在筹集资金的公司牵线搭桥时,才有可能达成高质量的交易。更重要的是,这通常意味着你需要跟有「硅谷 VC 一条街」之称的沙山路走得很近。只有少数人有机会参与微软、甲骨文或亚马逊的首轮融资。假如普通人想要投资这当中的任何一家公司,通常都得等到公司通过 IPO 上市之时。

也就是说,公司过去常常在他们生命周期的早期上市。例如,亚马逊在其成立仅三年后就进行了 IPO。由于这些公司的增长空间还相当大,这就使得 IPO 投资者对于投资回报率的预期也更高。

由于成本高企、官僚主义的负担和流动性减少,在过去这十年里,IPO 的数量一直在急剧减少。公司保持为私人状态的时间更久,新的投资选择随之出现。公共共同基金、对冲基金、私人股本收购公司、主权财富基金和家族理财办公室为公司提供了不上市而得以运营的资本。

在这样的背景下,2009 年,Kickstarter 呱呱落地。众筹出现了,它让每个人都有机会支持新的创意产品和艺术。一年后,AngelList 股权众筹平台获得资金,其目标是让投资过程民主化。

然而仍然有一个大麻烦拦在前头:根据美国证券交易委员会 SEC 规定,只有合格投资者才能投资于私人募股的证券。多亏了众筹豁免运动,《乔布斯法案》(JOBS ACT,全名为新创公司快速启动法案)于 2012 年签署。每个人都可以参与众筹,以获得公司发行的股票或证券。三年后当它生效时,像 WeFunder 和 Republic 这样的股权众筹网站开始纷纷出现。

退后一步的话,你可以更清楚地看到民主化的趋势。现在,有更多的交易机会可能是完全私有的。然而,选择通过这些新渠道筹集资金的公司数量相对较少,而通过公开途径获得最佳私有新创公司的投资机会仍然有限。众筹场景的碎片化,筹集金额的限制,以及官僚机构的拖累,阻碍了这条路线成为标准的早期初创公司的路径。

比特币粉墨登场

就在 Kickstarter 诞生之前,比特币白皮书公开发布。当时它不是可投资的资产,更不用说用于筹集资金了。没有交易所,你只能通过挖矿获得比特币。2010 年,第一个交易所 BitcoinMarket.com 问世,几个月后,拉斯洛·豪涅茨 Laszlo Hanyecz 做成了现实世界的第一笔交易,当时他花 1 万枚比特币买了两块披萨。

订单流稀薄,流动性不存在,波动性倒是很高。Mt. Gox 于 2010 年 7 月出现,成为狂热投资者进军加密货币的切入点。在 2014 年倒闭之前,它的交易量占到比特币总体量的 70%。Mt. Gox 一度成功,导致在 2012 年时市场和 Coinbase 等其他交易所也陆续跟进。市场开始成熟,对比特币的信心抬头,流动性增加。

2013 年,第一个首次代币发行 ICO 出现。Mastercoin(现已更名为 Omni)筹集了 4700 枚比特币,当时总额达 500 万美元,并生成相应的代币分发给众筹参与者。

ICO 起步

这是历史上第一次,我们见证了一种以加密形式来证明自己资产的拥有权,而且这种资产对于世界上几乎所有人都是开放的。这种去中心化的账本技术为公司在区块链上储存股东名册提供了机会。起初,像 Mastercoin 这样的公司和项目会进行众包销售,并储存关于比特币区块链的贡献和所有权信息。接着出现了以太坊,它进一步扩展了功能,使得人们能够发行代币,还可以通过智能合约收取资金。

以太坊已经打开了 ICO 这种新的筹款机制闸门,并将它推广普及。2014 年 7 月,以太坊自身通过 ICO 进行了一次成功的募资,筹得 31591 枚比特币,当时市值为 1840 万美元。从那以后,在过去的四年里,各种项目(当中既有去中心化的,也有并不是真正去中心化的)通过 ICO 筹集到的资金总额出现了令人咋舌的增长。

此外,它还使项目能够从大量热忱的个人身上筹集到少量资金。这些动真格的人可以帮助启动和宣传这个项目。与传统的散户投资者得到的投资机会不同,在这里你可以在初始阶段投资一个项目。你不需要认识创始人或者天使投资人,也不需要建立什么特别的关系来投资。投资成了民主化的行为。然而,这也是有代价的。每个人都可以在项目早期参与高回报投资。另一方面,虚假的项目也可以利用和欺骗那些不够谨慎的信徒。

监管者和融资人之间的猫鼠游戏

从一开始,关于 ICO 的立法就存在很多不确定性。在 ICO 的时候,Mastercoin 公司的董事会发表声明说:「我方不做股息或股权的承诺。你只是在购买一个密码来访问这个软件,如果你认为软件是有价值的,你就有必要这样做。」Mastercoin 声称他们的代币不是证券。这一点至关重要,因为如果你是面向美国投资者出售证券,或者如果你是一家总部位于美国的机构或个人,哪怕是向非美国投资者出售证券,都必须遵守 SEC 的要求和规定。

Mastercoin 措辞非常严谨,他们强调自己发行的不是证券,这一点也是有意义的。许多其他项目通过出售所谓的功能型代币 utility token 来筹集资金,不过并非所有代币真的都属于功能型。

去年共有 65 亿美元的筹资通过 ICO 模式进行,这种淘金热自然吸引了许多可疑的项目,Bitconnect 是最臭名昭著的例子。SEC 试图保护散户投资者免受欺诈和庞氏骗局的侵害,这是好事。他们已经发了一些传票,并对几桩代币销售的实际使用功能(而非安全性)提出质疑。

眼下的景象,钟摆完全倾斜到了一边。

在这种背景下,你很难游刃有余地穿行在美国的法律间。去年秋天出台了「未来代币简单协议」,简称 SAFT,它是由 Coinlist、AngelList、Protocol Labs 和 Cooley 联合发起的,它是一项广泛的工作,旨在为在美国境内的合规销售建立一个框架。最初的 SAFT 甚至违背了加密货币的开放精神,将销售限制在合格投资者手中。目前,Blockstack(部分)和 Filecoin 通过 SAFT 进行了众筹。不过,最近 SEC 主席克莱顿对 SAFT 的有效性提出了质疑,并声称「我相信,现在任何一种 ICO 都是证券。」有一点是可以肯定的,许多已经发行的代币都可能会纳入证券管辖范围。

钟摆现在正在调整回来。

所以,现在我们究竟处在何种形势之下?ICO 发行机构仍然可以在假定他们的代币为证券的前提下运作,并在现有的证券法规框架下进行代币销售。举几个例子:

没有美国投资者参与的国际 ICO。发币方需要遵循 Regulation S,即美国联邦证券法中关于美国本土外投资者投资的规则,进行 KYC 尽职调查,并确保没有美国投资者参与购买。这实际上意味着,代币至少有一年时间不能在任何交易所上市。

据 Reg A+,这上文提及的《乔布斯法案》中的条例,出售给美国投资者。按这个法条,发币机构将获准向非合格投资人出售产品,并可筹集最高可达 5000 万美元的资金。不过这势必会引发大阵仗,因为它在技术上相当于 IPO 注册了(尽管采用的是简化流程)。这需要至少几个月的时间,并与美国证券交易委员会保持持续沟通,以获得最终的批准。链闻 ChainNews 注:目前 Reg A+ 筹资上限已经上调至 7500 万美元

根据 Regulation D 的第 506(c) 条向美国投资者出售,这也是《乔布斯法案》颁布后新增的豁免条款,允许大规模融资和广告行为。在这些规则下,通常的公开招徕行为也是允许的,但必须证明发币方已经作出合理的努力,以确认每个自称为合格投资者的人确系合格。发币方还需要提交一份证券备案文件,但已得到 SEC 预先批准的就不用再次申报。「22xfund」正在用这种方法筹集资金。

相关监管机构的全面指引可以进一步保护和保障这种融资模式。例如,FinCEN 等其他监管机构认为,加密货币可能受到货币转移法律的制约,而不仅仅是证券法监管。

在一个理想的世界里,好的项目会通过一个清晰且相对便捷的途径,从一个相信该项目的人建立起来的开放网络中筹集到合理的资金。Union Square Ventures 的艾伯特·温格 Albert Wenger 相信安全港协议 Safe Harbor 是一个潜在的解决方案。另一个有意思的选项是使用 PICO,它通过 R-token 的智能合同进行代币销售,二级市场交易被禁用。

设计并选择胜券在握的网络

监管只是这个复杂难题的一部分。当你通过众销筹集资金时,得到的通常是比特币或以太坊,给出的是你的项目特定的代币。投资者需要理解是什么在当下和长远驱动了某个代币的价格。由于货币激励,网络效应被最大化,网络可能会遵循幂次定律,甚至可能比普通的创业公司更极端。按照这种逻辑,每个行业的赢家将比所有其他候选人的总和更有价值。因此,这一领域的投资者选择业内最有可能取得胜利的公司是至关重要的。

设计一个成功的网络从来不是一件简单的事情,它涉及到一套完整的关键组件的优化,其中大多数组件应该同时运行良好。对去中心化的平台和协议而言,这些组件应该有独到之处,之前并未成为核心的特色组建。这些奠定了一门新学科的基础——密码经济学或通证经济学。

接下来,我们将讨论货币政策、代币模型或代币发行如何极大地影响结果。

由于与去中心化的共识机制和应用程序相关联的独特属性,每个发行代币的项目都可以有效地充当一个中央银行的角色,这意味着它们要发展自己的货币政策、通货膨胀机制、生态系统激励等。这不仅需要设计这些模型的团队拥有独特技能,还需要投资者支持这些项目。

第一个基于区块链的网络是比特币,它引入了它自己的货币政策,限制供给,降低通货膨胀率——尽管你可能会说,考虑到私人的重大损失和其他情况,它经常是一种负通胀货币。比特币的政策得到了广泛的关注与理解,人们普遍认为,这些政策与对审查制度的抵制等,都构成了比特币价值和其基础网络增值的核心要素。

现在,许多不同的项目正在围绕货币政策进行创新,它扮演了去中心化协议的重要差异之一,因为它改变了参与者的经济激励。比方说,与比特币不同的是,以太坊并没有限制流通中的以太币总供应量,它最初是为促进以太坊平台在全球经济和社会系统中的包容性而设计的。自那以后,以太币发行的速度一直是以太坊社区里的一个热门话题。这些决定加上调整的困难程度,在驱动以太网经济中扮演了重要的杠杆作用。

另一个例子是其货币政策同样与众不同的 Basecoin。它被设计成具有一种独特的机制,使网络能够根据市场变化对代币供应进行算法调整,以维持稳定的价格。

需要仔细揣摩的另一个重要组件是代币模型及其派生属性。代币可以作为一种强大的激励机制来吸引社区围绕协议开发。当设计良好时,它们会促进网络治理,例如,通过基于量子代币所有权的投票、特定的级别或其他模型。

它们还可以作为一种奖励机制,用于在网络上执行有用的工作,例如保护协议,或支持博奕特性,例如某种投注机制。它们还可以帮助我们管理高质量的表单,例如代币组织注册表,或者证明一个独特的数字资产的所有权。

当代币的设计用意是复制钱的部分或全部属性,你往往需要在价值储存、交易媒介和计账单位这三种功能之间进行艰难的抉择,归根结底,它们可以理解为安全、货币政策和效用。

发币机制在评估一个项目的未来价值方面也起着重要作用。通常的指标是透明度、发行的公平性以及为开发者社区和生态系统提供足够的长期激励,例如代币期权池。正如我们提到的,它也必须符合法律法规。

发币机制可以被设计来促进健康的网络行为。例如,许多项目选择向公众出售部分代币,声称他们需要广泛的用户群体。然而在现实中,只有一小部分项目确实需要面向大众。虽然将代币分配给更广泛的贡献者确实有可能建立起员工激励机制,但以这种方式分配的大多数代币通常会落到意想不到的人手中。通过定向空投发币或以空投来执行特定的动作(Byteball 就是一个著名的例子),或许可以更圆满地实现最初的目标。

多面向的网络

我曾经强调过,去中心化技术的真正力量和机遇始于中本聪共识。它提供了一个解决方案,在一个本来毫无信任的环境中,在全球分布式对等网络上达成协议。此后,多个变体和新的相互竞争的共识机制共同营造出健康的竞争态势。这些新的去中心化技术平台会将用户脚本和应用程序集中对准去中心化可以发挥最强大效用的地方,其主要目标是设计一个更好的解决方案,以对区块链系统的三种属性(去中心化、安全性和可伸缩性)中的一种或两种进行优化。

如果你打算投资一个去中心化的共识平台或协议,必须能够评估相关共识机制的利弊,以及它们对平台上各种预期应用程序的优化程度。

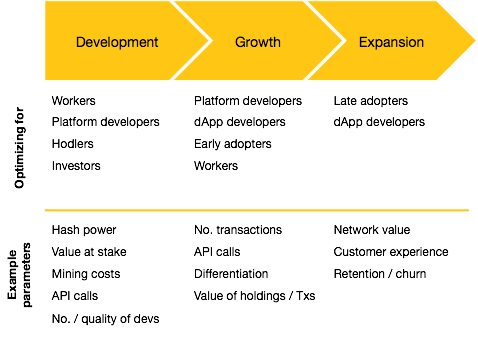

在特定的市场上,共识机制的目标是通过对其独特性做出及时的反应和调适,来达到他们的最佳设计。Alvin E. Roth 在他的著作《谁得到了什么、为什么》(Who Gets What and Why)一书中精妙地描述了现实世界的原则和有效市场设计的例子,其中一些适用于去中心化的市场。在有效市场中,奖励的分配往往是不公平的,而且通常都是刻意为之。随着网络的发展,他们将不得不适当地调整一些关键的设计参数,以应对不断变化的动态和格局。在开发阶段创建者必须迎合的利益相关者的需求,跟在较后阶段恐怕会不尽相同。意识到这种进化的团队,能够顺势调整他们的项目,并始终扮演社区领袖的角色。

共识机制的目标是对独特性做出及时反应和调适,随网络发展,调整关键的设计参数以应对不断变化的动态和格局

由此可见,去中心化网络的有效治理对其长期的可持续性和成功至关重要。我们相信,治理将成为成功与否的关键因素。

简而言之,密码经济学需要言之有物,并为每一个协议/平台量体定制。然而,在选择一个有机会所向披靡的网络时,这并不是唯一需要脱颖而出的指标。去中心化水平、社区运营、开发人员活动以及在像 Telegram、Reddit 或 Discord 这类社交媒体上的社区参与度,都是社区是否健康、繁荣的标志。

最后,不要忘记创业的基本原则:团队关乎一切。选择最高效、最有动力的团队,因为他们很可能围绕着项目建立最强大的贡献者和用户社区。市场显然是另一个关键因素,可以促使合适的团队尽快带来伟大的产品。在当下,许多创始人在被问及自身的竞争优势时,总是三句话离不开「去中心化」或「抵制审查」,优秀的团队就尤其重要了。最终用户在大多数情况下其实并不一定关心这些宏大理念。你得反复问自己,去中心化的优势在哪里?使用去中心化技术,总得证明它相比现有企业能提供一个合理的优势。否则,这就只是吸引粗心投资者的时髦词汇。

估值怎么算

好了,现在你已经决定要相信一种加密货币了,但你仍然需要知道如何为它分配一个适当的数值。将该资产与其他加密货币和加密资产进行基准测试是蛮有用的一招。在这方面最受欢迎的网站是 CoinMarketCap,它是以总市值作为基准。Onchainfx 更进一步,因为它是纳入了未来的总供给量。尼克·卡特 Nic Carter、克里斯·伯尼斯克 Chris Burniske、威利·吴 Willy Woo 三人倡导的是另一个有趣的方法:网络价值交易比率,将网络市值除以换手交易数,数字越低,资产越便宜。这些方法反映了货币当前的价格,不过无法解释这些资产背后的基本价值。

在估算资产的未来价值时,关键是要考虑货币的流通速度。流通速度基本上指同一代币在特定的时间范围内易手的次数。应用费雪方程式 MV=PQ,可以看出货币的流通速率与资产价格成反比。我发现貌似存在一个流通速度的甜蜜点,这是一个很复杂的话题,用现有的货币数量论有可能并不合适。

许多因素会影响这个等式的不同要素。例如,在一个具有低摩擦交换能力的可互操作网络世界中,可以通过营运资本的视角来观察加密资产,尤其是功能型代币,在这种网络里,你不需要存储大量的代币来促进区块链协议的实用功能。因此,代币交易速度较快,功能型代币协议的网络价值或许也比目前所认为的要低。治理模式也可能影响速度。

这是一个不断发展的领域,新的估值方法正在迅速出现,既对定义做出进一步阐释,又提供了替代方案,比如内生流通速度的双资产模型 VOLT。

凛冬将至

近年来,人们对这些项目的潜力往往持乐观和信任态度。它提供了令人难以置信的回报。最近,我们已经看到了像 Telegram 这样的巨兽正在计划通过 ICO 筹集大量资金。其他像 Status 或 Tezos 这样的项目已经表明,重要的是在众销前,先得好好思考 ICO 对其基础网络、社区以及治理模型的影响。

一些项目正在滥用开发出了创新的网络协议的系统。这些 ICO 违背了社区的精神。这种虚假繁荣吸引了监管机构的注意,这是情理之中的事情。由于审查日益严格,我们似乎会步入 ICO 的冬天,至少在合规 ICO 盛行之前将会如此。

未来已来

在过去这一年间,ICO 的形势令人振奋。项目从早期的贡献者和开发人员那里筹集少量的资金,共同创建创新的协议和网络。他们使投资民主化,让任何人都能在项目早期阶段就能参与进来。

多年来,一些老练的投资者也一直在支持这一领域。天使投资人或风险投资人或者个人购买代币,或者是通过股权融资方式投资于区块链初创公司。

不过最近我们也看到大量其他类型的投资者加入,比如专业对冲基金、家族理财办公室、机构等,这导致大量的资金用于早期项目,并出现了代币私募轮和预售。这类私募交易经常导致一些投资者在代币上市、甚至上市之前就以牺牲公共贡献者的代价来变现自己的头寸。

过多的私人资本肯定会损害网络的增长,这当中需要取得微妙的平衡。我们认为,成为一个大型去中心化项目的早期私人投资者将越来越困难。也就是说,拥有深厚加密货币专业知识的老道投资者可以承担一定的风险,帮助团队解决加密经济、治理或代币发行方面的问题,而这是大多数传统风投都未必具备的技能。

如果事实证明,风险投资的贡献对去中心化技术领域内的项目有效,他们仍将能占据一席之地,并能为一些最好的团队提供资金。一个老道的投资者也可以帮助他们在复杂的监管环境中穿行,并提供资金,直到该网络准备好进行公开销售或发行任何其他类型的代币。

真正有意义的去中心化网络或协议可能需要将其代币分发到用户中,以使其早期使用者的目标保持一致。然而,他们也需要知道最有效和最安全的方法。监管的存在是为了保护散户和消费者不会受到不公平的行为、误导和欺诈行为的影响。我们希望监管机构为这些项目提供明确的指导方针,并采取明智的措施来保护创新。一旦有了明确的规定,这个颠覆性领域会得到更充分的信任,吸引更大的玩家进入市场,而这将及时为新兴企业带来更多资本。

作者:Alex Shelkovnikov、Ramon Recuero 联合创始人,该公司是一家风险投资公司,为新的去中心化经济的建造者提供支持。此前,曾在德勤风投 Deloitte Ventures、德勤在英国的区块链业务负责领投,并参与创建了身份管理平台 Smart ID。

编译:詹涓

原文链接:https://blog.ycombinator.com/the-decentralized-future-series-a-new-age-of-investing/

该文获得 Alex Shelkovnikov、Ramon Recuero 授权编译并发表于「链闻 ChainNews.com」。

任何中文媒体的转载,请与「链闻 ChainNews.com」联系。