为什么不能用投集成电路的逻辑来投光芯片?

编者按:本文来自微信公众号“德联资本”(ID:deliancap),作者:方宏,36氪经授权发布。

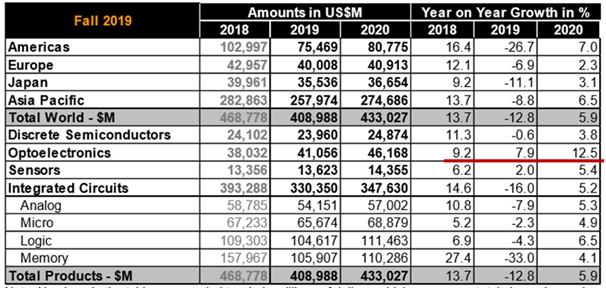

近两年来,半导体投资已成为投资圈的一大热点,从大的领域来分,半导体产业可以分为集成电路(约占80%)、光芯片(约占10%)、分立器件(约占6%)和非光传感芯片(约占4%)四个领域。在这四个领域里,光芯片是近两年来增速最快的领域(如下图所示,因疫情影响,可能整体增速会有所调整);同时也是目前国产化率相对来说最低的领域之一。光芯片投资,是当下半导体投资的非常重要方向。

数据来源:WSTS December 2019 Update

国内有很多在集成电路及相关产业领域有着非常丰富经验的专业投资机构,而由于光芯片在中国起步较晚,近五年左右才开始陆续有一批优秀的海归人才回国创立光芯片公司。对光芯片的投资,大家基本是参照集成电路投资的经验,摸索前行。

德联资本在光芯片领域的探索,其实也是伴随着这批优秀的创业公司的成长而来的。目前我们已投的三家光芯片分别是:激光发射端的柠檬光子(主要产品VCSEL、EEL、HCSEL)、光电调制端的极刻光核(基于铌酸锂薄膜的高速电光调制芯片)、光探测器端的飞芯光电(车载、手机用激光雷达探测芯片)。

结合这几年的经验,我们觉得光芯片的投资与集成电路的投资还是有非常显著的差别的,以下做一些粗浅分析,供大家探讨交流。

对工艺的高度依赖和上游代工的非标准化

光芯片对工艺的高度依赖和上游代工的非标准化,是与集成电路设计最大的差别。通常我们会关注芯片的设计、制造、市场等方面,集成电路投资通常从市场端出发,分析细分赛道的市场空间、客户属性、竞争格局、产业规律等,同时关注设计部分,包括团队的背景、产品的定义、技术的储备、以及量产的验证等,在这些点上光芯片和集成电路的投资逻辑是一致的。

区别在于,光芯片上游代工的非标准化。市场上虽然有IQE、联亚、全新等外延厂商,也有稳懋、宏捷等晶圆代工的供应商,但由于光芯片本身结构多样且复杂,制造工艺的know-how非常多,且对工艺的要求侧重点也各不相同,从而导致各类产品在制造模式上的巨大差异。对创业公司而言,选择委外代工、联合开发还是自建产线,路径不同,差异显著。

举例来说,VCSEL的多层外延结构使得其对外延要求很高,但光刻环节则相对标准化;EEL芯片层数较少,性能体现在光刻环节、光栅的刻蚀以及端面的镀膜上。而EEL应用到光通讯或大功率上,又有所区别,通信用DFB要求极窄的波长或者波长稳定性,那制造光栅所选用的全息、EBL或者纳米压印环节是至关重要的;大功率泵浦源用EEL,在腔面镀膜方面又有着关键的工艺机密。

如果对于硅光(包括一些改性的硅基底)而言,或者在一些新型材料(如铌酸锂薄膜)上制造光波导,就更需要一些特殊工艺的探索。这些工艺上的非标准化,实际上给中早期光芯片公司的投资带来巨大挑战,投资人需要从技术原理、芯片结构以及工艺流程出发,深入了解从产品设计到制造的关键技术门槛和市场竞争优势。

初创公司在前期制定相应战略时,需要考虑是选择Fabless模式、还是IDM模式、或者介于两者之间的模式(部分环节代工+部分环节自建产线)。哪些环节必须自建产线,哪些环节可以使用标准化代工,哪些环节更适合与上游代工厂联合开发,有很多种选择方案。

而初创公司在资金的充足度、市场推广的不确定性、工艺人员的招聘、下游大客户对自建产线稳定性和工艺爬坡的认可度等方面,其实都有很大挑战。这些挑战对创始人来说,需要充分的经验和足够高的视角;对投资人来说,也提出了极高的要求。投资人需要基于对该芯片的设计结构、工作原理的充分认知,再结合产品应用场景、客户痛点、以及竞争格局的分析,从而找到初创公司的机会点,判断团队是否具备足够的产业经验,以及团队在各方面条件相对受限的前提下,提出的战略步骤是否真正合理。

市场上也有少部分创业团队为迎合投资人刻意去做一些在产线设备布局方面的规划。比如有些投资人就认为,光芯片企业必须去建MOCVD外延环节,建的比不建的靠谱;一听到外延、光刻在外面代工,光学封装自己做,就觉得技术含量可能不高等,这类简单的判断都是值得商榷的。

所以说,光芯片的投资,要从产品的工作原理、设计要点和工艺瓶颈,着手进行分析,这就和集成电路标准化代工的模式形成了巨大的差异。

细分领域市场有限,横向拓展受技术跨度和工艺要求的制约明显

目前市场上比较热的几个光芯片的应用场景包括:应用于消费电子的传感VCSEL、HCSEL;应用于通信的VCSEL、DFB、EML、硅光芯片、铌酸锂薄膜芯片等;应用于工业加工或泵浦的大功率EEL、HCSEL。对这些细分领域来说,每个应用场景市场空间都相对有限,很难找到像集成电路中模拟或存储芯片那么大的市场空间。

这些芯片的设计和制造都有极高门槛,相互跨越存在很大挑战,大功率EEL芯片、传感光芯片、以及通信用光芯片之间存在很多设计和工艺方面的差别,且各自的工艺难点不同,需要的核心技术人员、关键设备也都存在很大的差异,即使对VCSEL而言,做通信与做传感也是不一样的技术挑战。

这些光芯片有些重在外延,有些重在光刻,有些重在光栅制备,有些甚至重在镀膜封装等,对大部分初创公司而言,中短期内是很难在多个方向进行横向拓展的。除非创始团队本身就在这几个领域的国外龙头公司都有过非常丰富的经验积累,如柠檬光子,两位创始人在大功率EEL、传感VCSEL和新一代的HCSEL领域都有直接的产业经验。需要强调的是,这种产业经验一定是包括设计和工艺在内的一线量产经验。

放眼全球,目前做光芯片的公司还没有像集成电路那样的巨无霸,龙头企业Lumentum 2019财年的营收也仅为15亿美元左右。对初创公司而言,想做到像Lumentum那样横跨大功率、通信、传感三大领域也是极难的,当然Lumentum也是在长期的发展过程中逐渐通过并购而来的。这也正是光芯片投资的尴尬之处,技术门槛极高,单一市场空间又相对有限,传感VCSEL目前能看到起量的,也仅仅是在手机3D识别和人脸支付领域,车载激光雷达、车内手势识别等方向都还待应用推广。

大功率EEL,主要是光纤激光器的泵浦源应用,直接半导体激光器在激光熔覆等领域应用正在逐渐得到推广。通信是个大市场,随着5G基础设施和数据中心的建设,通信VCSEL、DFB和EML的国产化会有一定的机遇。面向新兴材料的硅光芯片、铌酸锂薄膜调制芯片等,也会逐渐在市场上得以应用。

总体而言,光芯片的应用潜力巨大,高技术门槛又使得横向拓展非常不易,使得市场上真正有多方面产品线实践经验和量产能力的团队非常稀缺,这是不同于集成电路领域的又一方面。

可靠性挑战比集成电路高,可靠性瓶颈与芯片结构强相关

从应用侧来看,光芯片和集成电路都有可靠性要求,应用场景不同,要求也有所不同。从产品侧来看,光芯片的可靠性问题要比集成电路显得突出许多:一方面,大功率EEL芯片,由于长时间高功率发射聚集在出射端面上,导致端面损伤现象非常显著,能否缓解这种端面损伤效应,成为评价公司在这类产品研发和生产能力上最重要的标志,这也是Lumentum等公司最核心的工艺机密。

即使在传感或通信用的非大功率光芯片上,由于材料体系的不同(各种掺杂的GaAs、InP),以及在外延过程中复杂的特殊结构设计,都会导致光芯片随着使用时间的延长以及使用环境的影响,在性能上有不同程度的恶化。这点与集成电路成熟的硅基工艺有较大差别。

如何提高光芯片的可靠性,对初创公司来说是极大的挑战,这种挑战并不仅来自于设计和工艺方面,更多来自于下游大客户的反复验证、不断改进和快速迭代。

而这对初创公司来说又是一个悖论,下游大客户本身就比较难接受一个初创公司在一些可靠性要求极高的应用场景中去替换核心光芯片,比如长距离通信、大功率泵浦源等,包括手机传感,能有一两次送样测试机会已经难能可贵,出现几次可靠性问题故障,则会让下游大客户直接对初创公司丧失信心。如何让下游大客户尽力帮公司试用和验证芯片,反复迭代,提高可靠性和稳定性,则成为产品打磨并最终推向市场至关重要的一种资源。我们倾向于有直接下游战略客户介入的初创公司,只有这种深度绑定,才有机会在产品初期就能获得多次的应用验证,从而在可靠性方面快速提升。

综上所述,在过去两年以及可预见的接下来几年里,光芯片是增长速度最快、且急需国产化替代的半导体领域。但光芯片投资对投资机构而言,依然很有挑战,需要具备足够的专业知识和行业经验,综合判断产品设计和工艺的可行性、建厂和代工战略的合理性等,在此基础上,我们更看好在相对多方面产品线上有一线量产经验、可靠性验证能得到下游大客户充分支持、并在下一代创新性产品路线上有所积累的团队。相信这类优秀的光芯片创业公司能在这一轮国产化替代的大趋势下做大做强,并在此基础上,尽快参与到全球化竞争中去,甚至引领下一代激光应用的新方向。