绑舢板造航母,老白干又“白干”

编者按:本文来自微信公众号“财经十一人”(ID:caijingEleven),作者:李廷祯,编辑:刘建中,36氪经授权发布。

先说基本结论:

1. 中国白酒板块正发生大分裂,18家白酒上市公司中,头部企业的营收、毛利率和净利润仍在快速增长,是真正的“成长型公司”;多数企业保持稳定,是典型的“成熟型公司”;少数企业的关键数据则不断恶化,沦为“衰退型公司”。老白干酒(600559.SH)正徘徊在成熟型和衰退型之间。

2. 老白干酒一直试图提价,改变“民品”形象,向上延伸产品线。其毛利率增加的同时,资产周转率却大幅下降,且因期间费用过高,导致净利润率奇低。成本、价格、销量之间不断“零和”,导致老白干酒整体业绩停滞不前。不客气地说,老白干这几年的努力都是“白干”。

3. 老白干酒这几年试图依靠并购实现外延式增长,并成为中国拥有白酒品牌和香型最多的上市公司,但并购结果却一地鸡毛。首先并购的品牌过于庞杂,难以消化,除了同在河北的板城烧锅系列,其他品牌都很难产生协同效应;其次这些并购来的白酒资产难言优质,固态发酵能力缺乏,不得不大量依靠外采食用酒精、基酒勾调。

4. 老白干酒品控不力的副作用即将全面显现。

01 老白干酒2020年又“白干”

河北衡水老白干酒的形象,历来“乡土”。无论是传统的“喝出男人味”,还是近来的“喝了不上头”,都找不出文化和时髦。

今年5月9日,老白干酒一反常态,在第三届衡水老白干酒文化节开幕式上,搞了一个《印象·衡水老白干》的舞台剧,“罢黜百家独尊儒术”的汉代儒生董仲舒,都被老白干酒搬了出来,为其“兴于汉、盛于唐”的夸张说法站台。

“董仲舒”站台老白干,图源:《印象·衡水老白干》剧照

这个舞台剧,和张艺谋、王潮歌的“印象”系列毫不沾边,却赚了不少眼球。非此,很多人仍不知董仲舒祖籍衡水。

但这一切,无法冲淡投资者对其2020年报的悲观。表1给出了A股18家白酒企业的关键数据对比。

2020年,在疫情冲击下,白酒板块的业绩分裂加剧:头部企业的营收、毛利率和净利率仍在快速增长,是真正的“成长型公司”;多数企业各项数据保持稳定,是典型的“成熟型公司”;少数企业,各种关键数据不断下降,沦为“衰退型公司”。

老白干酒,2020年的营收和扣非净利润同比均发生大幅下降,更像“衰退型”。

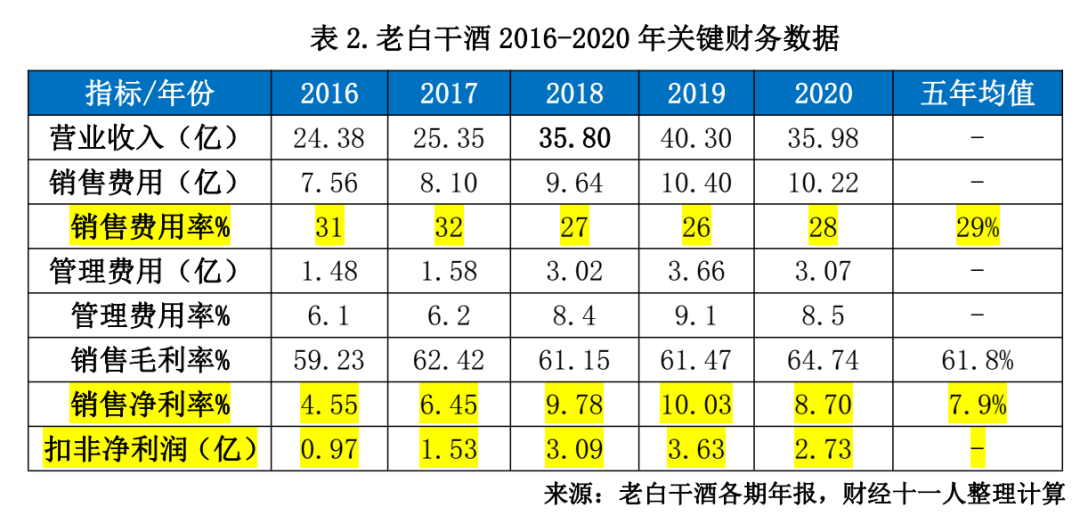

长期数据也支持上述结论。大约在2015、2016年间,中国白酒行业开始整体向上,走出了新一轮行情,但老白干酒却一直保持稳定。其始于2018年的营收大幅增长,源于并购了联想麾下的丰联酒业资产,并非内源式增长,见表2。

丰联酒业资产,包括河北板城、安徽文王贡、山东孔府家、湖南武陵四个地方小酒企。加上既有的衡水老白干,老白干酒股份公司成为中国拥有白酒品牌和香型最多的上市公司。

从表2可以看出,2018年并表后不久,老白干酒又陷入了二次停滞。

因为协同管理困难,老白干酒的管理费用率在2018年后出现大幅增长;再叠加30%左右(五年均值为29%)的超高销售费用率,使得毛利率不低(五年均值为61.8%)的老白干酒净利率奇低,2020年仅为8.7%(五年均值为7.9%),在净利率动辄20%-30%的白酒板块中属于“不及格”。(见表1)

02 吃力的高端化

在年报中,老白干酒将其产品线划为高、中、低三档,2020年的销售收入分别为16.2亿元、9.4亿元、8.8亿元,同比增加了13.30%、-18.70%和-27.48%。

从数据看,老白干酒正在大幅增加高档品销售,中低档产品则趋向萎缩。

但老白干酒的档位划分和白酒行业通用的分档标准完全不同。行业惯例是:高端(800元以上)、次高端(500-800元)、中高端(300-500元)、中端(100-300元)、低端(100元以下)。老白干酒的高档产品,是指百元以上产品;中档产品为40-100元,40元以下为低档产品。

所以老白干的高档酒,档次也不算高。在世人印象中,老白干酒是“民品”公司,其产品物美价廉,整体售价虽高于主打牛栏山二锅头的顺鑫农业(000860.SZ),但在行业中居于中下位置。

高端白酒玩品牌,低端白酒靠渠道。像老白干酒这种价位“中偏低”的公司最为尴尬——品牌价值不足,无法向上竞争;而拼成本、拼渠道,又打不过“低价格、高流转”的顺鑫农业。

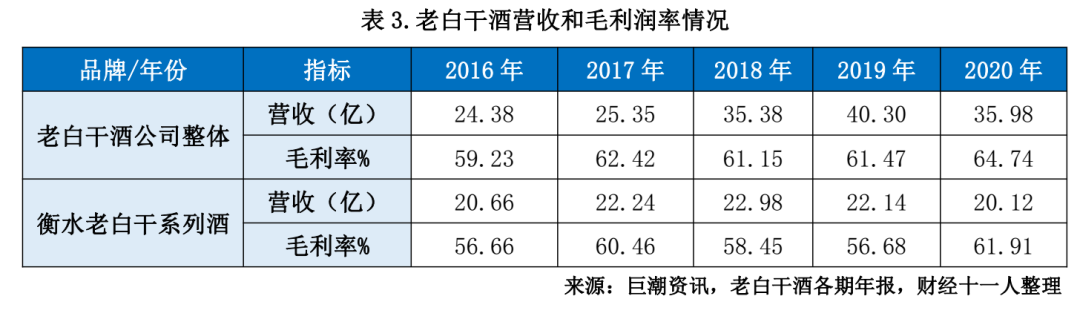

老白干酒提升产品线的尴尬,在于艰难拉升毛利率的同时,却营收下降,利润下滑。(表3和表4)

表3,是老白干酒公司的五年期营收和毛利率情况。从中可以看到,老白干酒及其主力产品衡水老白干系列,其毛利率处于缓慢增长中,但相应的营收增长却陷入停滞乃至倒退;

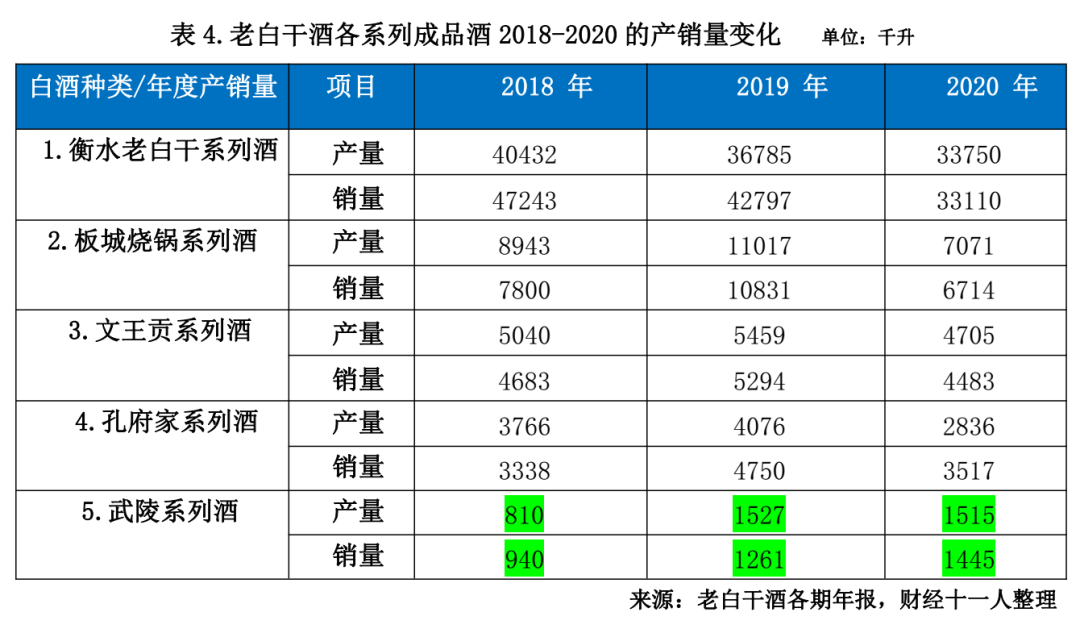

表4,是2018-2020年老白干酒五大系列成品酒的产销量变化。从中可以发现,近三年,除了湖南武陵酒,其他四个系列成品酒的销售量,或停滞不前,或出现下降。尤其是占主体的衡水老白干系列酒,销量从2018年的47243千升,一直降低至33110千升。

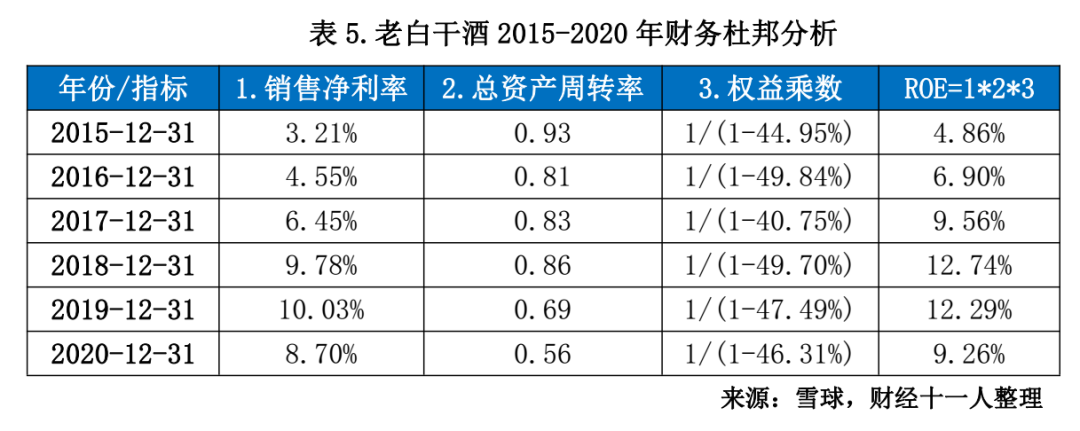

老白干酒一直试图改变“民品”形象,将产品线向上延伸,但这种努力,整体仍是“白干”。毛利率微增的同时,因期间费用过高,导致净利润率奇低;同时,提价行动导致其总资产周转率也相应发生大幅度下降,见表5。

表5是老白干酒2015-2020年年末的财务杜邦分析。可以看到,老白干酒近6年的资产负债率一直基本保持恒定,但因总资产周转率不断下降,抵消了销售净利率上升的努力,ROE指标虽有缓升,但在白酒板块中仍居底部,见表1最右一栏。

03 跑偏的全国化

2020年,老白干酒对麾下的安徽文王贡酒业资产组,计提了0.25亿元的商誉减值准备金,这导致2020年的归母净利润也减少了0.25亿元。

外延式增长的副作用,开始凸显。

并购前的老白干酒,是河北本埠地产酒名牌,省内销售收入占到公司总营收的87%(2017年数据)。但是,其在河北本埠市占率并不高。其强势市场,仅仅是冀南的“泛衡水”区域。

国内地产名酒,在全国化名酒的挤压下,首要措施是深耕省内,尽量提高省内的市占率。失去根据地,对地产酒是灭顶之灾。

而省内巨头欲全国化,首选路径是“泛省域化”,即首选在相邻省份和地市,以高端品探路,持续进行品牌宣传和渠道投入,蚕吃桑叶般进行市场渗透。

纵观国内名酒的成功之道,譬如洋河股份、山西汾酒(600809.SH)、古井贡,大抵如此。

但老白干酒并未遵循上述规律,2017年1月-2019年2月,老白干酒直接并购了拥有四个白酒品牌的丰联酒业。这些品牌分布于四个省,产品线过于庞杂。除了同在河北的板城烧锅系列,老白干酒很难与其产生协同效应。

彼时,业界有人戏称“老白干收购了一筐土豆”。如今数年过去,从业绩看,仍然是“一筐土豆”。其根本原因,是这些资产本身难言优质。

衡量白酒公司资产的“含金量”,最直观的指标,是其的固态发酵产能,即原酒产能。

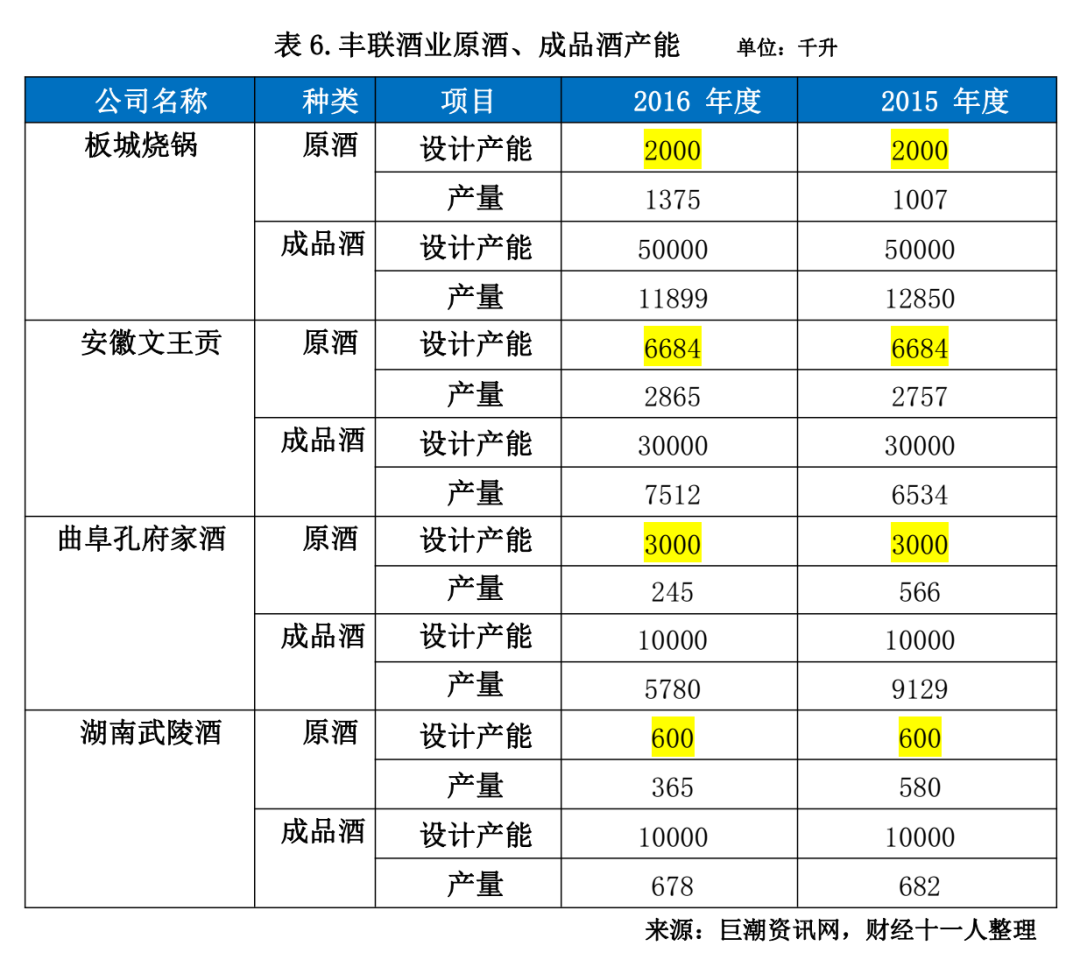

国泰君安(601211.SH)在2018年3月,发布了《关于老白干酒发行股份及支付现金购买资产并募集配套资金暨关联交易之独立财务顾问报告》,报告透露了丰联酒业的原酒产能和成品酒产能。后者,是指白酒企业的勾调、灌装、包装产能,见表6。

从表6中可以看到,丰联酒业四个白酒品牌的原酒产能和成品酒产能差距巨大。其中,板城烧锅(承德乾隆醉)系列,成品酒产能是原酒产能的25倍;安徽文王贡、曲阜孔府家、湖南武陵酒,成品酒产能是原酒产能的4.5倍、3.3倍和16.7倍。

白酒企业,其成品酒产能必须和原酒产能相匹配。譬如浓香型白酒,这个比例是1.3-1.5倍;而酱香型白酒是以酒勾酒,无须“加浆降度”(即加水),该比例为1。若成品酒产量远远大于匹配的原酒产量,只能外采食用酒精、原酒和大麯。

表6中,在并购前的2015-2016年,这四个酒企生产了大量成品酒,其产量已经远大于匹配的原酒产量。但即便如此,这四家酒企也没有满负荷生产原酒。

原因只有一个:降低产品成本,提高毛利率。

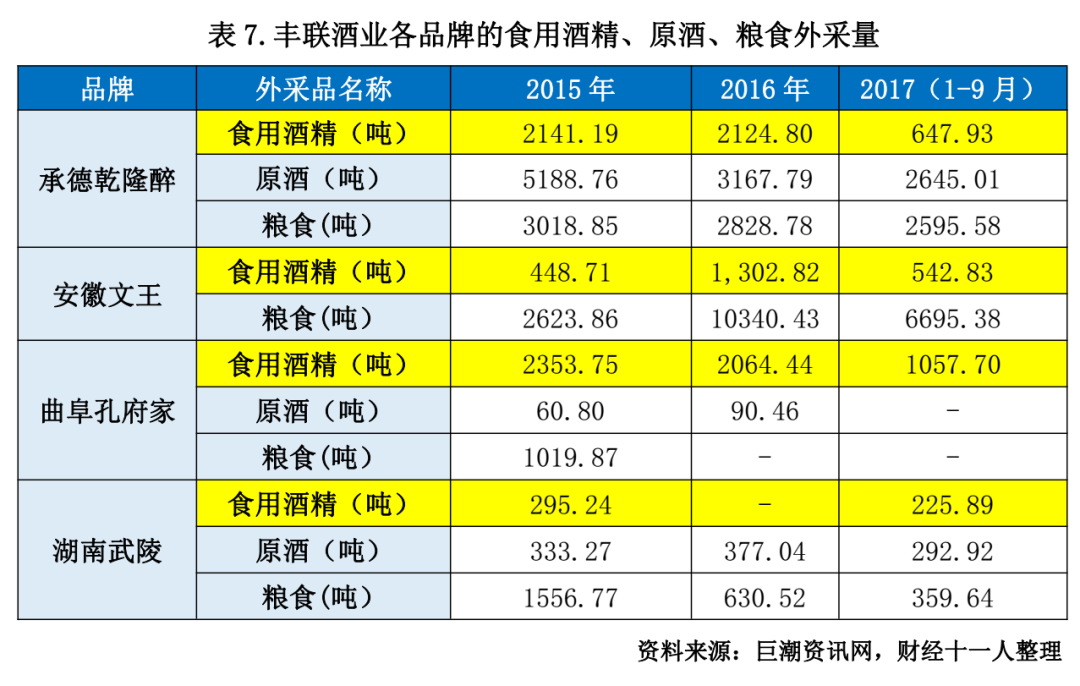

国泰君安的报告中,也显示了丰联酒业2015年至2017年三季度的食用酒精、原酒和粮食外采量。相比于前两者,粮食外采量少的可怜,见表7。

丰联酒业和老白干酒并表后,外采食用酒精、原酒等信息,都彻底消失了。但对比表4可以看出,近三年板城烧锅系列、安徽文王贡、曲阜孔府家的成品酒产量,和并购前变化不大;而湖南武陵酒,因酱香酒整体热潮,成品酒产量迅速增长。

这意味着,老白干酒仍在大量外采食用酒精和原酒,大量制造非固态发酵的、成本低廉的“新型白酒”。

“新型白酒”也有国家标准,但因其缺乏粮食固态发酵生成的天然香味物质,所以需要额外添加化工香精和化工甜味物质,以提香和增加回甘——正因如此,其被世人广为诟病和质疑。

企业压缩成本,往往只能依靠扩大产量,摊薄单位产成品的固定成本;而包含原材料在内的变动成本,是不能轻易压缩的,因为其只会降低产品质量,导致消费者口碑变差,引发销量下降。

老白干酒品控不力的积弊,正全面浮出水面。今年1月份,老白干酒旗下的孔府家酒,被执法部门查出“甜蜜素”超标,市场哗然。

价格、销量和成本,是三个复杂的变量。在老白干酒的故事里,这三者不断“零和”,导致老白干酒整体业绩停滞不前,所有努力总是“白干”。

要打破这种“零和游戏”,老白干酒只有扎扎实实做好产品,以产品力提高品牌力,以品牌力推动营收增长。但目前,这仍只是个美好愿望。

作者为《财经》产业研究中心研究员