高瓴的白酒狙击战

白酒行业下行阶段,高瓴又投了一家白酒公司。

这是否意味着,白酒行业的拐点到了?

那么,高瓴的白酒投资逻辑是什么样的?

白酒下行阶段,高瓴又投了一个白酒项目

近日,珠海高瓴岩恒股权投资合伙企业(有限合伙)及其关联方拟对贵州金沙窖酒酒业有限公司进行投资。

交易完成后,高瓴及其关联方将合计持有金沙窖酒25.791%的股权。

金沙窖酒是贵州最早的国营白酒生产企业之一,旗下包括贵州摘要酒和金沙回沙酒两大品牌。

有了高瓴加持,金沙窖酒离上市更近了一步。

近几年,白酒行业一直被严重高估。

二级市场,上市公司top20白酒股平均市盈率高达55倍。

自6月冲高以来,白酒板块就进入下行调整阶段。

股王茅台一度跌破1700元/股。

前有水井坊业绩暴雷,后有基金公司纷纷减持白酒股。

以上总总,是否意味着白酒逻辑已变?

而高瓴选择在这时候入局,意欲何为?

01 长期投资:做时间的朋友

说起高瓴,大家肯定都不陌生。

2005年,高瓴资本还只是一个启动资金仅2000万美元的公司。

在创始人张磊的带领下,经过十几年的发展,高瓴已成为亚洲最大的投资机构。

它的资产管理规模增长超过5000亿人民币。

1、创造年平均回报率超过40%的神话

最值得一提的是,从创立到2020年,15年期间,平均年回报率超过40%。

什么概念呢?举几个例子给大家看看就知道有多恐怖了!

股神巴菲特为24.7%;

金融巨鳄索罗斯为28.6%;

华尔街第一基金经理彼得林奇为29%;

易方达基金张坤26.7%(8年);

当然, 肯定很多人会说前三者是投资圈泰斗级人物,投资年份少说都有几十年了,高瓴没有可比性。

但大家要知道,15年也不短了,按照国内5年一个周期的话,相当于走了三个完整周期。

高瓴能不能继续保持“平均年回报率超过40%”的神话呢?

时间会给我们答案。

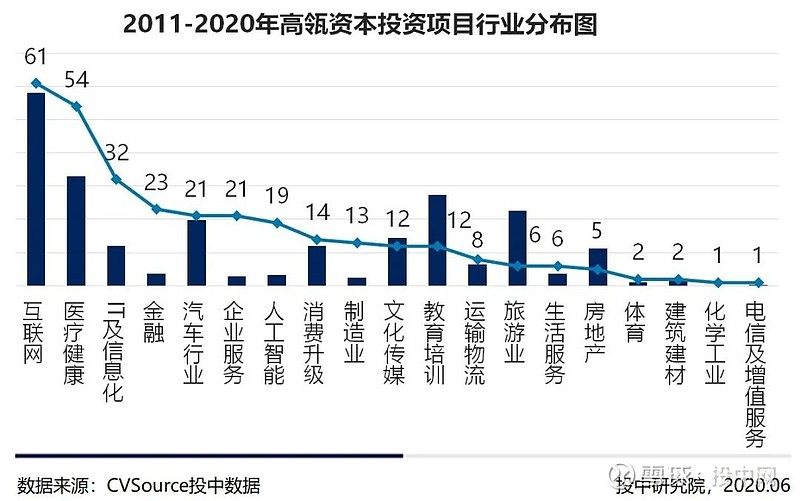

重仓中国是高瓴的底层逻辑,主要投资消费,医药,TMT,企业服务四大行业。

在消费领域取得的成就也是大家有目共睹的,蓝月亮、海底捞、海天味业等上市公司都有它的身影。

而白酒作为消费领域的重要组成部分,高瓴当然也不会放过。

在高瓴投资逻辑中,一直践行长期主义,所谓长期主义就是和时间做朋友。

白酒是一门长期生意吗?

▲高瓴资本投资项目行业分布图

2、白酒,时间的朋友

看白酒赛道,很多人会关注新冠疫情对销量的营销,以及看短期市盈率如何等。

但高瓴不是,高瓴更多是从历史角度分析,研究白酒甚至烈酒的发展史,看它是不是时间的朋友。

很显然,高瓴认为白酒是时间的朋友。

(1)围桌文化

中国人对白酒具有强烈的情感依赖,特别是高端白酒。

而饮用白酒已经形成了围桌文化,根植于国人的日常生活中。

在西方国家,很多烈酒是餐后饮用的,比如说参加一个活动,每个人点的就可能还不一样,这叫单杯文化。

而国内,七八成的烈酒是跟餐一起喝,这种叫围桌文化。

围桌文化有两个特点:大家喝一样的酒;餐桌上酒的品类由东道主决定。

中国有长幼尊卑之分,这也导致喝什么酒基本上是长辈决定。

所以说,中国对情感价值很高的高端酒需求和国外不一样。

有一个夸张的数字,全世界每瓶100美金以上的酒,中国占了90%。

围桌文化让高端酒在中国变得更集中。

(2)成瘾性、社交属性、越老越吃香

长期饮用者对酒会形成生理依赖和心瘾,在这个意义上,白酒具备“软性瘾品”特征。

白酒还具备社交属性,特别是在政务、商务、节日、婚庆等重要社交场合,中国人的“面子文化”使得饮用高端白酒成为身份标识和阶层象征。

某种程度上,因其生产条件的苛刻,高端酒带有一定的稀缺性,物以稀为贵更使得其具有“面子酒”的特征,具备较强的定价权和溢价能力。

雷军曾经说过:“对于很多生意来讲,时间会让卖不掉的库存变成企业的噩梦。”

确实,对于大部分快消品来说,库存=噩梦,特别是生鲜品类。

白酒却是一个例外。

一方面,高端白酒的产品保质期长。

另一方面,高端白酒不随时间减值,反而增值。

白酒,真正属“时间的朋友”型,越老越吃香。

(3)年轻人真的不喝白酒吗?

很多人说:这届年轻人不喝白酒。

但真的这样吗?

当我们理解白酒的情感价值和中国的围桌文化后,就知道年轻人是不可能不喝酒的。

首先,当他很年轻的时候,游戏规则的制定者是60后70后。

举个例子,小龙在学生时期的不喝酒的,但进了银行之后,各种应酬、陪客户自然而来就喝了。

职称像是一个大染缸,很难有人能独善其身。

其次,当这批年轻人到30岁、40岁,有了一定的社会地位和经济基础后,社交中会通过高端白酒去彰显地位。

这也是高瓴长期看好白酒赛道的原因之一。

02 逆向投资:在行业、企业处于拐点期入局

市场并不是你的朋友。

它常常引诱你在高位买进,低位卖出,这使你回报减少,风险增大。

而聪明的投资者则选择逆向投资,在行业或者企业处于拐点时入局。

不承受更高的风险,就得不到更高的回报。

那么如何判断行业或者企业处于拐点期呢?

1、拐点的判断

任何一个行业的发展,都遵循一个S曲线发展过程。

当某个行业处于成长期时,供需关系在短时间出现不平衡,市场会预热。

当市场逐渐成熟,越来越多资本融入,这时候会出现“过热”现象,甚至可能出现很大的泡沫。

这时候会出现洗牌阶段,当行业处于低谷期时,说明拐点来了。

这时候切人,泡沫相对较小、价格也会更合理。

除了判断行业拐点还不够,企业拐点也很重要。

对于企业拐点,一个企业的发展过程也会经历不同的阶段,比如说从单一产品到多产品,从单一渠道到多渠道,从单一工厂到多个工厂,从没产业链工厂到自建工厂。

在不同的阶段,企业在资金方面的需求是不一样的,如果能抓住企业在发展过程中不同的节点,是有机会切入的。

高瓴在投资白酒逻辑中,就运用了这种逆向投资策略。

2、经典之战:抄底洋河股份

由于2012年年底中央军委出台“禁酒令”、中央“八项规定”、“六项禁令”的冲击,中高端白酒遇挫,销量大跌。

2013年,被称为白酒行业“失去的一年”。

同年,洋河股份也迎来“至暗时刻”,惨遭戴维斯双杀。

全年营收同比下降13%,全年净利润同比下降18%。

股市中,洋河股份股价一路走低。估值跌到2.5PS,6.9PE,2.36PB。

这时候,高瓴知道机会来了。

于是,在2014年第一季度快速建仓,3个月内出资11亿人民币迅速买了2200万股洋河股份,占洋河股份的总股本2.06%。

这一支股票占了高瓴投资金额的52%。

对于“不要把鸡蛋放在一个篮子里”这种老话,高瓴表示:“我不听!”

持有一年后,高瓴开始减持,直到2015年年底,基本上清仓所有洋河股票。

高瓴建仓的平均价格在29元左右,开始减持的价格在57元左右,平均减持及清仓价格在64元。

一年时间,高瓴从洋河股份挣了11亿元左右。

从洋河的股票走势看,高瓴资本买入洋河的时机也堪称经典,基本上是下跌时期的最低点。

可以说,高瓴投资洋河股份,是抓住了白酒行业和洋河企业的双重拐点期。

3、古井贡B:6年4倍以上收益

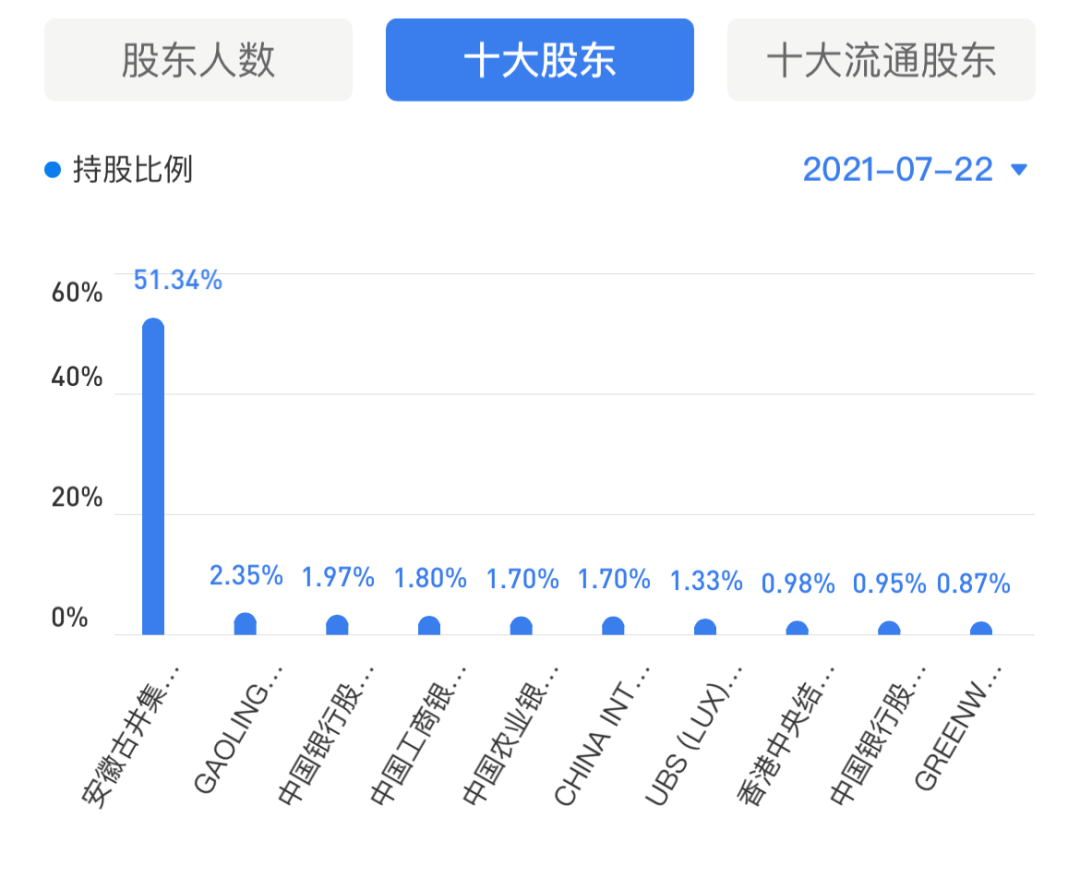

高瓴在二级市场中投资版图中,还有一家白酒公司的投资成果十分抢眼。

高瓴资本持有古井贡B(代码SZ200596)6年时间,盈利4倍以上。

到目前为止,高瓴持股1244.64万,占总股本2.47%,是古井贡B的第二大机构股东。

▲古井贡B十大股东

高瓴最早在2015年第一季度买入古井贡B。

随后三个季度继续加仓,到2015年四季度1110万股,成本在18.5港元左右。

截止发稿前,古井贡B的股价已经上涨到106.02港元/股。

高瓴资本持有6年时间,盈利4倍以上。

投资古井贡酒的逻辑还是--逆向投资策略。

在白酒行业低迷时期,很多好标的都被错杀。

古井贡酒就是其中之一。

高瓴建仓不久,白酒行业就迎来了恢复期,2015-2017年,古井贡酒取得了每年30%的复合增长率,至今依然保持20%左右的成长。

这也验证了高瓴的眼光独到之处。

此外,古井贡酒是一家对股东非常慷慨的公司,上市以来分红17次,累计分红28.24亿。

这在A股中是非常少的。

说完中高端白酒,低端白酒有机会吗?

03 离散投资:中低端白酒机会

对于白酒,高瓴认为会从两大方向发展,一个是往上跑,一个是横向的离散化。

往上跑的意思是:价格在100元以上的白酒,分布在各个价位段,比如说中档价位段、中高价位段、高档价位,都可能有3-5倍以上的空间,这是长期结构性的机会。

横向的离散化,主要针对中低端白酒,会出现场景化的离散。

未来会随着场景的多元化和人群的多元化,细分出多样的白酒品牌。

1、投资江小白

在PE阶段投资江小白,是高瓴离散化投资逻辑的实践。

2014年,高瓴在江小白A轮融资进入。

第二年,江小白的销售额就到达2个亿,到2019年,销量突破30亿。

如果简单按照营收增长估值,高瓴在江小白至少获得10倍以上收益。

很多人说江小白是靠营销起来的,但高瓴觉得不是。

高瓴认为,江小白的本质是把围桌文化变成了单杯文化。

特别是当年轻人在独处或者和朋友一起时,他不会按照老一辈的游戏规则喝高端白酒,他们更喜欢“悦己”。

2、也许是下一个“蓝月亮”

这也秉承高瓴创始人张磊三大投资哲学中的“弱水三千,但取一瓢”。

高瓴喜欢:不跟风,不完全被利益驱动,有格局、有创新进化迭变能力的新物种。

首先,江小白是“新物种”。

江小白专门去做年轻人的生意,注重单杯文化,场景更加多元。

这就是江小白与传统高端白酒的差异化。

其次,在高瓴看来,江小白有“动态护城河”。

为了实现长期价值,江小白很早之前就着眼供应链建设,采取了重资产策略。

开启了“+号”战略,包括:农庄+策略、酒庄+策略、味道+策略。

高瓴资本合伙人戴粤湘也表示,高瓴资本喜欢的江小白“深挖墙、广积粮、缓称王”的风格,和高瓴资本的策略高度契合。

“新酒饮”的赛道上,江小白的成长空间很大,未来可期,也许会是下一个“蓝月亮”。

04 高瓴的作业能抄吗?

只要你关注投资领域,就不可能没听说过高瓴。

作为亚洲最大的投资机构,年化40%以上的收益率在业内是可圈可点的。

那很多人就说了,我能不能抄高瓴作业啊?比如说高瓴买某只股票就跟着买。

答案肯定是不行!

为什么呢?

主要出于两方面考虑。

1、高瓴布局很广,普通投资者没法抄

高瓴的资金池非常大。

目前,资产管理规模增长超过5000亿人民币。

资金充裕情况下,高瓴不仅布局一级市场,而且在二级市场也广泛涉猎。

在一级市场,就新消费领域而言,高瓴就投了喜茶、Moody、江小白等新锐品牌,分别为新式茶饮、美瞳、白酒细分领域。

在二级市场,范围更广泛,投资范围包含半导体、医药、互联网、消费等多领域。

这还不是重点,重点是高瓴投资风格是布局全产业链展开。

举个最简单的例子,医药是高瓴一直以来最热衷的领域之一。

根据高瓴发布的《可持续性价值影响力报告》显示,截至2020年6月底,高瓴在生物医药、医疗器械、医疗服务、医疗零售等领域累计投资了160多家企业,总投资金额超过1.2万亿。

就A股医疗股,高瓴投资包括眼科--爱尔,牙科--国瓷,新药研发--恒瑞医药,CRO企业-药明康德。

总结起来就是:很全!

普通投资者想抄高瓴作业几乎不可能。

2、不要神话高瓴

除了高瓴布局很广这一点普通投资者没办法抄作业以外,大家也不要神话高瓴。

因为,高瓴也有翻车的时候~

(1)追涨杀跌

高瓴资本是蔚来汽车的原始投资机构,参与A轮和B轮融资。

2018年,蔚来在纳斯达克上市,但股价在短暂上涨后,持续下跌。

高瓴在2019年三季度大幅减持,四季度清仓。

结果蔚来在高瓴卖完后,股价回升,屡创新高。

高瓴追涨杀跌的操作不止这一次。

2018年京东股价一路下跌,高瓴资本一路减持。

随后京东股价上涨,高瓴资本一路增持。

(2)偶尔接盘侠

爱屋吉屋,一家房地产经纪公司,成立于2014年。

2014年6月到2015年11月,爱屋吉屋完成从A轮到E轮五轮融资。

E轮融资由高瓴资本领投,融资额1.5亿美元,估值10亿美元。

2019年,由于经营不善,倒闭了

高瓴在最高价买入,成为接盘侠,破产退出。

这个项目,高瓴资本亏损100%。

除此之外,高瓴还投了许多亏本项目,比如说摩拜单车、UBER、AIRbnb等。

所以说,还是不要神话高瓴。

回到高瓴的白酒投资逻辑话题,我们简单做个总结。

生意,白酒是一门好生意,是时间的朋友;

好生意就是能够持续保持竞争性优势。

环境,是不是在越差的环境变得越强?

从中国围桌文化角度分析,中高端白酒需求还是一直在。

此外,场景多元化、离散化将给中低端白酒品牌带来机会,本质是单杯文化的延伸。

当外部环境变差后,反而是逆向投资的机会。

而人和组织的价值在未来的5-10年会变得更加的重要,因为人和组织会穿越周期。

这个世界是高维的、复杂的、多样的、曲折的、不可知的,任何以低维的简单的、单一的、线性的、完美的思考都危险的。

就像我们今天所说的高瓴白酒投资逻辑,也是在不断变化、不断完善,简单的抄作业肯定是行不通的。

参考资料:

[1] 高瓴资本李岳:高瓴投资方法论 ,拥抱大牛市

[2]高瓴资本白酒行业投资梳理 , 海榕财富风险投研

[3] 别再神化高瓴资本了!盘点高瓴资本10大投资败笔, 深蓝财经

本文来自微信公众号 “消费界”(ID:xiaofeijie316),作者:妮蔻,36氪经授权发布。