高潜力强引流高租金,快来认识这群“神仙”美妆品牌

编者按:本文来自微信公众号:赢商云智库,(ID: sydcxy2014),作者:邱榕,36氪经授权转载

张爱玲曾说,“你可以不施粉黛,可以素面朝天,但至少要涂口红,只要涂了口红,就能让整个人光鲜起来。”这可以说是口红魅力的最佳注解。

当然,在涂口红之外,施粉黛、勤保养也已经成为很多人必做的功课,毕竟在“颜值即正义”的时代,护肤+化妆是提升颜值的有效途径,这也使得美妆消费热度一路飙升。

数据显示,2018年我国化妆品市场规模已经达到4105亿元,同比增长12.3%,是仅次于美国的全球第二大消费国;其中,彩妆与护肤品市场规模分别达到428亿元和2122亿元,分别同比增长24.3%与13.2%。

从消费趋势来看,当前美妆领域的高端化、年轻化趋势明显,而且爱美更是摆脱了传统的“她”属性,也成为众多男士的追求。

高端化:随着越来越多人注重生活品质,高端美妆产品的消费者已不局限于高收入阶层,一些精致的“男生女生”,愿意提高预算,从中低端部分升级到高端品牌上。

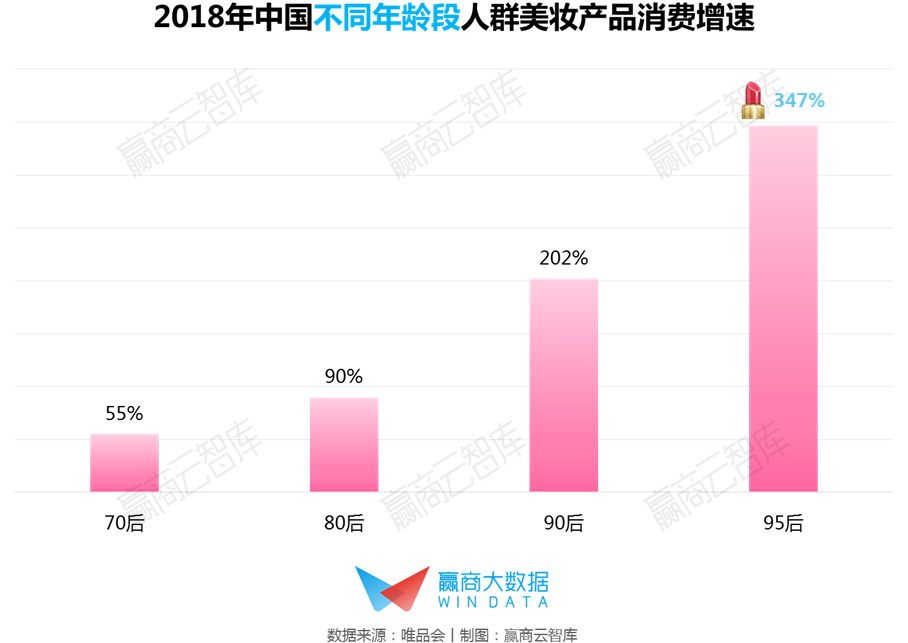

年轻化:唯品会统计数据显示,2018年我国80后在美妆的消费上增长90%,90后为202%,其中95后增幅高达347%!

“男色经济”崛起:随着消费者在观念和和审美上的变迁,以及“他经济”的崛起,有越来越多的男士也加入护肤和化妆大军。数据显示,2018年天猫男士化妆品专用品牌数量同比增长达到了56%,男士专用BB霜/CC霜、眉笔是爆款。

与此同时,美妆品牌成为购物中心打造“颜值生意经”的重要手段。

为了给项目招商、运营提供更落地性的决策参考,赢商通过大数据体系,建立专项品牌评价体系,从发展潜力指数、流量贡献指数、承租能力指数三个方面进行综合考量,并对典型品牌进行分析,为购物中心差异化竞争提供参考和挖掘美妆行业未来潜在发展机会。

(指数的应用更多用来体现区分度和对比度,不代表绝对值。品牌发展指数理论上没有绝对的数值标准,但基于指数,可以拿来作交叉分析与对比,帮助项目招商和运营人员更加了解待评估品牌的经营情况。)

本文数据统计标准说明:

① 数据统计时间:2019年1月1日至2019年6月30日;

② 数据统计样本范围:北京、上海、广州 、深圳、杭州、重庆、青岛、合肥、南京、苏州、福州、贵阳、天津、武汉、成都、西安、郑州、昆明、厦门19个城市商业面积5万㎡及以上的购物中心,不包括独立百货和奥特莱斯。

③ 美妆品牌界定:美妆品牌广义包含护肤品、彩妆品、香水、洗护用品,本文重点研究护肤与彩妆品牌,其中不包含美妆集合店如屈层氏。本文仅针对购物中心美妆品牌独立门店/专柜,不包括购物中心内大型百货中的美妆专柜。

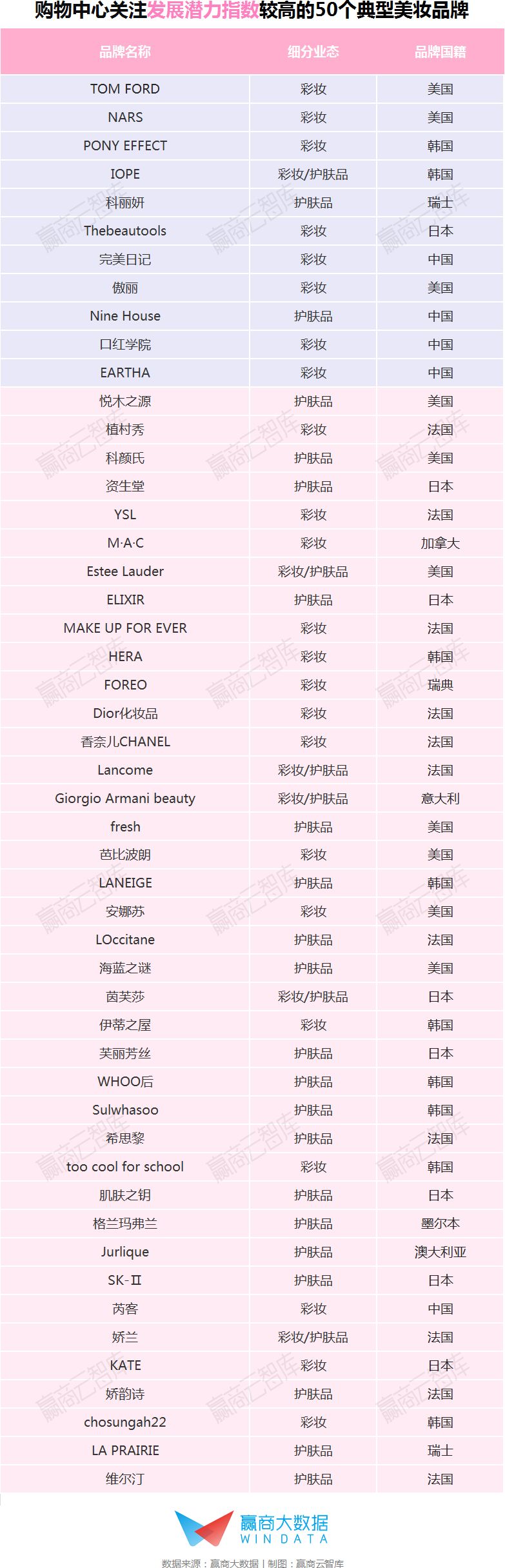

▌购物中心关注发展潜力指数较高的50个典型美妆品牌

发展潜力指数:以品牌当前开店水平为前提,衡量其未来拓展开店速度及质量的潜力空间;若品牌当前开店数量较低,但未来拓店势能较高,则发展潜力指数得分较高。

实现方式:根据品牌现开店水平及未来开店势能与同品类平均水平同比综合算法评价得出。

高潜品牌界定:发展潜力指数≥8(下表中灰色底纹品牌为高潜品牌)

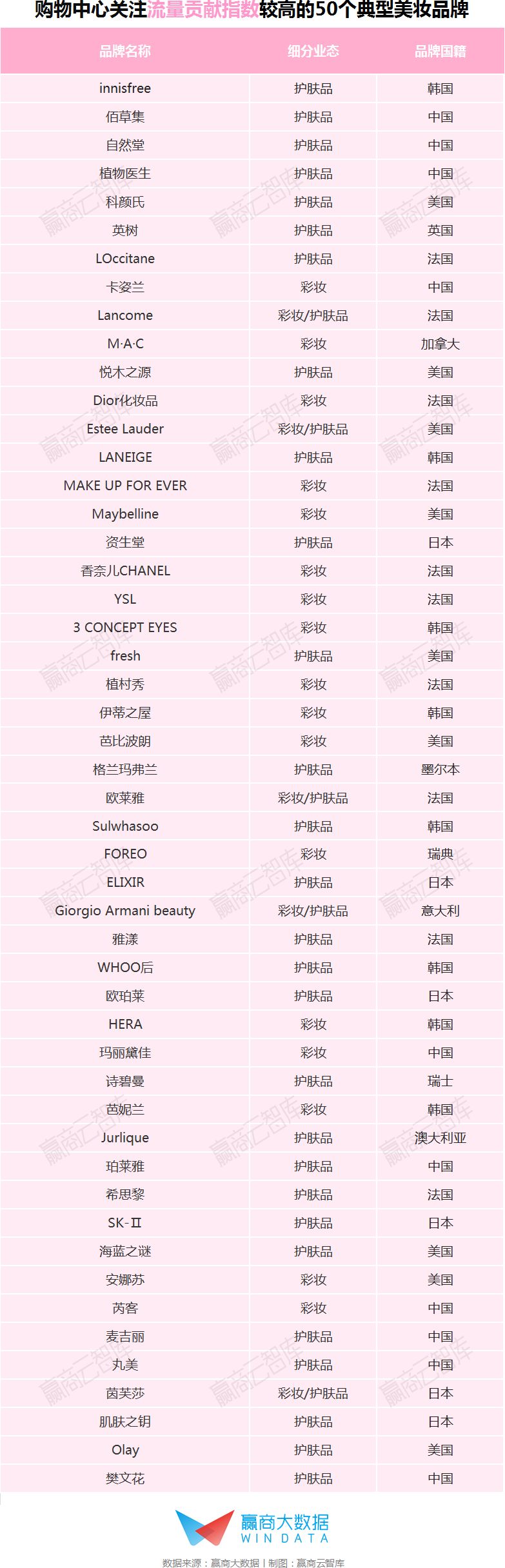

▌购物中心关注流量贡献指数较高的50个典型美妆品牌

流量贡献指数:衡量品牌市场影响力相对同品类的领先程度。

实现方式:根据品牌已开店铺数量、店铺质量及未来拓展力度与同品类平均水平同比综合算法得出。

高流量品牌界定:流量贡献指数≥8(下表均为高流量品牌)

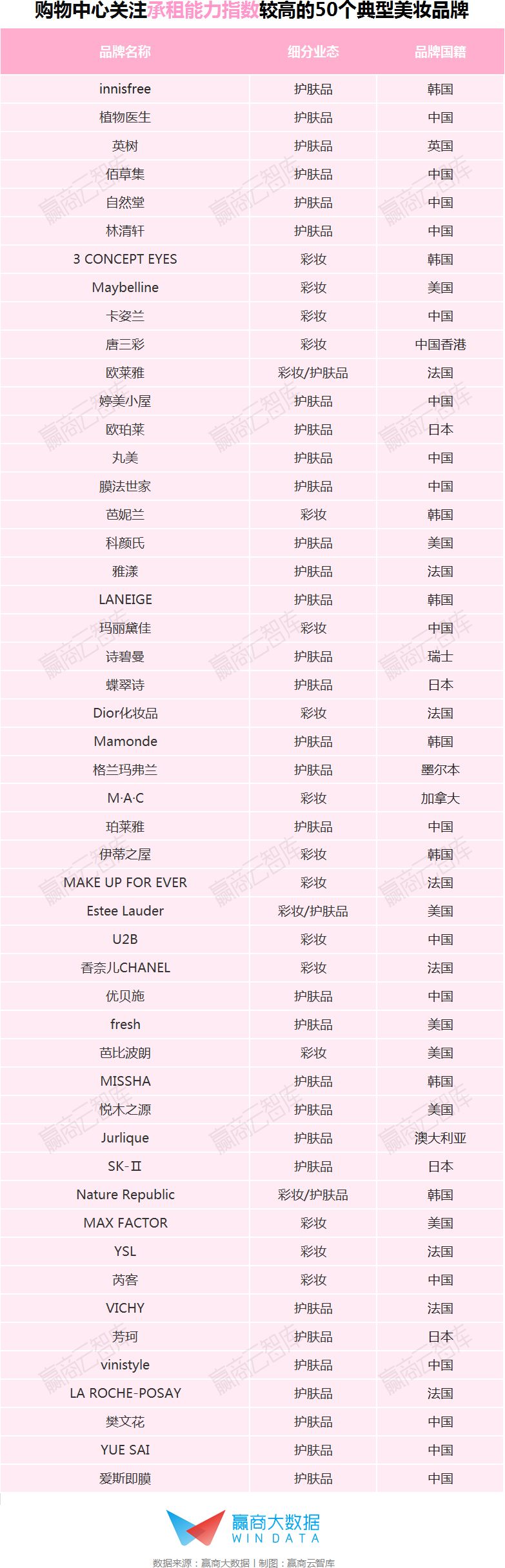

▌购物中心关注承租能力指数较高的50个典型美妆品牌

承租能力指数:衡量品牌在购物中心开店可承受的最高租金水平。

实现方式:根据品牌已进驻项目的平均租金水平以及入驻楼层综合计算。

高承租力品牌界定:承租能力指数≥8,即承租能力指数在同品类中处于高位值区间的品牌(下表均为高承租力品牌)

通过对三个指数的交叉分析,可以得出三类美妆品牌:

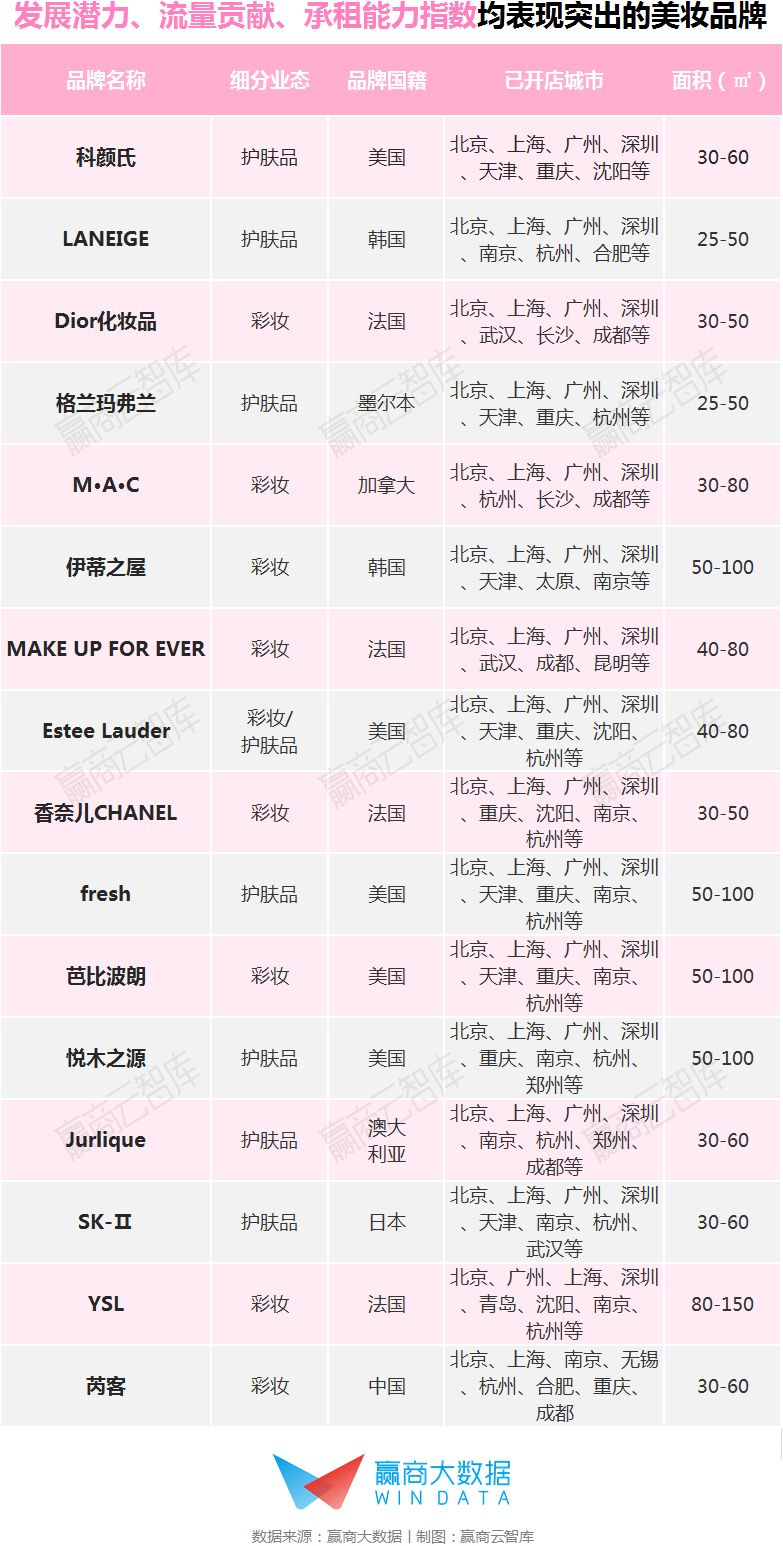

①发展潜力、流量贡献、承租能力指数均表现突出的美妆品牌;

②发展潜力、流量贡献指数均表现突出美妆品牌;

③流量贡献、承租能力指数均表现突出的美妆品牌。

(注:因发展潜力、承租能力指数突出的品牌与①完全重合,因此不作具体分析)

不同实力的美妆品牌,有何选址特性和创新趋势?

1、发展潜力、流量贡献、承租能力指数均表现突出的美妆品牌

发展潜力指数、流量贡献指数、承租能力指数均位于“高位”,则说明该美妆品牌在未来门店拓展势能、市场影响力、承租能力上均表现优异,是众多美妆品牌中的佼佼者。

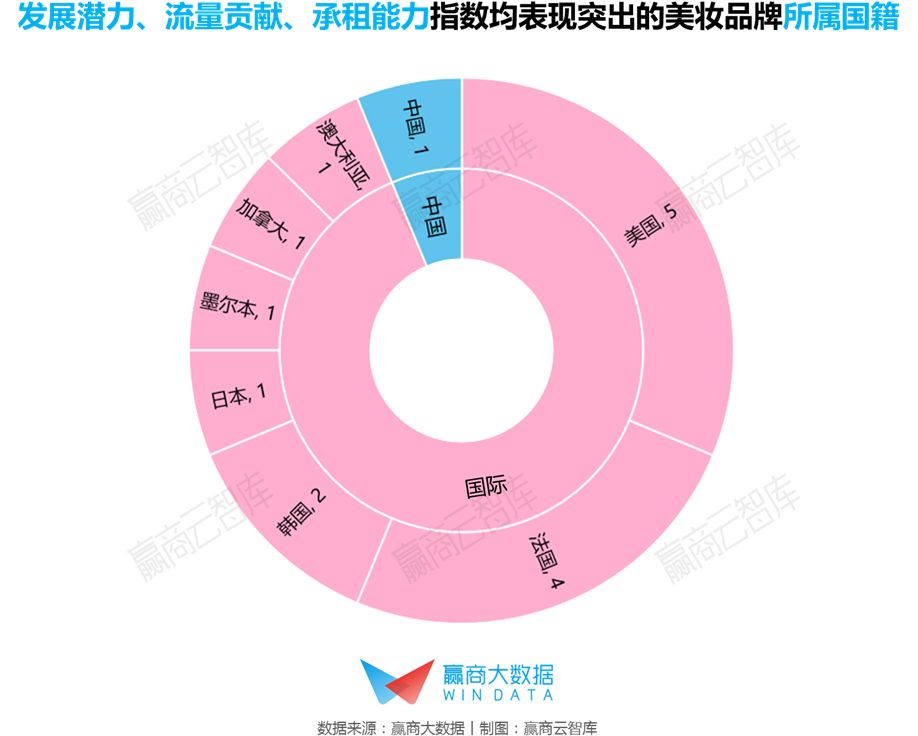

▌品牌国籍:国际品牌领跑,欧美系品牌霸榜“三好生”

发展潜力指数、流量贡献指数、承租能力指数均位于“高位”的16个美妆品牌中,国际品牌相当强势地占据了15席,其中欧美品牌优势明显,有11个品牌;相较而言,中国国货品牌仅占据了1席,在夹缝中争得一席之地。

造成国际和国货品牌这种市场地位落差原因,可以追溯到我国美妆市场的发展史。

整体而言,我国美妆市场起步较晚,20世纪80年代初才开始萌芽,这段时间也是“郁美净”、“大宝”的起步期。到了20世纪80年代后期到90年代中期,随着国民消费水平的提升,美容和化妆才在明星的带动下走进更多人的视野,这时宝洁、强生、联合利华等外资品牌已经开始大举开拓中国市场。

经过二十多年的发展,虽然国货品牌也在发展壮大,但国际品牌仍然在产品研发、设计、营销等方面拥有巨大优势,在美妆市场上势如破竹,占据着绝对的主导地位。

聚焦到国际美妆品牌,欧美系是市场主流,欧莱雅、雅诗兰黛、LVMH三大集团旗下的高端美妆品牌尤为活跃。在上表列举的16个品牌中,科颜氏归属于欧莱雅集团,Dior化妆品、MAKE UP FOR EVER、fresh归属于LVMH集团,M·A·C、Estee Lauder、芭比波朗、悦木之源则是雅诗兰黛集团旗下。

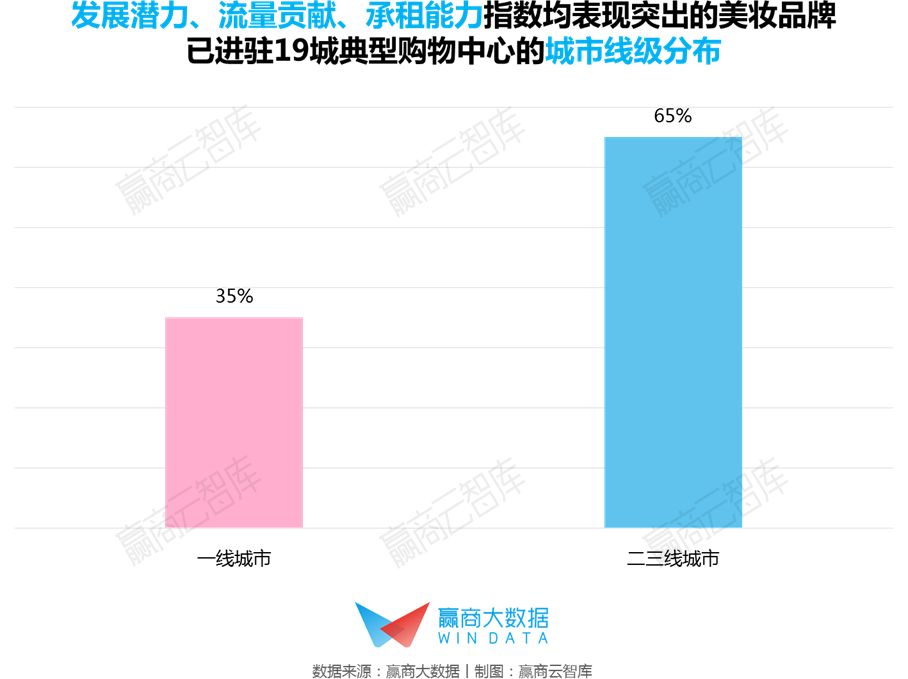

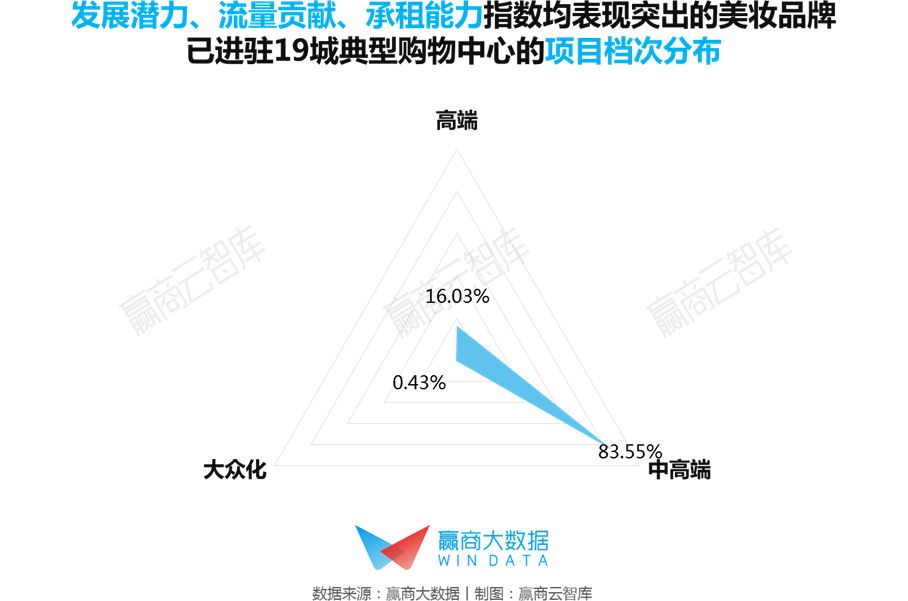

▌品牌选址:超3成门店选址一线城市,逾8成偏爱中高端购物中心

在选址方面,由于一线城市拥有较大基数的成熟消费客群,是美妆品牌的战略发展地,16个品牌的门店有35%都落位于四大一线城市;此外,美妆品牌更青睐于进驻高端、中高端购物中心,以树立品牌形象、扩大及传播品牌标杆效应,16个品牌的门店中有16%位于高端购物中心、超过80%位于中高端购物中心。

▌发展/创新趋势:高端美妆强势,以明星产品和数字化营销玩转“颜值经济”

①随着城市化的推进、消费力的提升以及对生活品质的追求,消费者对高端美妆产品的购买力不容小觑,高端美妆也成为多个品牌的“现金奶牛”。

如LVMH旗下品牌【Dior】在2018年成为奢侈品行业中第6个年销售额超过50亿欧元的品牌,其中有35%的收入来自于美妆产品,而【香奈儿CHANEL】美妆产品则占品牌总销售额的38%以上。

②爆品和新品是美妆品牌增长的关键因素,16大品牌在推新品+升级现有产品、打造“明星单品”方面的能力尤为突出,能为品牌吸引大批流量。

如韩国爱茉莉太平洋集团旗下的【LANEIGE】今年将水酷精华等现有畅销产品进行升级,并新推出6色BOBO唇膏,上市两个月就为品牌带来了超过四成的新客。

③ 美妆行业目前仍以营销为关键驱动力,而在数字化时代,美妆品牌触达消费者的方式也发生了翻天覆地的变化,微信朋友圈广告、社交媒体KOL种草、短视频营销等数字营销更受品牌方青睐。

如雅诗兰黛在截止至6月30日的2019财年中披露,集团在数字化渠道的广告投入占媒体总开支的75%,这推动集团新产品发布率与渗透率创新高,约占总销售额的三分之一;

【Estee Lauder】品牌也在今年7月,首次尝试在微信朋友圈中投放全球代言人杨幂的广告大片,其互动点击率高达行业均值约13倍,为近年来行业第一,点赞评论率高出行业均值3倍,效果十分惊艳。

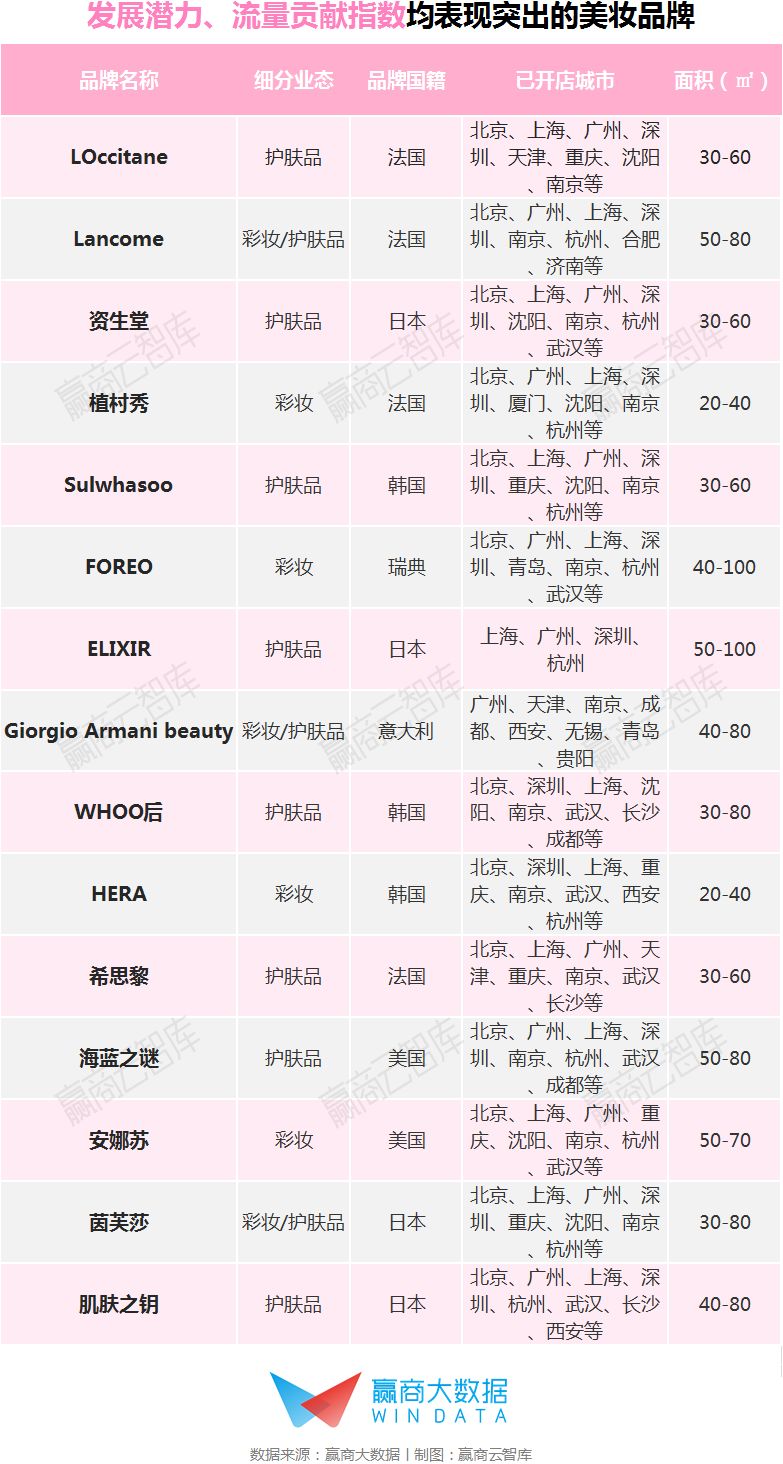

2、发展潜力、流量贡献指数均表现突出的美妆品牌

发展潜力指数、流量贡献指数均位于“高位”的美妆品牌,则说明该品牌在未来门店拓展势能、市场影响力表现突出,但与第(1)类品牌相比,承租能力较弱。

▌品牌国籍:欧美系与日韩系品牌势均力敌

发展潜力指数、流量贡献指数均位于“高位”的15个美妆品牌,均为国际品牌,其中欧美系略高于日韩系,分别为8个、7个品牌。日本美妆巨头资生堂集团表现非常抢眼,旗下品牌资生堂、ELIXIR、肌肤之钥、茵芙莎表现突出,这几个品牌业绩在上半年也保持了高增长态势。

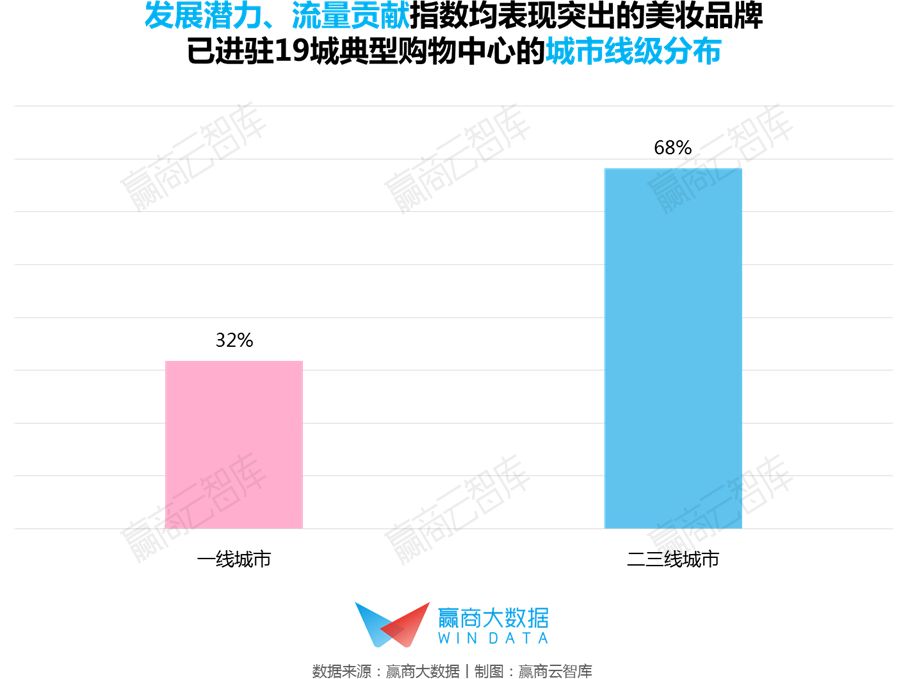

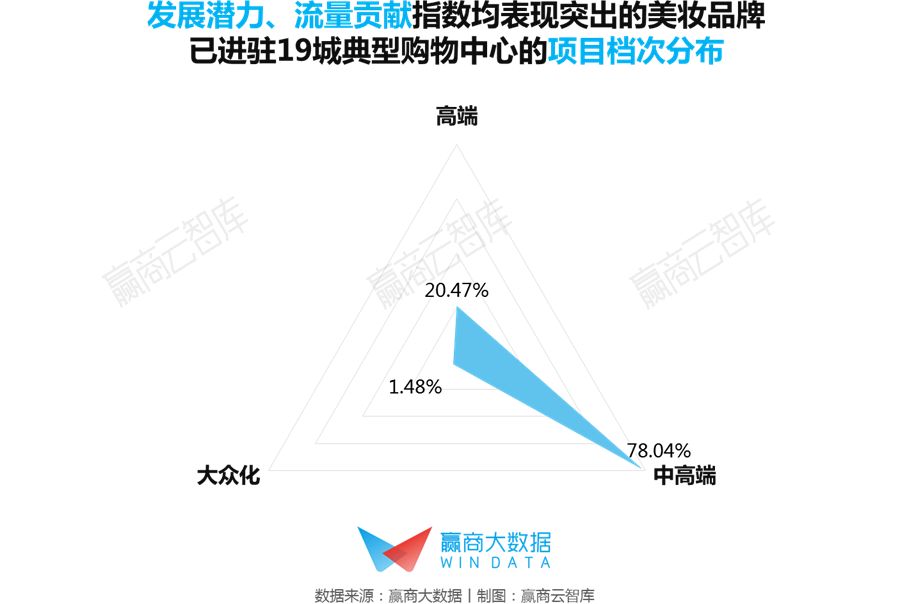

▌品牌选址:更爱二三线城市,大众化购物中心门店比例在三类品牌中居于首位

与第(1)类品牌相比,15个品牌虽然在发展潜力、流量贡献指数上领先,但在承租能力上表现较弱,因此在购物中心选址上也展现出差异:近7成门店位于二三线城市,近1.5%的门店位于大众化购物中心,均高于第(1)类品牌。

▌发展/创新趋势:多渠道融合,打“情感牌”、玩创意营销提升品牌热度

① 随着移动互联网的持续发力,线上美妆消费渗透率稳步上升,线上线下渠道融合成为“新常态”。

如欧莱雅集团上半年销售额涨幅达7.3%,为十年来最高增速,电商贡献了35%的业绩;具体到品牌,集团旗下的【Lancome】、【Giorgio Armani beauty】的销售表现强劲。

②美妆作为“贩卖美丽”的产品,产品能力固然重要,但消费者的情感依赖和价值倾向,才是获得高消费者粘性的重要依据,因此多个品牌也大打“情感牌”。

如【资生堂】今年在8月发布与姜思达合作的短片《未来一刻》,片中不同年龄段的人讲述了他们当下的焦虑与困惑,鼓励观者珍惜当下;【肌肤之钥】则在3月份启动“光耀之力”慈善计划,旨在表彰世界各地能够鼓舞人心的女性。

③品牌影响力的升温需要持续创造新的流量内容、高度考验运营团队的精准营销及创意水平,运用互动黑科技、借势明星流量、结合快闪和艺术展创意营销,成为多个美妆品牌保持人气旺势的重要途径。

如【植村秀】邀请当红新生代偶像王一博亮相新品上市活动,王一博出席活动时的红色桃花眼妆更是登上微博热搜榜,大幅提高了品牌的曝光度,助力后续转化;【海蓝之谜】则快闪店与艺术展双箭齐发,融入交互黑科技的体验场景,将品牌文化、产品内涵展示得淋漓尽致。

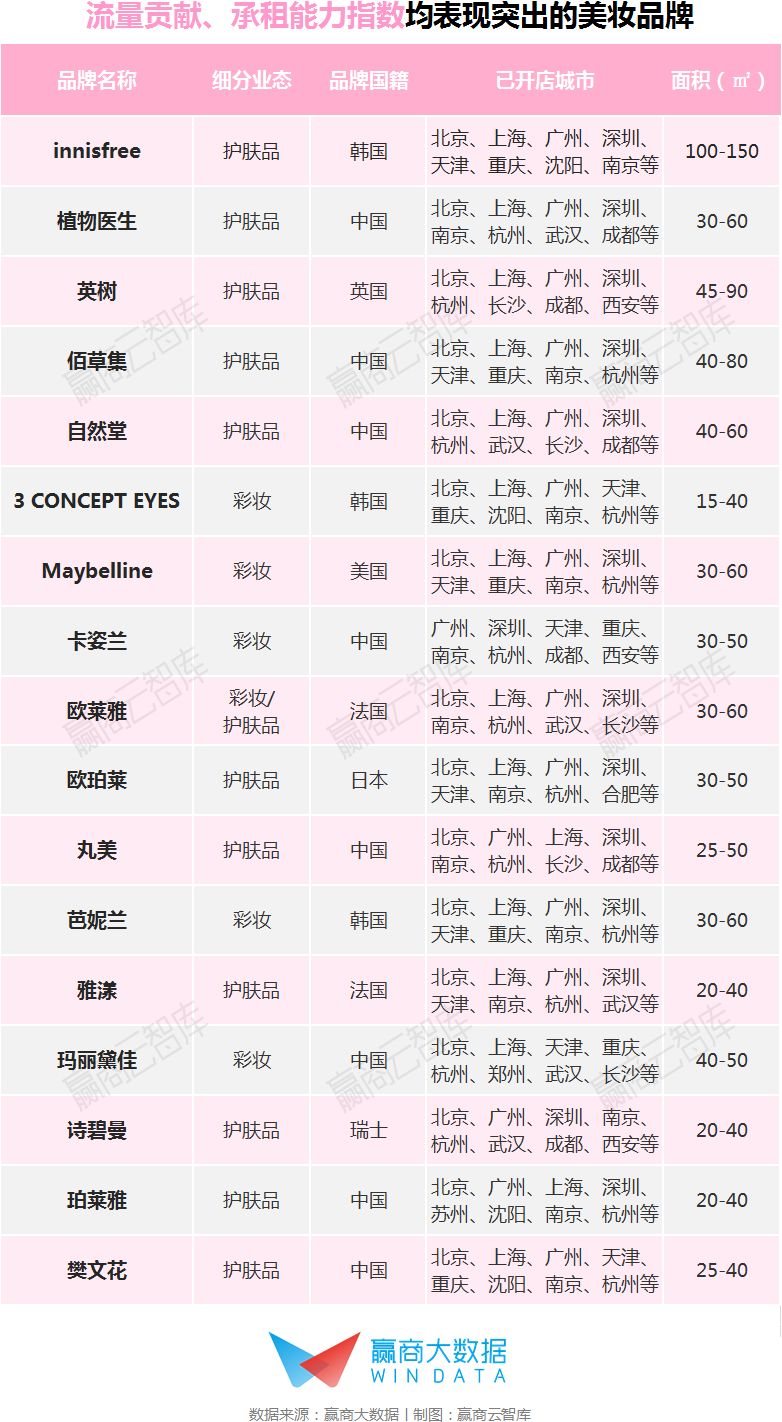

3、流量贡献、承租能力指数均表现突出的美妆品牌

流量贡献指数、承租能力指数均位于“高位”的美妆品牌,则说明该品牌市场影响力、承租力方面表现突出,但与第(1)类品牌相比,未来门店拓展势能较弱。

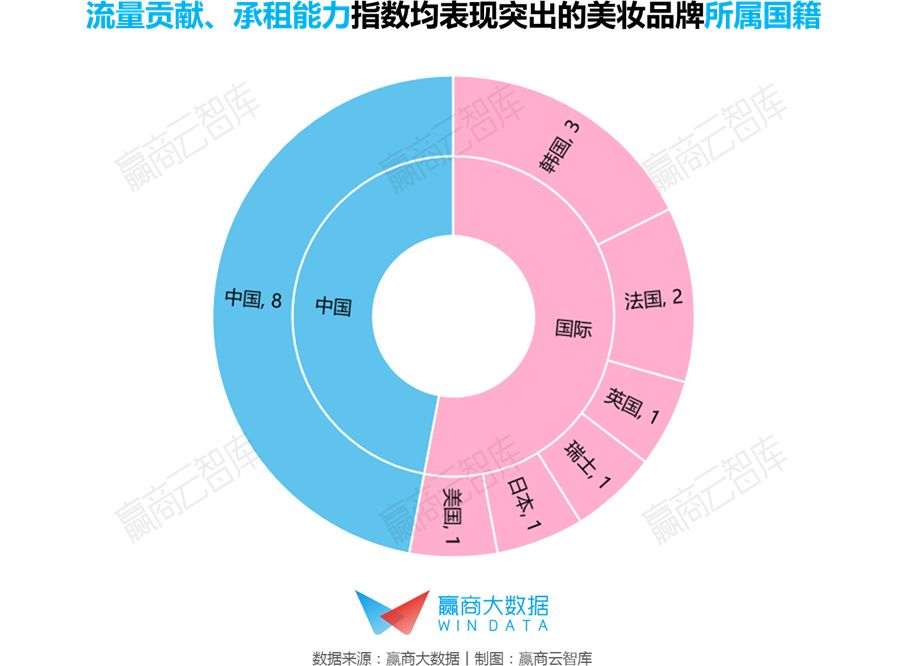

▌品牌国籍:国妆品牌占比将近5成,未来拓展力有待提升

流量贡献指数、承租能力指数均位于“高位”的17个美妆品牌中,国际、国货美妆品牌各占9个、8个。其中8个国货美妆品牌在发展潜力指数上表现较逊色,表明虽然目前国潮美妆正兴起,但发展仍不成熟,拓展步伐比较缓慢。国妆品牌亟需加码产品研发创新,建立消费者信任,提升品牌综合竞争力,以提高市场份额。

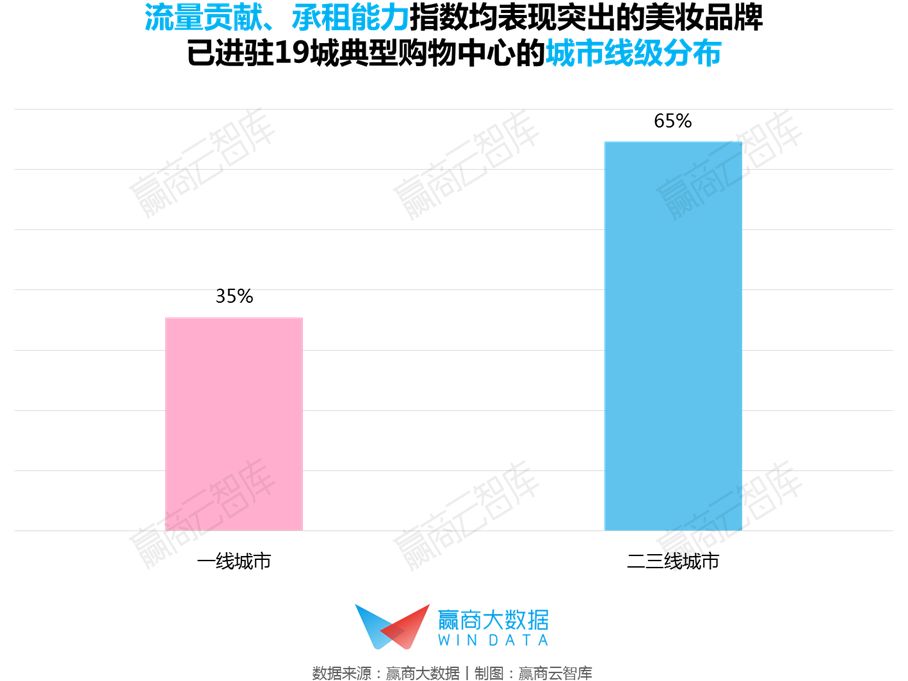

▌品牌选址:35%门店落位一线城市,扎堆中高端项目

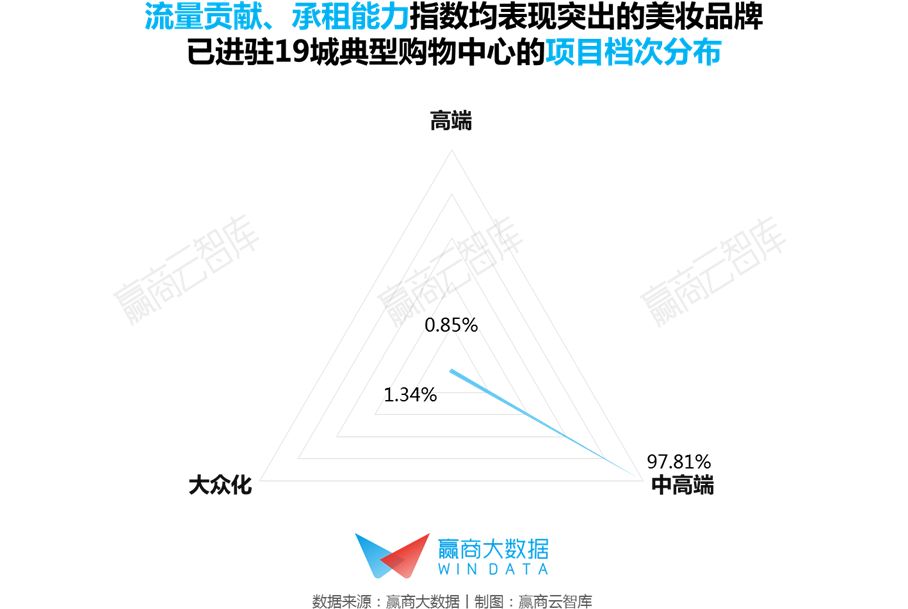

在品牌门店选址方面,流量贡献指数、承租能力指数均领先的17个美妆品牌中,有35%的门店位于一线城市,这点与第(1)类品牌相类似,也符合美妆整体的选址偏好。

从17个美妆品牌在不同档次标杆购物中心的门店布局来看,选址中高端购物中心的比例高达97.81%,高端购物中心的比例非常低。这主要由于该类别中定位高端的美妆品牌数量较少,更多倾向于中高端、大众化定位,如丸美、玛丽黛佳、Maybelline等品牌。

▌发展/创新趋势:国货变国潮,智慧零售、跨界餐饮带来新鲜感

①相较于国外美妆品牌产品定位重科技,国产美妆品牌在定位上更加东方化,注重以草本护肤等配方匹配国人的肤质与需求,从而避免与国际化妆巨头的直接竞争,为品牌成长提供空间。

如【珀莱雅】定位于海洋护肤,【自然堂】使用雪域精华护肤,【佰草集】采用复方草本护肤等。

②新零售风口催生创意营销模式,美妆品牌纷纷打破“千店一面”,加码应用智慧化零售、定制服务、专业护肤体验及与其他消费场景的跨界结合,为购物增添更多趣味,从而获得更高的消费者认可度。

如【innisfree】今年9月在南京德基广场打造了中国首家绿色工坊概念店,不仅推出数码智能咨询、定制美妆服务与丰富的沉浸式互动体验,更引进了全球首家Green Cafe To-go模式(绿色咖啡外带服务),为消费者带来更多新鲜感。

③跨界联名在今年热度高涨,博取了众多眼球,美妆品牌也擅长通过跨界合作,丰富品牌内涵,打破“次元”壁垒,渗透到不同消费圈层。

例如国潮美妆代表【玛丽黛佳】在今年与国际邮轮公司歌诗达联手打造玩色潮趴,与樱桃小丸子IP、网易手游《绘真·妙笔千山》、西戏、喜力啤酒等推出联名产品,其中喜力“原谅色”口红在天猫上线10分钟预售就突破了1000支;此外,【Maybelline】联名运动品牌PUMA,【欧莱雅】与国家博物馆合作推出中国风口红也引发了众多关注。

年轻人在“颜值”这件事上不会妥协,这将令美妆品牌在未来很长一段时间内,成为购物中心招商的生力军。而国际美妆品牌实力雄厚、国货美妆正值国潮崛起风口,招商你更看好谁?