氪金 | 为什么中国人搞不出自己的可口可乐?

文 | 李坤阳

编辑 | 尚闻多

1983年过去了,但很多人怀念它。

这一年的上海,第一辆桑塔纳组装下线,国家经济支柱汽车行业即将步入正轨。

在北京,中国人民迎来了第一届春晚,不同的是这届春晚不仅标志了中国经济的起步,也满足了人民的精神需求,成为了国人的记忆,这个记忆真诚且红火。

今天能够支撑春晚的除了流量小生,就是抖音快手。而中国人的第一届春晚,陪伴全程的是北冰洋,这个国宴指定饮品头衔与百姓饮品集一身的IP。

两年之后,中国正式放弃了计划经济体制,向市场经济转轨,北冰洋迎来了高光时刻。这一年北京市食品厂重新改制成立了北京市北冰洋食品公司,接下来的三年,拉来2800万元投资的北冰洋购置了价值数千万的设备,1毛钱的北冰洋实现了利润1300万元,总产值超过1亿元。

由于玻璃瓶装运输的限制,零售价0.1元(80年代初)的北冰洋汽水一度只出现在了北京的大街小巷。同样,重庆天府可乐、崂山汽水、武汉饮料二厂等八个国产汽水厂在所属地大放异彩,承包了80年代属于中国人的夏天。

击沉北冰洋

改革开放之下,部队转业之风盛行,而首选地就是北冰洋这样的公司,良好的营收足以让身边亲朋战友艳羡不已,也足以展现组织的诚意。

30岁的叶青,从军人成为了工厂科员。脱离集体的这天是1978年的初春,他蹬着二八大杠来到了北京市崇文区安乐林路的厂房,但他进不去,门口二三百米排满了前来进货的商贩,汽水仿佛要靠“抢”的。

他的家吉庆有余,双城牌绿色双开门冰箱(当时价值几千),北京牌14寸黑白电视机(当时价值四百),一毛钱的北冰洋汽水成为了家人的心头好,昂首挺胸的北极熊看起来很时髦,这一年叶青的工资18元。

但他怎么也没想到自己会成为百事可乐的员工。

建罐装厂、卖可口可乐,1979年中粮总公司让销声匿迹的可口可乐重现中国,两年后百事可乐在深圳建厂,双乐巨头正式杀入了东方市场。

市场经济的开放之下,国企放开了拳脚,但也要接纳新的玩法。

“市场换技术”的基调之下,九十年代初期的中国,合资浪潮如火如荼。与其单纯购买技术设备,合资换技术的决策似乎更能吸引手握精密技术的国外巨头。

食品饮料行业亦如此,当时盛极一时的北冰洋们拥有着中国各地成熟的营销渠道,这是百事可口扎根本土的血管,也是各地汽水藩王们的地域壁垒,受制于当时玻璃瓶的运输障碍与他类品牌当地强大渠道掌控力,“北冰洋们”很难走出家乡,更何况走出国门。

合资仿佛是最快的捷径:资金、技术、品牌力都是外资的蜜糖。

1994年,可口可乐和百事可乐与原国家经贸委签订《长期共同发展计划备忘录》,提出了“利用外资改造国有老企业”方针,此外备忘录中还允许可口可乐与百事可乐再建10个新的合资灌装厂。

根据该公告规定,国家经贸委不再逐步审批设立外国牌号碳酸饮料灌装厂的项目,但“外国牌号碳酸饮料公司须制订发展规划,由国家经贸委根据产业政策和行业发展规划组织论证并核准后实施。”

看似保护本土企业的条款并不能阻挡公司层面的运作,在这份北冰洋和百事长达十五年的合资协议中,除了百事可乐有偿使用北冰洋配方之外,北冰洋还一并把自1951年使用的“雪山白熊”商标卖给了百事可乐。

这无异于将品牌与产品的生杀大权交给了“外人”,当然“双乐”巨头不是慈善家,秘方与品牌对他们的益处不大,他们要做的是垄断中国市场。当时国内80%的本土汽水厂都变成了国际饮料的罐装厂。

图:20世纪八十年代中的八大国产汽水厂

“双乐”巨头收割了北冰洋、沈阳八王寺、天津山海关、青岛崂山、武汉大桥、重庆天府可乐、广州亚运汽水的市场渠道,雪藏本土品牌与产品,七王就此沦为国际软饮巨头的罐装厂。

到这“双乐”巨头只是善用他人的规则,但想征服东方市场还需善用自己的规则。

帝国的密码

并购让可口百事将中国各地市场收入麾下,即便在2019年的中国碳酸饮料市场,可口可乐的市占率仍高达59.5%,百事可乐为32.7%,牢牢坐稳一哥地位。

即便选择了“合作”,可口百事的核心技术并未等价交换给合资公司,同苹果的“产业链陷阱”相似,装瓶、分销外包至特许经营的生产、营销等大量密集型业务留给了本土企业。

致胜的渠道与高毛利的经营策略就是它碳酸饮料帝国的权利密码。

可口可乐的第一张王牌就是构建直插本土品牌腹地的渠道,这其中包括一套可口可乐专门为中国区域经销商设计的系统:101渠道管理系统。

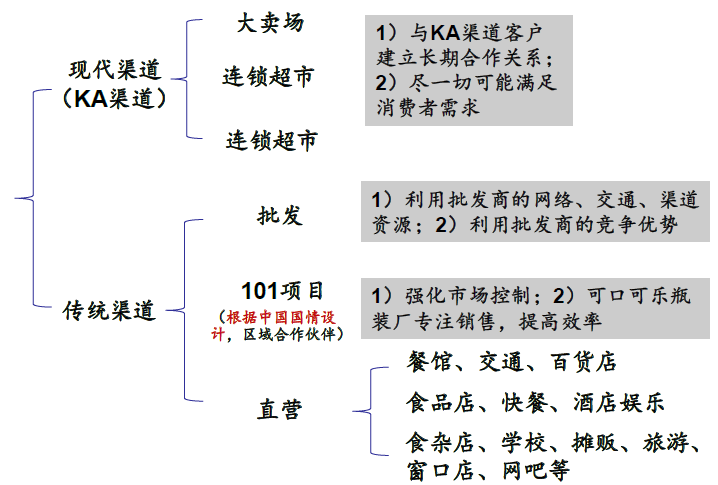

图:可口可乐渠道结构;来源:《百事可乐与可口可乐》,国盛证券

这套系统的规则是找一家当地批发商为合作方,并由其负责该地区可口可乐产品的配送,可口可乐装瓶厂负责派驻业务员在该地区进行业务推广。而起步较晚的中国市场经济导致了北冰洋等汽水的局限,即物流运输配送,不得不以区域为王,而物流与营销之间的短板在101项目上得到了纠正。

通过打通现代渠道和传统渠道,可口可乐用有形的手给无形的中国市场注入了带有“可卡因”的渠道系统,但在一条生产可口可乐的流水线中,物流配送和营销并不是红色帝国真正的城墙。

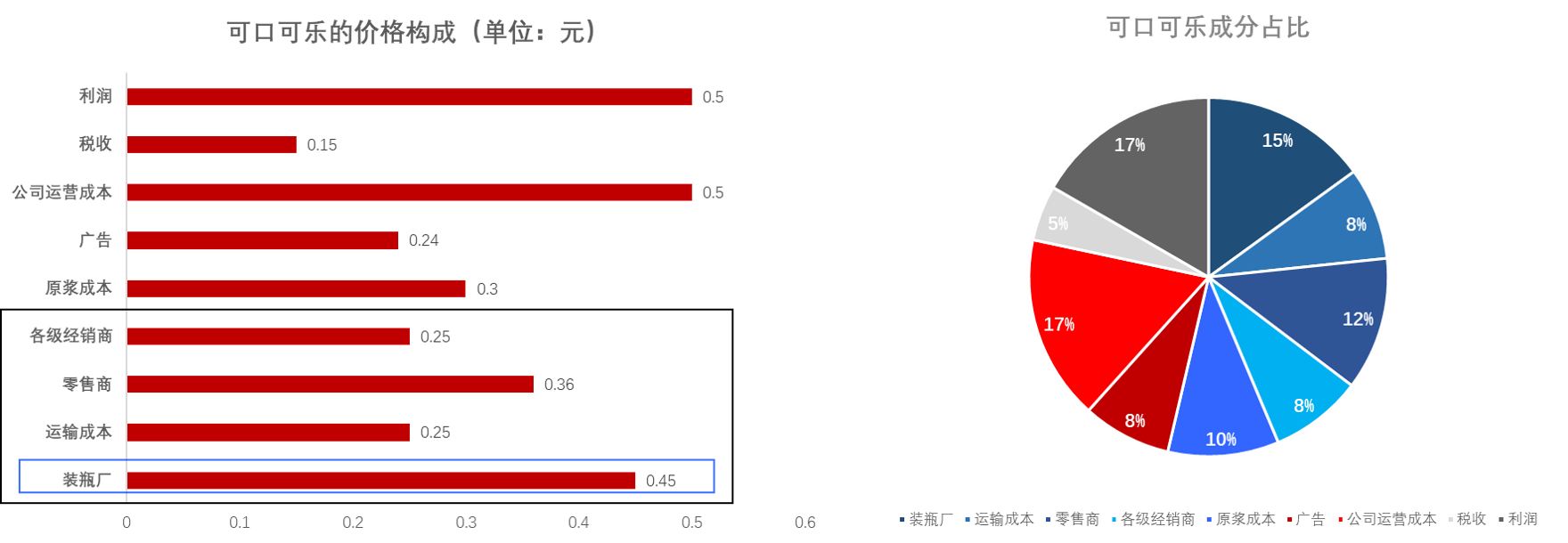

图:可口可乐价格构成及百分比;来源:《可口可乐的价格构成》

即便疫情到来可口可乐的毛利率依旧维持在60%左右,17%的净利润占比空间让同类眼红,高毛利经营策略才是红色帝国的第二张王牌,真正压低可口可乐毛利的是剥离瓶装厂业务,兜售原浆。

在3元的价格构成中,可口可乐一直引以为傲的神秘原浆占比为10%,这说明可口可乐留下了高毛利的业务,而把密集型产业仍给了本土企业,这才是可口可乐维持高毛利的核心护城河。换而言之,可口可乐轻轻松松靠卖原浆赚钱,也可以把它理解为靠品牌赚钱。

而销售与工厂的利润就相对微薄。一般来说,上游浓缩原浆的毛利率约为50%至60%,而中游的装瓶业务毛利率则相对较低,约为10%至15%,下游销售的毛利率为40%左右。

从价格空间来看,对比矿泉水的价格构成,即经销商+零售商约占价格的60%,能明显看到可口可乐给予经销商及零售商的利润空间(共计20.3%)相对较小。

装瓶厂这一单项在整体售价中的价格占比就达15%左右,除去公司运营成本与销售成本,这是可口可乐最大的成本支出,也是全国市场铺设的根基。

1981年可口可乐持股的装瓶商业务占比仅18%,7年之后这一数字上升到了77%。如果再结合可口可乐的运营模式看,全球拥有约900家装瓶厂商还囊括了大部分的装瓶业务外包,轻资产的运营模式为可口可乐的全球化扩张无形中增加了杠杆。

在和中粮集团合资的“中粮可口可乐”中国食品有限公司的运营中,可口可乐主要获取股权收益(35%)和主剂(可乐等产品糖浆)价差,同时承担品牌投放工作。而中国食品则全权承担了包括生产、销售在内的全部运营工作。算上即将投产的五个瓶装厂,可口可乐在中国的装瓶厂总数将很快达到30个,基本无需考虑本土化后来者的竞争力。

反击的国货

可口可乐的这套规则全行业通用,内核无非是在成本与渠道上做文章。

想靠“卖原浆”赚钱,第一需要极强的品牌力,第二要可以在全国铺设罐装厂以及销售渠道,而这都需要资本运作的能力。

重回战场的北冰洋同样要在这两方面下功夫,但这时的“情怀”只是故事,随着消费场景多元化,饮品不再是单一的碳酸饮料或是果汁,北冰洋汽水并非不可替代。这意味着回归后的北冰洋需要尽快提高产能与全国建厂的能力,才有可能占领先机,对于素来追求稳妥的国企而言的确是一个考验。

北冰洋遇见的第一个问题就是难以降低的成本与渠道力的不足。

330ml听装北冰洋售价5.5元左右,330ml听装芬达售价2元左右,诚然北冰洋的成分表多出了原果汁含量≥2.5%的浓缩红橘汁与食用盐,而200ml软包装的100%浓缩的汇源果汁价格在2元左右,北冰洋汽水的售价仍然高企,那么橙肉成本并不见得是主导因素。(以上均为淘宝商家售价)

除了有兜售“情怀”之嫌,北冰洋也有自己的桎梏,这里面的差距就是北冰洋并不具备可口百事的规模效益,它仍然是区域性品牌定位。

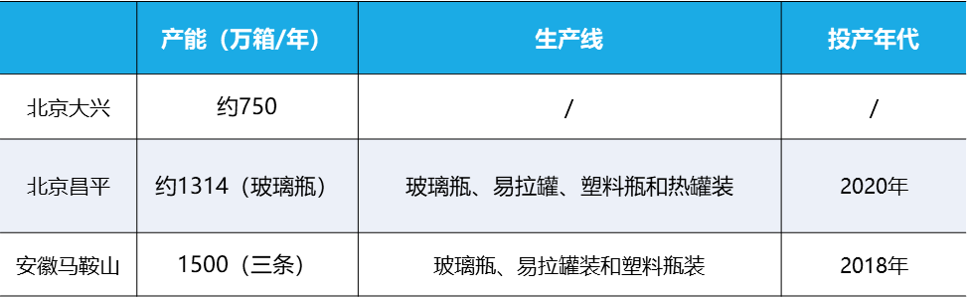

根据现有公开资料,2012年销量190万箱到2018年销售了1200万箱,6年翻了近6倍,数据固然可喜,但工厂仍然只有三家,其中两家在北京,一家在华东。

图:北冰洋现有工厂与产能;数据来源:公开资料(以上为全年不停歇的产能)

现在来看,北冰洋不会出现2014年夏天卖脱销,进而无法控制下游经销商涨价的乱局,产能充足之下,如何通过区域市场放量增长才是增强品牌力的关键。

再来看一下北冰洋的市场布局,除了京津冀,川渝地区也是北冰洋发力的市场(2017年进驻300家餐饮店),一方面这是北冰洋固有橘厂的所在地,另一方面也和北冰洋的渠道建设有关。

北冰洋的销售渠道主要以餐饮店为主,川渝地区活跃的餐饮商贩成为了北冰洋所看重的市场,一方面玻璃瓶需要回收,这是最佳的销售场景,但更为关键的是这样的销售渠道普遍价格偏低。

用北京一轻食品集团有限公司总经理李奇的话说,进驻北京商超的价格为80万,这对于一个最初注册资本仅几千万的国企来说太过冒险,更别说复刻巨头们高昂的营销手段,进驻这种街头小铺就是俘获地方消费者心智的最优途径。

因此,北冰洋的包装暂时以玻璃瓶和易拉罐为主,而商超渠道主打的大、小PET瓶包装则较为少见,2018年虽推出PET装,但起初主要是通过义利连锁店、711便利店、苏宁小店等渠道推广。

有利则有弊,主打玻璃瓶的包装加重了北冰洋的运营成本,除了原材料成本的增加,玻璃瓶的运输与回收压力不小。根据北京商报网的测算,以运费为例,北京和重庆的距离是1800公里,回收所有玻璃瓶,运到北京再灌装后运回重庆等地销售,每箱每次的运费不止15元。

三家工厂、区域化市场、高昂的运输成本很难让北冰洋降低成本,自然也就只能让消费者来买单。“老汽水优势在于具备一定品牌影响力及消费者情怀,在怀旧风与国潮热的趋势下,有可能在细分行业或细分市场中占据一席之地。”开源证券食品饮料行业首席分析师张宇光对36氪说道。

因此无论是渠道布局,还是终端价格,北冰洋走的仍然是差异化路线,这对于初期而言是不错的策略。

讲故事or做产品?

1961年,北冰洋创造了营收奇迹(利润878.1万元),80年代,北冰洋是当之无愧的无冕之王。但今天的Z世代并不知道北冰洋的含义,也就有理由不为“情怀”买单。

市场需求的变化,就连可口百事也无法抗拒。

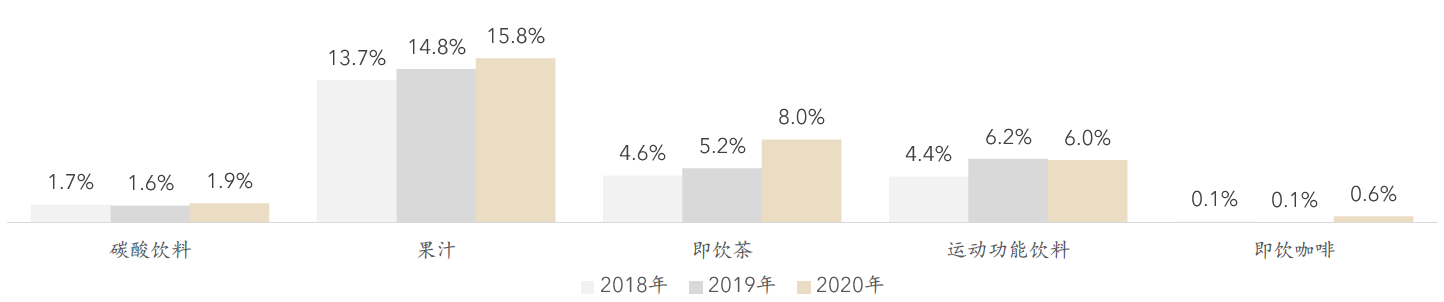

图:包装饮品的销售额比例变化;来源:厚生投资&Kantar

如今的竞争环境就连百事可口也被逼迫走向“多元化”,宏观消费趋势的迭代就让碳酸饮料市场在健康化的倡导中逐步萎缩,消费者付费意愿的提升极大带动了新品类的出现,这又给老汽水们出了个时代难题。

提起北冰洋的产品线,能想起的就是一丝回荡的橘子气。

为了建立起自己的产品体系,在去年11月85周年新品发布会上,北冰洋推出了13款产品,除去五款纪念版新包装产品,剩下的八款产品涉及果汁饮料、谷类饮料、茶饮料等品类,其中四款为热饮,三款果汁汽水以及与一款低糖汽水。

显然,产品特点的主题就是养生。但打破产品固有标签往往比运作一个新品牌还要艰难,可口可乐就是一个很好的例子。

2020年可口可乐营收中,碳酸饮料全年下降4%、果汁、乳制品和植物饮料全年下降9%、水、强化水和运动饮料全年下降11%、茶叶和咖啡全年下降17%,可口可乐抗压能力最强的仍然是碳酸品类。

实际上,可口可乐一直在思考如何迎合健康消费潮流,在低糖低热量碳酸产品上,可口可乐先后推出过健怡可乐、零度可乐、绿色可口可乐、Coke Zero Sugar等产品,试图通过不断推新刺激消费者认知。

但这仿佛陷入了罗生门,多年来健怡可乐销量不佳,零度可乐虽然销量基本呈现微弱上涨趋势,但是市场份额并不高,2013年绿色可口可乐也并没有达到预期......

有趣的是,在去年疫情重压之下,2020年可口可乐全年营收同比下降11%,但可口可乐碳酸饮料中的零糖产品却增长4%,这说明想刷新消费者对可口可乐碳酸品类的认知需要时间来运营,而主打零卡糖、互联网式营销的元气森林,切入的也是碳酸饮料,却可以将差异化品牌形象直接切入消费者的内心。

北冰洋的前路并不平坦,而新品类的拓展对于品牌的运营能力要求更高。“我并不看好北冰洋的新品策略,一方面主打怀旧牌,一方面又在强调创新,本身具有一定矛盾。对于北冰洋而言,运营好区域市场是最佳策略,而不是挤入更复杂的竞争格局。”中国食品产业分析师朱丹蓬对36氪说道。

北冰洋也曾体验到其中的难处,2017年北冰洋曾试水新品植物蛋白饮料“核花恋”,如今却已不见踪迹。值得注意的是,发布新品的时期正是借壳上市消息的发布前后,那么是否是发布新品吸引融资的策略呢?

虽然李奇曾对媒体回应道,创新产品与上市无关。但单一产品抗风险能力较低,也很难筹集到不错的资金,拓展品类对于资本市场融资意义更为重大。

着急上市的北冰洋缺钱吗?研发新品需要资金,投资建厂需要资金,拼命上市的北冰洋为的正是上岸,只有如此才有规模化的可能,进而才有可能生产实现更符合市场价格的产品。

而北冰洋销售额仿佛也遭遇到了瓶颈,突破瓶颈的最好方式就是降本增效。

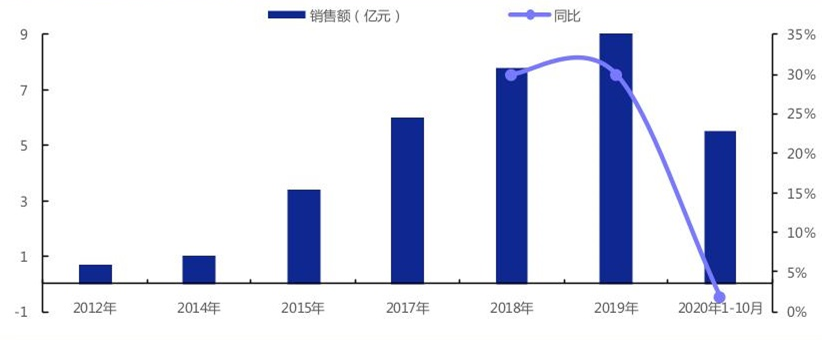

图:北冰洋近年销售额,来源:安信证券

若想短时间铺开全国市场,建厂是最佳途径,但也是最费钱的一环。

李奇曾对媒体透露,2018年与2019年利润总额均为3.6亿元。而2018年投产的安徽工厂就花费了1.2亿元,这只是北冰洋出京建厂的开始。据蓝鲸财经报道,2019年北冰洋还曾计划在重庆、长三角地区建立第二和第三生产基地,但李奇并未透露相关进展情况。

谈到老汽水上市,开源证券食品饮料行业首席分析师张宇光表示:“老汽水面临的问题主要是产品单一,渠道网络粗放,而且饮料毛利率低,物流成本较高,全国化具有一定难度。而快消品的品牌与渠道是核心竞争力,无论是品牌力的拉升、消费者的教育,还是渠道网络的铺设,经销体系的建立,都需要强大的资金来做后盾。那么资本市场可以协助公司提前完成资本积累过程,对于提升品牌力是一个很好的帮助。”

上市可以借壳,产品深入其他市场的腹地仍非易事,毕竟西安冰峰、天津山海关、武汉二厂都在“国潮风”之下蠢蠢欲动,失落的十六年或许是永远逝去的青春。