公司与行研丨心脏支架价格跌了90%,现在是时候进场抄底了?

文丨杨亚茹

编辑丨郑怀舟

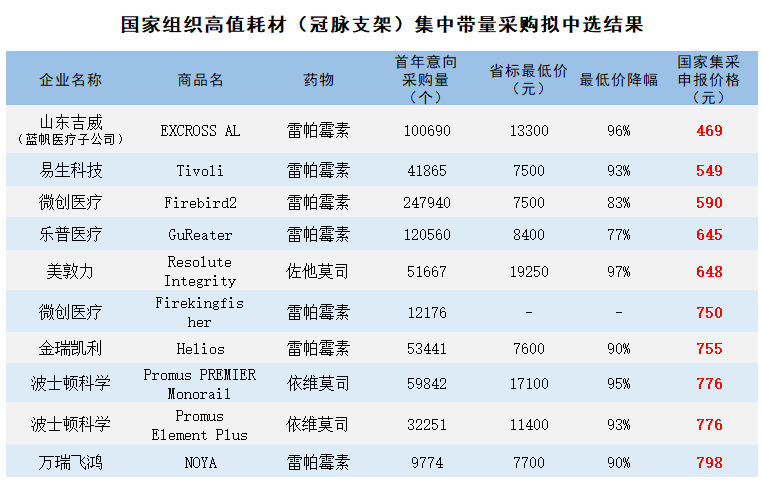

第三批药品带量采购刚拉开大幕不久,53%的平均降价幅度正被讨论,469元的心脏支架就一夜走红。

均价1.3万的心脏支架降到了700元,降价幅度在90%以上——头次国家组织的高值医用耗材集中采集结果,超出了很多人的预期。

公开资料显示,本次共有11家企业参与投标,8家企业的10款冠脉支架产品拟中选,其中6家是中国企业,包括乐普医疗(300003.SZ)、蓝帆医疗(002382.SZ)、微创医疗(00853.KH)三家上市公司。

36氪制图;数据来源:中信证券

凶残降价,股市大跌

拟选中结果公布后,3家上市公司股价纷纷下跌。

蓝帆医疗11月6日收跌超4%,乐普医疗盘中一度跌近10%,微创医疗港股收跌。当日,医疗行业指数基金——医疗ETF(512170.SH)重挫2.75%。截至发稿,先后历经了药品带量采购和耗材集采两轮“灵魂砍价”的乐普医疗,股价已经从高点的46.96元回调近37%。

这本是一场给够了时间让市场做心理准备的集采。在医保局2018年成立之初,临床使用量大、价格昂贵的高值耗材集采就被列入了日程表。

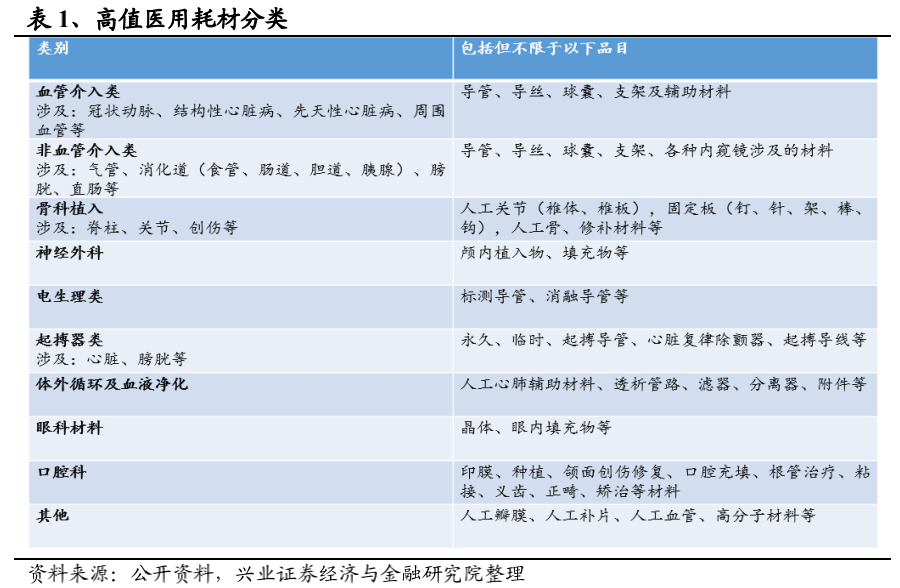

但与仿制药可以推行一致性评价不同,被称为“医生偏好器械”的高值耗材,不仅没有统一的评价标准,还要考量多样的临床需求,包括患者血管的粗细等自身情况,以及医生的使用习惯等等,所以集采向耗材的渗透落地阻力不小。

图源自兴业证券

迟到归迟到,条件成熟后,该来的总会来。

2018年3月开始,相关推进医用耗材分类集中采购的政策文件陆续出台,去年7月,国务院办公厅印发实施了《治理高值医用耗材改革方案》,安徽、江苏两省当月就开启了高值耗材带量采购试点工作。

一方面,制定医疗器械唯一标识系统规则以及逐步统一全国医保高值耗材分类、编码将在今年底前完成;另一方面,部分高值耗材品种进口替代基本完成,冠脉支架国产化率已经达到80%。冠脉支架带量采购从省级试点升级到国家组织的集中采购。

国产支架价格偏高,把费用降下去,压缩中间经销商的空间和灰色地带,是集采的使命之一。数据显示,中国国产品牌第三代药物洗脱支架价格从7500元到18500元不等,而印度的价格天花板仅约合人民币为756元,巴西的价格为2183元。

图源自国泰君安证券

综合考量之后,10月16日,医保局在给出采购规则时一起公布的是不超过2850元的价格上限。

而根据西南证券的预测,当高值耗材带量采购下降70%时,对企业的盈利就会产生冲击,若仅考虑量的增加,预计要增加183%才能维持原有的利润。

结果公布了,企业主动挥手作别高毛利,冠脉支架高达90%的降幅,击穿了价格底线,其市场破坏力可见一斑。虽然前有药品带量采购大幅降价做铺垫,但投资人还是没逃过恐慌,在资本市场上演了一出集体撤退。

36氪梳理富途沪深医疗器械板块的58 只个股发现,截至12月1日,多达5只个股在过去20日的累计涨幅为负,跌幅在10%以上的占比过半。

药品集采阵痛未散,高耗企业再走旧路?

带量采购最先冲击到上市公司的股价是在两年前。

同样是酝酿良久,药品带量采购用以量换价“闯入”市场,挑动了药企的敏感神经——中选是最好的结果。

2018年12月6日,4+7药品带量采购预中标结果公布,25款产品中标,平均降幅52%、最高降幅达到90%。超过预期的低价,让整个医药板块遭到重创,仅一天半时间,A股和港股医药板块市值蒸发超过3000亿元,A股医药板块更是连续跳水近一个月。

有意思的是,中标企业大跌,流标企业同样大跌。中国生物制药有1个品种中标,结果公布当日,其股价收跌15.97%,华海药业、京新药业次日跟跌。两款产品落选的乐普医疗,不仅在12月6日当天跌停,并在接下来的一个半月里股价不断下探,跑输整个A股医药板块。

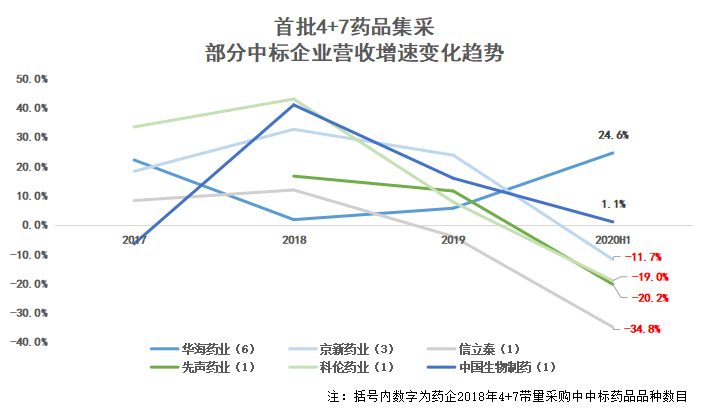

与集采深度捆绑的企业,确实用低价利空换来了高销量。艾昆纬医院药品统计报告,在4+7药品带量采购中,由于终端价格的下降,终端使用率提升较多,品种总销量提升了45%,其中带量采购入选品种销售量提了225%。

但换个角度,企业牺牲了利润,砍掉了营收的规模化增长。截至2020年6月30日,以首批4+7采购里中标的6家企业为例,截至今年上半年,仅华海药业营收增速抬头,恢复到了三年前的水平,其余5家一路向下,京新药业、科伦药业、先声药业、信立泰的营收增速更是跌落在了负增长区间内。

36氪制图;数据来源:Wind

从两年前启动“4+7”药品集采试点工作至今,国家药品集采已进行到第三批。国内企业还在挤破头参与,不过有些细微的变化悄悄产生了。

今年开展的第三批药品集采中,重庆科瑞的2型糖尿病用药二甲双胍以0.015元的价格创中选药价格新低,成功博得媒体头条,但该药品在优先选择中标省份时并没有选采购量最大的省份,最终选中省份的总理论金额仅163万元,反而是报价更高的石药欧意和华北制药拿下了1933万和1741万的两个高采购金额省份。

企业报了低价,却没有承接大规模的采购订单,这给集采价格能否覆盖成本的议题留出了更大的讨论空间。另一个值得关注的点在于,外企在三批集采中退意明显,总共只有3家(卫材、辉瑞、优时比)入围。纵向比较,4+7扩围中,外资中选品种7个,第二批集采里,外资中选品种5个。

药品带量采购常态化后,在保份额和保价格之间,中外企业选择分化,这或许不利于充分的竞争。集采之后剩余的市场,极有可能被外企具有品牌效应的头部原研药企所占领。而国内头部企业若是长期处在有量无价状态,不排除会波及到企业的研发投入力度。

医药企业走了两年多的路,高耗企业才刚迈出了一步,迎面扑来的就是股价大跌的同等待遇,再往下走,二批、三批……常态化,高耗企业又将在收入端做出何种牺牲,我们尚不知晓。可以肯定的是,企业要适应新的价格博弈机制,接受部分高值耗材从“高定价、高毛利”转变为“低定价、低毛利”品种。

带量采购有两面性,股市还有不确定性

传统的招采模式痛点密集,只招不采,量价脱钩,价格虚高,在流通环节催生了热闹非凡的灰色地带,带量采购的初衷是净化流通,挤出价格水分,推动健康产业在市场机制下向前发展。让上 帝的归上 帝,凯撒的归凯撒。

在带量采购的设计逻辑里,好处不一而足,尤其在医保控费方面收效甚佳。“E药经理人”援引数据显示,按约定采购量测算,每年药品费用从659亿元下降到120亿元,三批集采累计将节约539亿元。

带量采购减小了药品入院和再议价的不确定性,也意在结合一致性评价工作,为国内的仿制药进口替代添把力,同时倒逼更有研发能力的企业,不要扎推仿制药,把更多精力集中在发展市场稀缺的创新药上。

我们看到,近年来,高瓴、黑石等机构投资人更注重陪伴药企成长,以及港股、科创板也为非盈利药企开放了融资窗口。集采落地以来,多重因素助推之下,国内创新药确实在加速发展。兴业证券数据显示,2019年创新药申报数量加速增长,占比由2016年的6.35%增至8.66%。

产业转型是一道宏大命题,需要制度铺路,需要各方配合,创新药的研发更需要时间和资金的投入,低价集采此时便显露出了制度的两面性,大家乐见于制度刺破价格泡沫,但没成想一并出现的还有常见于互联网领域中的低价厮杀。

在市场份额面前,集采明确规定的企业不要低于成本投标,往往都被忽视。面对“副作用”,国家医疗保障局医药价格和招标采购指导中心专家组组长章明呼吁,企业要理性投标,合理测算成本,合理进行投标。

呼吁的声音淹没在了沸沸扬扬的高值耗材首次国家集采中,冠脉支架469元的最低中标价,甚至不及一副眼镜的价格。

在二级市场,中选高耗企业带着整个医疗器械板块跌进了股价凹槽,个股方面,动辄就是距离最高股价打了三折、四折的“甩卖价”,但要注意,目前看到的个股高点价格里其实有情绪“催肥”的成分。

36氪制图;数据来源:同花顺

受益于疫情防控,医药概念今年以来被热炒,医疗板块整体处于高估值状态,甚至出现了6倍股的大牛股,股价涨幅过百都已不算是出挑的成绩,不少个股多在这个阶段创下新高。进入10月下旬,医疗板块熄火下探,既是市场情绪在逐渐回归理性,也有集采猝不及防降价的因素,但股价“触底”了吗,恐怕还有后章。

随着耗材“二次集采”通知的发布,市场对低价的恐惧几乎遮盖了带量采购还有“量”的市场份额优势,股市闻风又是一轮大跌。

11月 25日,医保局发布6大品类的医用耗材清单,人工髋关节、人工膝关节、除颤器、封堵器、骨科材料、吻合器是下一轮集采杀价的主角。当日,骨科领域的三友医疗盘中跌穿11%,心血管领域的微创医疗一度大跌8%。

如果延续首轮耗材集采的超低价中标的趋势,“触底”之前,子弹还得再飞一会儿。