跨境出海,部落最后的狂欢

本文来自微信公众号“复星锐正”(ID:FosunRZCapital),作者:复星锐正,36氪经授权发布。

创投圈永远不缺热门。

当下的热点名单里,和「跨境」有关的话题占了大半。

据商务部数据,跨境电商规模5年增长近10倍,市场采购贸易规模6年增长5倍。同时,今年前5个月,我国跨境电商进出口额超过7000亿元,增长36.9%。现在我国有超60万家跨境电商相关企业,今年以来新增跨境电商相关企业已超过4.2万家。

然而正值跨境投资派对高潮之时,规则——这把达摩克利斯之剑,却应声重落在某些人的脖颈上。

亚马逊近340家中国卖家遭大规模冻结,大批店铺被关,封号、破产、裁员的消息不断传来,“灾难”这个略显夸张色彩的词,却成为了很多平台铺货卖家正在经历的现实。在国内“跨境电商B2B新政”红利的加持下,如何守正出奇,用符合平台要求的规则,在市场上踏踏实实啃下属于自己的一块蛋糕,成为了不少玩家迫在眉睫的“大考新题”。

关于跨境电商的议论甚嚣尘上,真真假假无数,今天我们请来了多年前就开始布局海外的资深投资人,他们站在风暴中心,更靠近事实真相。

借助他们的视角,我们会真正看清跨境电商的生意,如何玩,才能玩得转。

「说说反话」

01「铺路」:生意人的大局观

“谈出海,首先要铺路。无论是投资站群还是平台,只有先把路铺结实了,才能顾及第二阶段的卖货,然后才看到第三阶段的IT能力输出,和第四阶段的品牌输出。”

铺路部分最核心、最容易出问题的点,反而成了「房间里的大象」。

投资平台,绝不能忽视上层建筑。

具有边际垄断效应的“平台型电商”进入陌生国家,如果缺乏当地政府的支持,那么发展的道路注定“道阻且长”。如果时间长了依旧没有完成思想上的转变,仍与所在地意志相悖,那势必会受其力量的阻扰。

曾经风光无限的Club Factory,用在这里是绝佳的案例。

2020年7月1日,印度政府以“国家安全”名义禁止59款中国APP在印运营,其中包括已成为印度第三大电商平台的Club Factory。在这之前,据其对外公开信息,Club Factory是2019年全球下载量第一的电商APP,月活超1个亿,月度GMV超过1亿美金,且平台上可售的SKU已达到1.7亿之多。

本来Club factory在印度已经“烧”成了一个家喻户晓的电商平台,风头一度盖过亚马逊印度——印度国宝级明星Ranveer Singh 是他们的代言人,几乎随时打开电视都能看到他们的广告。他们名声大噪、登堂入室,但板凳尚未坐热,就落得“扫地出门”。——为什么?

其实走到被暂停服务的局面,除了被印度政府封禁, Club Factory深陷“售假”、“礼品避税”疑云也占了很大一部分原因。

印度法律此前规定:低于5000卢比的海外“礼品和样品”,在通过印度海关时,免缴关税。这一规定被大量的印度买家和中国卖家利用。他们以“礼品”的名义,大量从Club Factory等电商平台购买商品,由此获得免税待遇,而平台方在全过程中疏于干预管理,难辞其咎。

另一方面,当时Club Factory没有在商品管理上规范好制度,被质疑很多产品用假图宣传,出现货不对版的问题,平台品控出了纰漏。

这些综合因素,放上两国边境摩擦这根稻草,才最终得以压垮Club Factory的在印业务。

几亿美金,烧成了黄粱一梦。

同一件事情上,有些平台则显得更深谙其道。从股权上就积极体现了本地化融入的态度,因此在单一新兴市场上也拿下过市占率第三的好成绩。

要想在本地化上深入下去,目标国家的意识形态不得不考量。但奇怪的是,市面上能想到这点的玩家很少,说实话是少之又少。

02「卖货」:红海竞争,退潮后的滩涂

卖货这件事,过去几年经历过狂欢的公司有两种:亚马逊上的大卖和站群。

“阶段性红利”对于任何一个好的公司和商业模式而言,无需置疑是重要的“营养补给”。

但狂浪的潮水退去后,能沉淀下来什么才更重要。

对于企业来说要提前选好大方向,比如是要走“渠道品牌”还是“品牌渠道”的路。先做决策,再从运营和管理所有方面做好相应准备,否则赚的只是“流量的批零差价”加上“货品的批零差价”。但这两件事一定是不长久的,本质上来说还是贸易商思维。

扪心自问,对于资本而言,贸易商的投资价值又在哪里?

目前上市的这一批公司都不约而同走上了品牌化的道路。「渠道品牌」和「品牌渠道」相比较而言,后者被认为是更高价值的模式。比如小米有品作为一个品牌渠道,各大品牌的产品会从四方八方输送到平台做销售。而渠道品牌则赚的是小部分溢价,比如说SHEIN,它现在也在想办法从渠道品牌往时尚品牌做转型。

所以这里的一个重点是:长期看铺货这件事儿,当流量下降、大卖模型进入红海竞争,如果品牌没有树立好门槛,那么大家就都开始“裸泳”。这时候有些企业出于竞争考虑会“剑走偏锋”,而这些“小聪明”,平台监测到就一定会治理,这也是为什么现在不少大卖遭遇到了集体关店。亚马逊的出手是有迹可循的,从它服务的底层逻辑来看,任何对用户购物体验造成不快和影响平台复购的经营手段,都会被更严厉的规则磨平。

平台亚马逊心态上其实更像是个大商铺,对于它来说客户利益至上,而淘宝的主要盈利方式是广告收入,所以从收费模式上来说,淘宝偏B端,亚马逊做的是C端的生意。这就是亚马逊这种「帮理不帮亲」态度的来源,它的核心诉求永远围绕客户满意度和平台的复购率。而很多中国平台的逻辑是完全相反的,存在较大的早期可操作空间。因此从这个维度来说,中国团队在海外的观念得调整过来,亚马逊没有“小二机制”,海外平台也不吃这套老玩法。

往事已矣,现在很多大卖的疑虑是:

亚马逊风波到此为止了吗?

平台雷霆手段会不会缓和?

很可惜,在一个较大的概率上,平台的净化活动还有下一步。除了监控国内电商营销团队熟悉的返现红包、小卡片、延保等手段,亚马逊还在利用自有品牌的崛起快速跟单,培养供应链倾斜流量,反向TP,以此达到多快好省的服务目的。

回归「铺货」的本质,各家之间并没有差异化的优势,最终“比拼”的是谁能担更长的账期,最后演变成托盘商的竞赛,大卖回归贸易逻辑,主要靠垫资维持运转。

某2013年成立,国内头部大卖积极转型的例子,恰好能说明这个逻辑,其商业模式现在更像是亚马逊上的数字品牌孵化公司,侧重TP运营商。8年大卖耕耘后,他们意识到铺货的终局就是“垫资”,资金没办法转出来。早期他们合作几千个品牌,帮助品牌把货铺到亚马逊上,有近十几万的SKU。可管理SKU的难度、毛利水平以及长期垫资带来的现金流问题,已经对其发展形成了阻碍,“转型”成了唯一的选择。而类似这样的商家,是一众大卖中较为警惕的、率先觉醒的“排头兵”。

03「基础设施空缺」:发展中国家的困难与机遇?

铺货、站群模式在发达国家取得的成功,得益于电商极高的市场占有率。去年5月亚马逊在美国的市场份额就高达38%,所以无论是垂直站还是平台站,电商在基础设施服务上能获得的支持,比起发展中国家来说,是不可同日而语的。

那么属于发展中国家的“现实”是什么呢?货品的流转、物流相关、支付相关、还有第三方担保相关等等的服务,这里面还包括了客服、仓储仓配,没有一个环节是可以“拿来主义”的,所以的活儿都要自己干。这就是我们说的,唱戏缺了台柱子。

但铺货走进发展中国家,并非全无好处。许多生态类企业都在不断拓展自己的覆盖面,例如菜鸟陪着阿里速卖通去俄罗斯,一方面在主打他们的仓库,类似亚马逊模式,另一方面也在烧钱补贴,力度很可观。所以现在投资人再看的话,新兴国家跨境的新干线物流的海运方向,战争已经结束了,基本上没有什么竞争的空间。

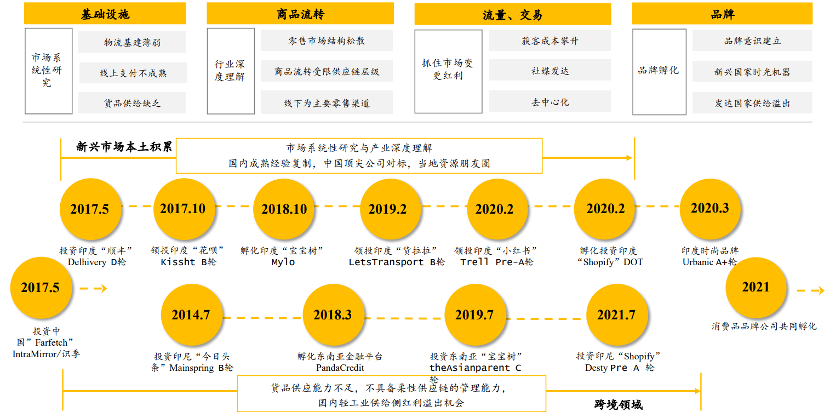

在新兴市场里,深度参与国家内部整个物流体系搭建的机会则更显可贵。例如复星锐正在印度投资的Delhivery,就和国内公司的模式很不一样。它的业务从干线到零担再到快递,几乎完成了全栈式覆盖。而国内的情况是,做干线就是干线,做快递就是快递,货运跟客运完全分开,井水不犯河水。但是来到新市场国家,还是个百废待兴的局面,这时候企业的视野左右增长的天花板,组建全渠道业务的机会有胆识的人或能一试。后来我们在物流里面又投资了LetsTransport,相当于“货拉拉”+“云鸟”,在同城物流领域扎根更深,解决了印度传统物流高度依赖人力沟通,运力相对分散。

除此之外,未来跨境物流可能还存在机会,比如端到端的服务,类似国内完整的仓配体系。物流里面包括仓、配两个部分,中国的仓配是非常完善的,做某细分类目的品牌创新,也不需要有自己的仓库,只需要把货放在第三方仓库里,由第三方盘货出库,因为第三方服务操管的专业性是值得被期待的。而在跨境的头程里,直到出海之前还没有这方面服务。

基础设施链路上的另一个金银岛是支付。在一些新兴市场国家里,主要采用的是COD模式。基本上大多数新兴市场国家共性的问题是没有信用卡年代,包括中东、非洲、俄罗斯、东南亚、印度在内的每个国家(地区)的“银联”设施还不到位,发卡数量不多,俄罗斯因为毕竟靠近欧洲,情况稍好。这种「跳蛙式发展」,在支付上从现金时代绕过了信用卡时代,直接跨越到了数字支付时代。复星锐正在印度和东南亚投过一些支付型的企业,比如Kissht、Credit Panda和DotPe。投资这些公司,反过来也能帮助我们更动态地看(新兴市场)数字化支付的发展进程。

04 「新机会还是天坑?」:独立站捆绑ERP的商业逻辑

在跨境电商里,有个“送水/卖水”的概念。这个方向的投资,大多数人现有的逻辑是:亚马逊在打大卖,那大卖就会离开平台出去做独立站,这时候ERP公司就有机可乘,向曾经的大卖、今天的独立站出售一套完整的独立系统,从管理订单、管理商品、管理仓配、到管理运输等。但实际上这里有两个前提,一是这些大卖离开了熟悉的亚马逊平台有没有活下去的能力,二是当地国家的物流体系和支付体系,是否能支撑独立站的存活。然后才能讨论SaaS系统的市场需求有多大。

大部分独立站的问题是,很多品类根本不适合做独立站。

能够支撑独立站的必须得是复购率较高的品类。比如用独立站卖床垫,基本在任何经济体都不会有机会,因为床垫是耐用品,复购率低。这个情况实际上决定了独立站的天花板,高复购品类本就有限,再加上同质化竞争,市场天性决定了根本不可能有那么多独立站跑出来。

跨境出海的ERP系统市场这么火爆,资本市场给了很好的价格带,大家的服务意愿也很足,但是从客户的角度来想这个问题,送水服务的是一批最讲究性价比的、国内出海做贸易的团队。而国内企业服务类能年销售额过1亿人民币的公司已经是凤毛麟角,按照去年的数据来看差不多全国也就25个左右。因此ERP是红海,投资前首先匹配供需,思考市场是否容得下那么多ERP的服务商?其次它是否是阶段性的产物?然后再考虑一下大家的付费意愿。

另外,基础ERP(服务跨境)的产品缺少差异化。常见的路径是:大多供应商原本就是做独立站的贸易商,把自己的源代码改一改或者直接开放源代码就可以拿来卖。简单粗暴,所以ERP市场迅速进入了红海期。

前文涉及的主要是货品的出海能力,以及流量出海过程中的一些节点,如果是拿国内的IT和信息化能力,在海外我们熟悉的国家里做本地化的、对于当地原有业态模型的信息化更新,这里面也蕴藏着不少机会。这方面复星锐正也在研究,毕竟我们深耕出海五年以上了,所以对当地市场看的更加深入。

05「新兴市场」:印度不会是下一个中国

关于印度,复星锐正最坚持的一个观点是:每一家公司在单个经济体里面应该怎么做,其所有商业模型,都是叠加在对象国家本身生态模式上面“因势利导”的变化。最核心的还受限于当地市场所有的供需水平以及「三化」处于何种阶段?正在发生什么变化?

“我们不相信所谓的拿一套货品或一套模式打全球这件事情。”

2010年到2013年,在印度第一波淘金的海外资本(大多来自美国、日本、韩国)其实都没有赚到钱,反而是投了很多估值已经到顶点的公司,大家在C轮基本都面临一个痛点:有很多客户,但是无法变现。问题就出在,大家都在简单粗暴地复制成熟国家里已经跑出来的商业模型。当时大部分复制的是美国模型,市面上较多的是listing模式,类似58、汽车之家,把对应信息放到网上去,做广泛推广工具,在平台工具上存续着很多流量,但问题就是流量没有办法变现。变现的三大法宝:广告、游戏和电商,全不适用。

2016年复星锐正踏上印度的土地,做法是先了解经济体,从这些案例上汲取经验,这才有了之后投资的物流、支付和流量企业。我们投了印度的“小红书”、“去哪儿”和“携程”,直到对这三个行业了解充分,最后才跑去投品牌和货品流转。其中的逻辑是希望能对前半部分市场有一个深刻的理解以后再动手。

复星锐正团队2016年摄于印度

“相较于发达国家,新兴市场国家的「水桶法则」特别明显。

短板才漏水,光顾着长板半点用都没有。”

印度被投企业DotPe,最早接入了印度政府推出的UPI统一支付接口,为大、中型企业及长尾商户提供端到端的支付解决方案。DotPe从支付端切入,逐步整合餐饮和零售行业的电商建站、营销、配送等服务,提供完整的移动电商解决方案。比如餐饮里的数字化菜单,类似美团、微信小程序的点单工具,我们在印尼的另一家被投企业Desty也在尝试类似的模型。

印度和印尼的业态有一定的相似之处,都处在一个互联网飞速发展的环境当中,然而商品流转和支付还是以线下为主,电商只占所有零售的10%,因此存在线下商铺向线上化建站布局的机会。DotPe、Desty这些建站工具,为基础设施服务的升级做出了标杆示范,原因是在新兴市场的国家里面,即使电商的渗透率有较大飞跃,其支付和商品的流转整体还是以线下为主。

如今中国也在向发达国家追赶,特别国内的电商在全世界首屈一指。在电商这个细分赛道里,以过往的中国经验去比对现在的美国和欧洲(主要发达国家),有些地方是可以参考的。北美和欧洲正在经历电商渗透率从6%-7%拉到10%-20%的过程,中国已经领先他们拉升到了20%的水平,所以当国内的商家回头看,发现主要发达国家的水平还在突围10%,那我们从10%到20%的经验,就有用武之地了。

讨论发展中国家大多数商品流转,都必须上升到整个经济体的高度才能看清问题。而且其中不仅仅是线上,还有线下的部分,所以全局观尤为重要。

「投资人说」

“「跨境电商」的核心在「跨境」不在「电商」”

跨境电商的核心在跨境能力,电商能力本质是复合型的多重运营能力。无论在哪个国家做电商这个(复合运营的)能力都要有,并不是做「跨境」才需要。

“国内当下跨境出海的问题是「海淘外商入境」的历史重演”

复星锐正也投过一些从境外到境内的(项目),比如国内最大的时尚数字供应链平台Intramirror。我们当下看到的很多在跨境出海过程中会碰到的问题,其实海淘类外企入华时也有过类似经历,比如说2016年4月8日,财政部公布的海淘白名单。商品借助不同平台流通到其他经济体会碰到的问题,现在看来都是一些历史的重演。同样的问题,可以用时间倒退的方式去反思,特别是在跨境出海的语境下。

“「跨境」策略与对象国国情的关系”

第三点,跨境这件事情,不管是产品能力输出、IT能力输出,还是输出铺货能力,都跟所到国家有很直接的关系。一方面是对象国的商品流转体系,目前发展到一个什么样的状态。另一方面是,在这个过程中选择用什么样的方法去做事。我们开玩笑说,为什么去中东的团队都没什么“折”的?大部分人不是“折”在国家环境这种问题上,反而是“折”在自己的运营能力上。原因是中东大部分仍属于极需供给的状态,电商红利和电商渗透率需要提升,空间极其明显,所以只要过去铺货,增长是肉眼可见的。但至于这是不是一个健康性的增长,没有定论。

“一头在外的生意都难做”

本质上,跨境在突破的是一个更普遍的难题,因为只要一头在外的生意都难做。在本国的事情都不需要聊,“一头在外都难做”的原因是除了要理解对象国家的几大方向的问题以外,这还是个比较高维度和复杂性的问题。它不是单一的,不是某一个低维度的平台就能解决的问题。因此不管是工具、思路,人才、产品、营销,这几件事情做得对、其实都不是无往不利的,这个过程当中需要积累对全链路的经验、认知和理解,要从产品矩阵,到销售渠道、流量矩阵和人才培养的各个细分环节去全面升级。

“新兴市场看「三化」”

谈及新兴市场,复星锐正在印度的投资非常有代表性,对印度是很有发言权的。锐正在印度这个发展中国家的投资思路跟别人完全不一样,——其他人都在投发达国家的大卖家,因为大卖铺货是最容易的模型。别人修好了高速公路,建好了一个平台,所有基础支撑的东西都不用担心,不用担心物流的问题,不用担心支付的问题,所有东西都是现成。最后造成的问题是,从15、16年开始,所有人都到亚马逊去做大卖,但是这个过程就会迅速演变成红海竞争,劣币驱逐良币。这就跟策略性投资一样,有一段时间的某个策略是简单策略,比如卖货是简单策略,很多人蜂拥入场,就会产生现在的局面。

而复星锐正在发展中国家和在发达国家看到的思路很不一样,核心在于发展中国家「三化」的进展,它的时间点是不一致的。这使得在所有的新兴市场国家,有机会直接去做一个全渠道品牌,事实上印度历史上也有很多公司证明过这一点。包括在中国没有发展起来的聚美优品,却在印度发展得很好。Nykka就是印度的聚美优品,他们先开了线上的店,开完之后发现线下的城镇化也很快,跟着城镇化就可以建Shopping Mall,就能在Mall里面开店。因此我们在印度发现了很多机会,虽然每个新兴市场国家的状态都不一样,但最核心就是看他们「三化」的节奏和进程,到底是处在一个什么样的阶段。

但目前大部分人看海外的时候,仅仅算了一笔最直接的帐。

「结语」

重新洗牌的跨境电商,好似亲历了一场“鲸落”。

虚弱,但正孕育新的“花朵”。

部落时代的野蛮生长过去,新文明建立。

暴雨后的晴天,人们仍会重新造房子。

仿佛如此,危机就从未到来。