卖鸭脖究竟是一门多好的生意?

编者按:本文来自微信公众号“国泰君安证券研究”(ID:gtjaresearch),作者 国泰君安食品团队,36氪经授权发布。

什么样的食品生意算是一门好生意?

巴菲特的喜诗糖果(See's Candies)模式一直被业内人士津津乐道:品牌忠诚度、强定价权、小投入、高产出。

反观国内,在这片“民以食为天”的土地上,长久以来除了茅台,似乎大家却找不到其他可以与喜诗糖果媲美的标的。

国泰君安食品饮料团队近日发布深度报告《民族特色美食的舌尖之争》,带来了不一样的赛道选择思路。

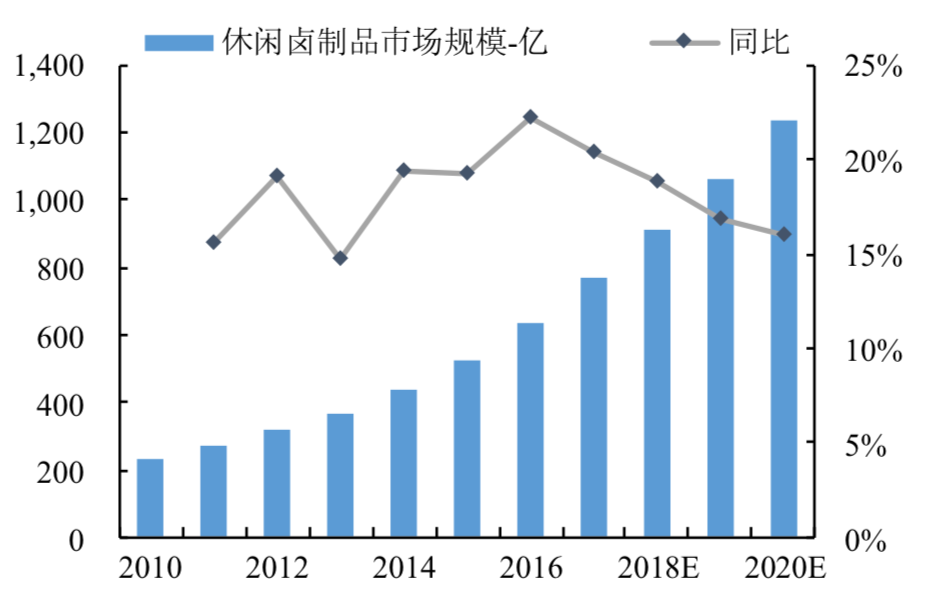

2018年,中国的休闲卤制品市场规模约为870亿元,预计到2020年行业规模将达到1235亿元,年复合增速达18.8%。

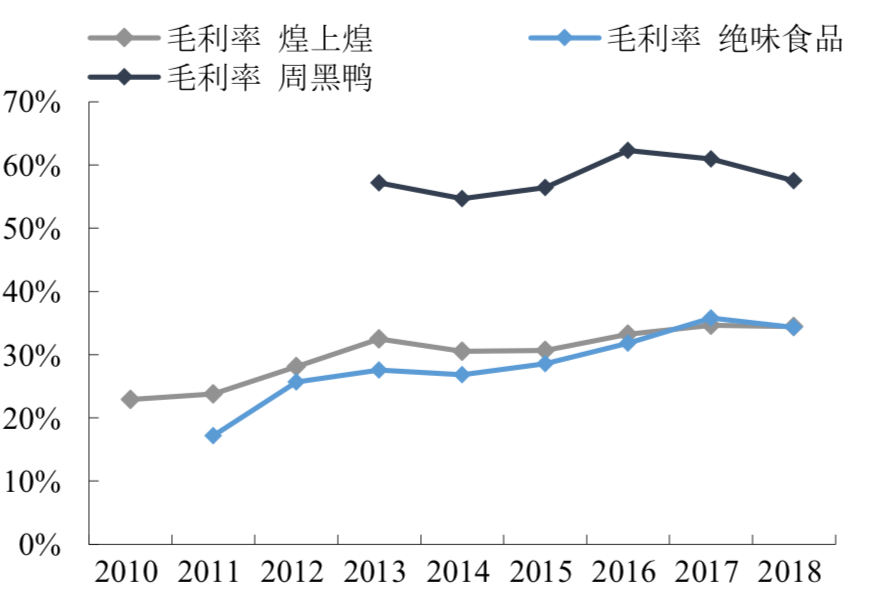

在这条中国独一无二的食品赛道上,周黑鸭、绝味、煌上煌三家龙头连续几年毛利率维持在30%以上。

就在11月,港股上市的周黑鸭宣布放开特许经营权,沉寂多时的股价瞬间暴涨,一周内最大涨幅接近50%。

卤制品的商业模式都有什么特点?特许加盟权为什么对周黑鸭如此重要?最重要的是……卖鸭脖是一门好生意吗?

01 鸭脖是一门好生意吗?

在被丢进卤锅之前,鸭脖一直是美食界里一种尴尬的存在——食之无味,弃之可惜,嚼着又全是骨头。

然而自从卤鸭脖在武汉被发明出来之后,鸭脖就迎来了风生水起的“鸭生”。

就鸭脖这门小生意而言,其实完全符合巴菲特对好生意的定义:

1、不需要大量的资本开支也能拥有用户黏性

2、能够持续提价且不减销量

从上游产业链特征来看,卤味产业链的上游包括畜禽养殖业、蔬菜种植业及水产品养殖业,原材料具有分布广、可获得性强、行业竞争完全的特点。

一只鸭子从拆解到卤制,其熟食价格大约为鸭肉原材料的3-10倍左右,属于附加值较高的产业。

▼现代分割鸭肉原料和熟食价值对比

数据来源:农牧前沿,国泰君安证券研究

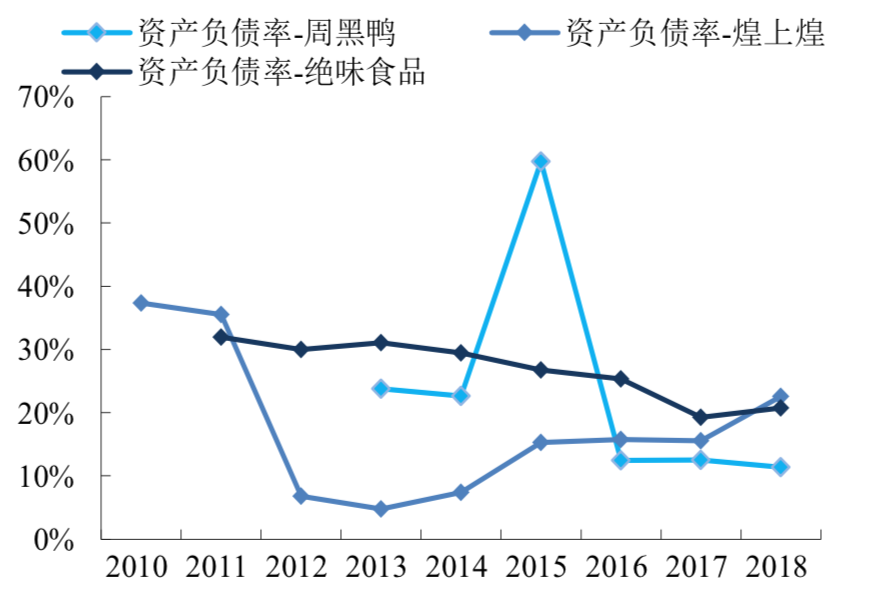

从行业三强——周黑鸭、绝味、煌上煌的资产负债情况来看,卤制品龙头企业的资产负债率基本上维持在20%左右,属于业内较低水平,毛利率则维持在30%以上。

▼ 卤制品龙头企业资产负债率20%左右

数据来源:Wind,国泰君安证券研究

▼ 卤制品龙头企业毛利率30%以上

数据来源:Wind,国泰君安证券研究

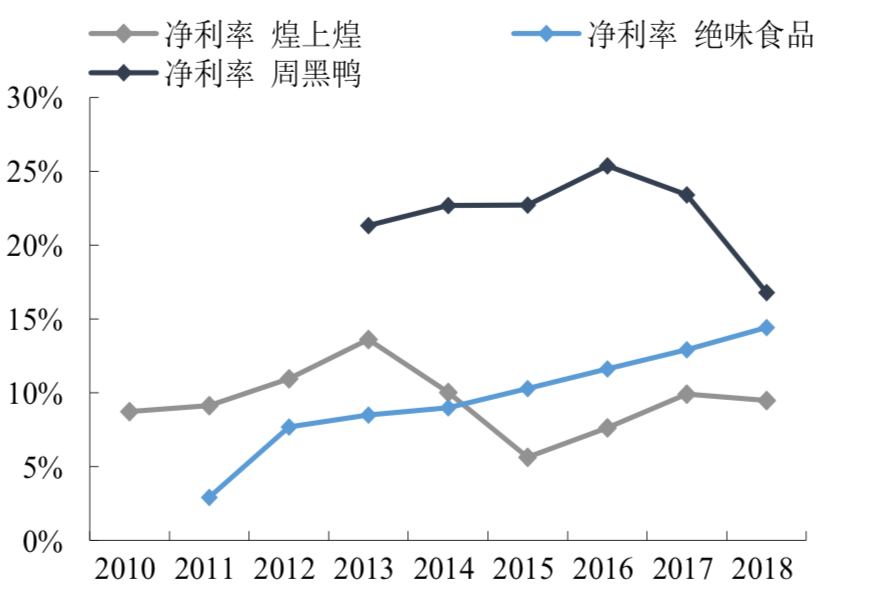

▼ 卤制品龙头企业净利率10%左右

数据来源:Wind,国泰君安证券研究

此外,由于卤味产品直接对接C端人群,且主要为18-35岁之间的青年人群。相对于食品的口味而言,这部分人群对价格的敏感度相对较低。

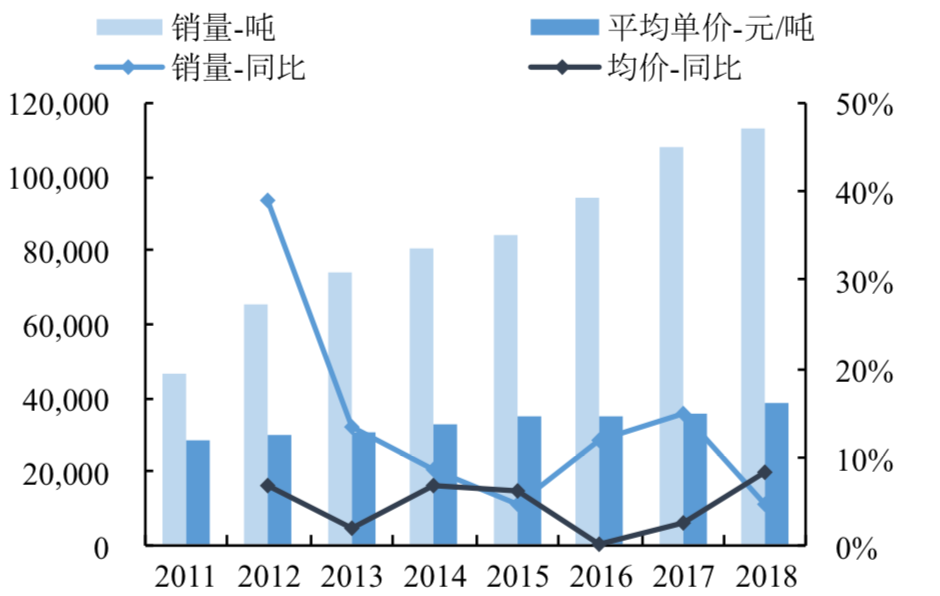

以绝味为例,其平均销售单价稳步上升,但销量受此影响不大。

▼ 绝味平均销售单价和销量均稳步上升

数据来源:Wind,国泰君安证券研究

加之口味成瘾、复购率高,消费者容易产生依赖,种种原因奠定了卤制品行业长青的基础。

据Frost&Sullivan数据显示,2018年,休闲卤制品市场规模约为870亿元,预计到2020年行业规模将达到1235亿元,年复合增速达18.8%,市场规模达千亿。期间,煌上煌、周黑鸭、绝味等龙头企业纷纷上市。

▼ 休闲卤制品行业增速保持 15%以上

数据来源:Frost & Sullivan 咨询,国泰君安证券研究

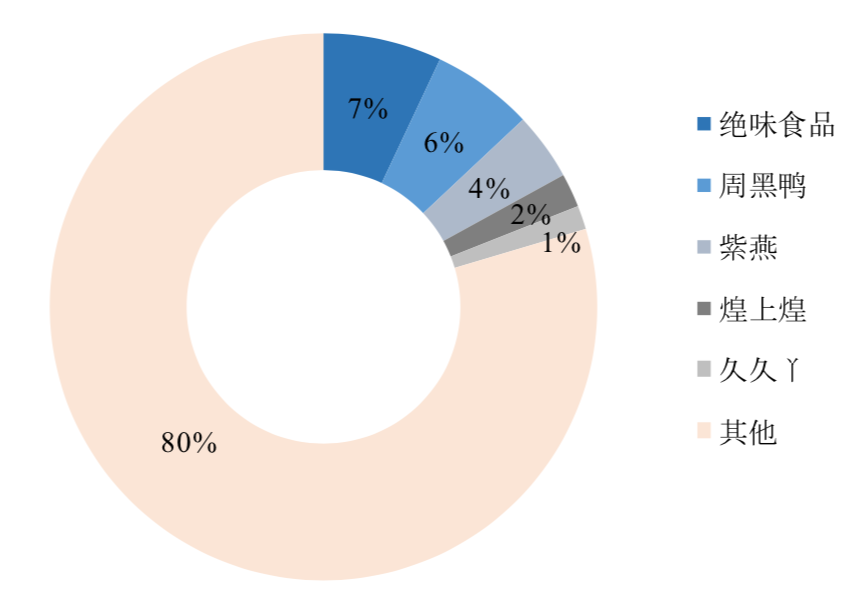

行业发展虽然迅速,但从目前的格局来看,中小作坊式企业仍然是主力军,行业集中度偏低。

目前,我国休闲卤制品的生产企业近上万家,行业头部企业市占率合计不足20%,行业竞争格局分散,其中绝味占比7%,周黑鸭占6%,煌上煌起步虽早,但发展略后,目前占比仅为2%。

▼ 休闲卤制品行业集中度低

数据来源:Frost & Sullivan 咨询,国泰君安证券研究

02 直营VS加盟,谁是鸭界之王?

赛道虽好,但卤味的食品安全问题在之前一直困扰行业做强做大。

在很长一段时间,卤鸭市场都处在江湖混战的年代,大多企业或者鸭脖店都出不了菜市场,经营者多为夫妻老婆店,小富即安,其根本原因就在于这种食品的保质期极短。

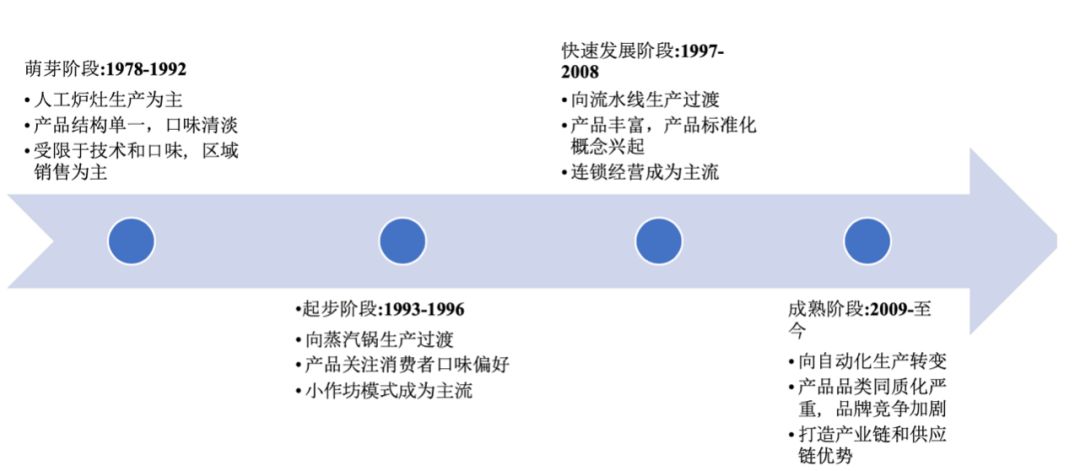

20世纪80年代,卤菜的工业化制作在江浙沪开始出现,1993年以后,区域型作坊企业数量急剧增长,代表性的企业如生产酱卤肉制品的江西煌上煌。1997年以后,由于生产流水线的普及,周黑鸭、绝味等连锁品牌开始崛起。

▼ 休闲卤制品行业快速发展的四十年

数据来源:国泰君安证券研究

伴随着工业化生产,一些小作坊的安全卫生新闻也被频频爆出,也让越来越多的消费者对食品安全问题愈加敏感。

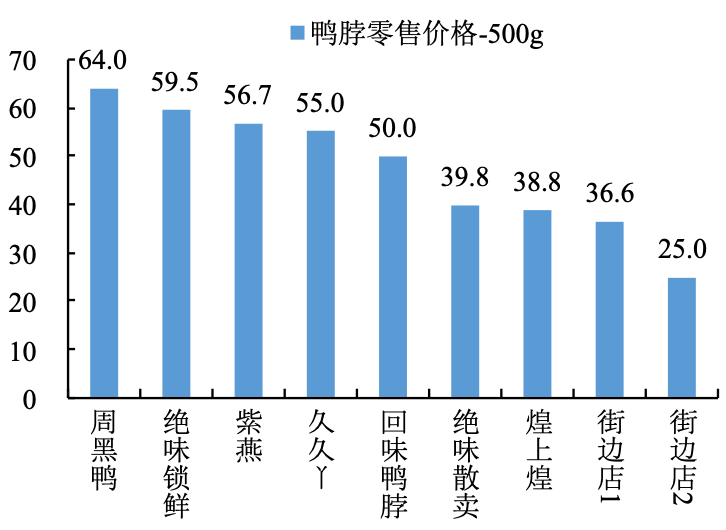

从这种角度上来看,头部品牌企业往往更容易获得消费者的信任。从行业价格上也可以看出,大部分消费者愿意为食品安全和口味付出更多的品牌溢价。

▼ 品牌产品溢价明显

数据来源:美团外卖,国泰君安证券研究

如何保证在规模化生产前提下的安全?除了锁鲜装的横空出世之外,行业两大头部品牌周黑鸭和绝味采取了完全不同的打法。

▼ 绝味和周黑鸭的不同行业打法

数据来源:公司调研,国泰君安证券研究

# 周黑鸭:直营管控,聚焦一二线

目前,周黑鸭直营连锁店为1288家,多分布在一二线城市的高铁、机场、CBD等高势能地带。

早年,周黑鸭也尝试过通过加盟商的方式快速扩张,但发现加盟店管理混乱,为保证品牌口碑,无奈之下高价收回加盟权,潜心自营。

从单店收入来看,直营店铺的单店收入要远远高于加盟店铺。

一家周黑鸭单店年收入在250万元左右,遥居行业之首,站稳了小而美的品牌人设。

#绝味:加盟为主,下沉三四线

截止2019上半年,绝味食品门店数量已达到10598家,位居行业第一。

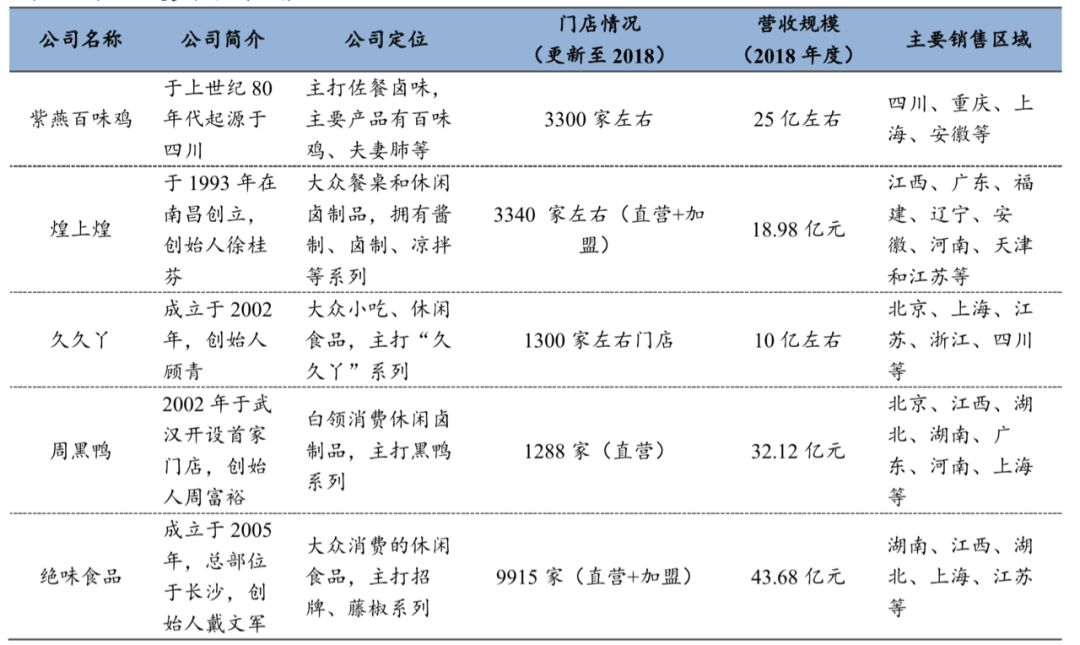

▼ 行业三超多强格局显著

数据来源:Wind,绝味招股说明书,国泰君安证券研究注:紫燕、久久丫营收数据为估计数

分析绝味背后的管理系统,我们发现其渠道管控主要有四点:

1、层层管理制度

布局更多门店,是行业竞争升级的需求,但没有存活率、疏于管理的盲目扩张也是极度危险的。

在新店扩张上,绝味采取了让利渠道商的做法:绝味食品渠道拿货价通常为零售价的5-6折,渠道净利润率达20%,利润丰厚提高加盟商的忠诚度。

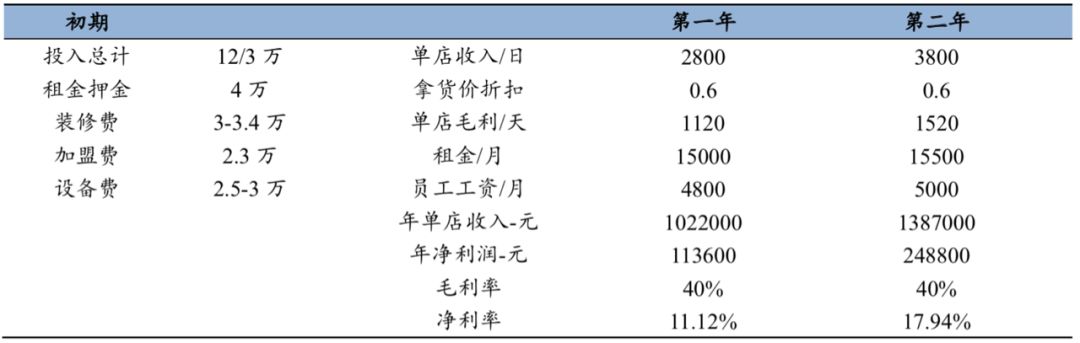

▼ 绝味单个门店运营收入拆分

数据来源:渠道调研,国泰君安证券研究 注:一线城市,社区门店,面积15平米左右

在存量店铺管理上,绝味在2014年正式成立加委会,形成了“分/子公司”适当引进“大商”,“大商”协助管理“小商”、“小商”相互监管层层递进的管理模式,实现加盟商一体化管理,激发了加盟商内部管理能动性,降低代理风险。

同时加委会拥有对分/子公司30%的考核权,有效地分担总公司对分子公司的监督管理。

2、信息化管理

休闲卤制品作为一种即时性产品,对产品的新鲜度要求高,需要强大的半径管理能力和冷链供应系统做后部支撑。

信息化管理上,绝味于2011年就全面引入SAP-ERP管理系统,2011就已经全面引入SAP-ERP系统,实现系统报单等,2016年和日本船井综研合作,实现工厂自动分拣,进一步优化了绝味的供应链系统,有效地提升了从生产、冷链配送到门店管理上的经营效率。

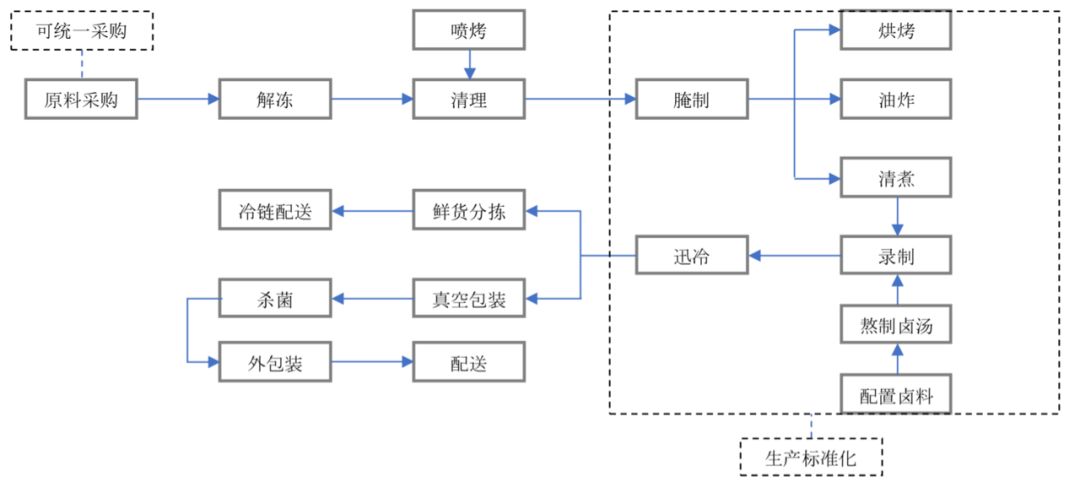

▼ 卤制品可实现统一采购和配送、生产标准化程度高

数据来源:绝味招股说明书,国泰君安证券研究注:以绝味食品生产过程为示例

目前绝味在全国拥有27个中央工厂,14万吨产能,覆盖全国31个省市,采取“一个市场、一个生产基地、一条供应链”的供应模式,基本实现“当日生产、当日配送、24小时送达”,为门店产品供应提供了强有力的支撑。

得益于生产基地的高密度,供应链体系效率高,灵活性强;产品配送时间短,能够较高地保证产品的新鲜度,充分解决门店深耕的后顾之忧。

03 线上VS线下鸭脖的野心

巨大行业空间之下,谁能抢占市场,谁就可能制霸市场。

除了在线下门店的Battle之外,近年来,两家头部企业都不约而同地瞄准了线上市场——密集投放广告,拓展电商渠道,通过电子商务平台和外卖平台抢占三四线市场。

▼ 绝味品牌互动贴近年轻一代

数据来源:人民网-湖南频道

▼ 周黑鸭广告互动贴近年轻人

数据来源:大河网

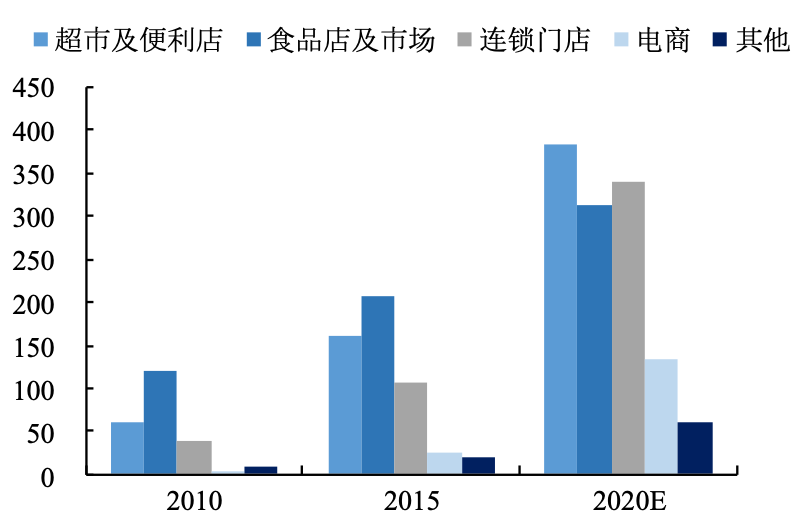

从卤味销售的行业终端来看,目前便利店、超市的份额仍然很高,但随着消费者购买方式的转变,电商平台的销量也发展迅猛。

▼ 商超渠道以及连锁门店增速快

数据来源:Frost & Sullivan咨询,国泰君安证券研究(单位:亿)

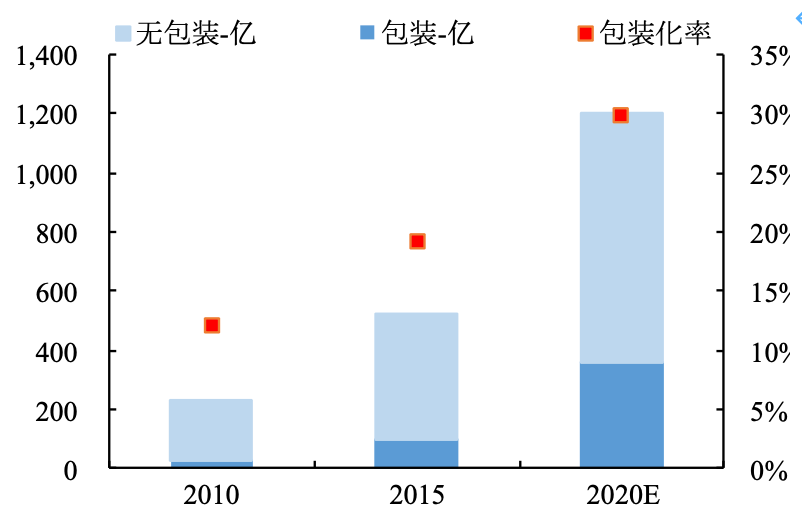

▼ 休闲卤制品包装化率不断上升

数据来源:Frost & Sullivan咨询,国泰君安证券研究

另一方面,借助互联网的浪潮,外卖平台也为卤味行业搭建起了另一种接触消费者的渠道,对整个卤制品行业的销售模式带来了重大影响。

据Trust data大数据显示,外卖行业增速迅猛,2019年行业规模有望突破6千亿,成为人们即时消费的重要选择渠道。

如何借助线下门店,与外卖系统协同实现更大范围的覆盖?拥有足够数量门店的品牌,正在对整个行业实现降维打击。

从周黑鸭和绝味公布的2018年年报来看,我们可以管窥出这个行业的趋势:

# 2018年,周黑鸭营收只有32.12亿,同比下降1.15%;净利润只有5.4亿,同比下降29.09%。

# 与之形成对比的是,拥有更大线下网点的绝味,去年营收43.68亿,同比增长13.45%,净利润6.41亿,同比增长27.69%。

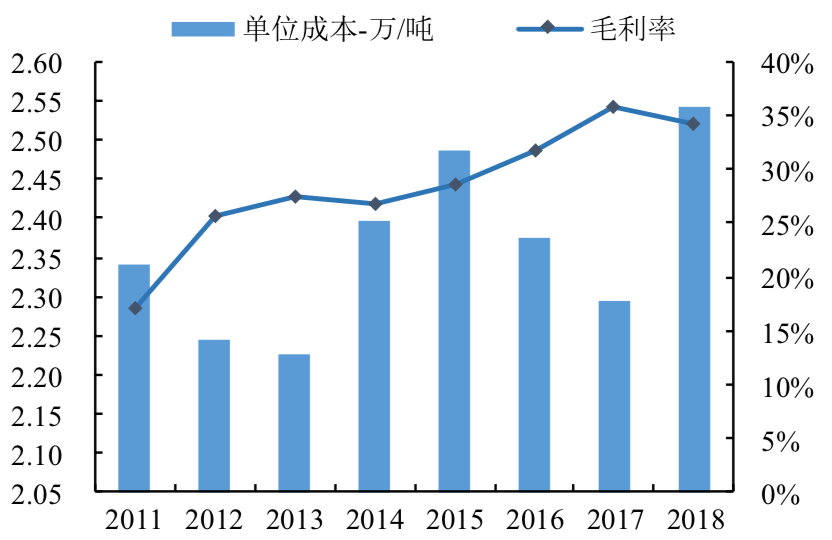

▼ 绝味毛利率始终保持稳中有升的趋势

数据来源:绝味年报,国泰君安证券研究

2019年,周黑鸭困境思变。11月18日,周黑鸭宣布放弃其坚守了17年的直营经营模式,商业模式升级为直营+特许经营,正式加码对千亿卤制品行业的市场争夺。

消息落地,股市反应十分热烈,周黑鸭也迎来了19年以来的最大涨幅。

周黑鸭和绝味,谁将统领中国的鸭脖界,现在还难以断定。但可以肯定的是,在这条中国绝无仅有的消费赛道上,两家优秀的公司未来发展都不会差。