BAT为代表的CVC进入黄金时代,会成为传统VC的灾难吗

编者按:本文来自微信公众号“超越J曲线”(ID:beyondthejcurve),作者 王满华,36氪经授权发布。

当我们还将目光聚焦在红杉、高瓴资本等传统VC身上的时候,一股新的势力早已活跃在了全球的资本市场上,并跻身成为创投圈一支不可或缺的力量,那就是CVC。

CVC(Corporate Venture Capital)指投资于外部创业企业的企业基金,并不包括企业内部投资以及通过第三方投资业务。CVC设立的战略目标更多的是配合母公司的长期战略,以投资方式驱动创新与模式扩张,并依托母公司的业务优势为被投创新企业提供独特的增值服务。

目前,中国的CVC已进入了高速发展的阶段。

根据CVSource投中数据统计,2019年截止至10月VC/PE机构投资总额达到789.93亿美元,CVC投资总额达到144.15亿美元,占全部风险投资交易额度的15%。

目前,中国的CVC主要来自以BATJ、小米、联想等为代表的巨头企业所设立的独立子公司或是战投部门,这些企业在近几年一直活跃在全球的资本市场上。

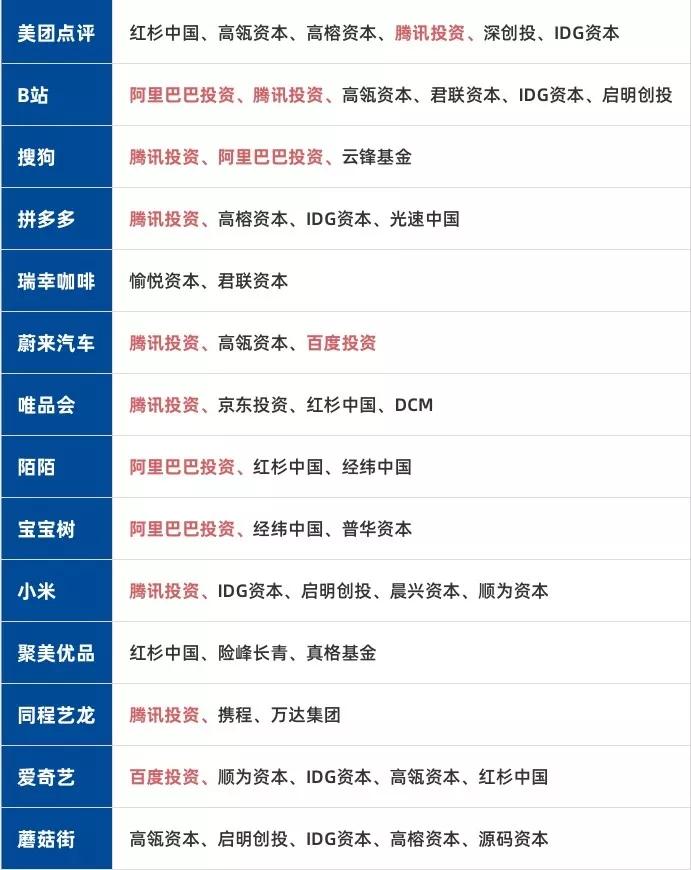

近三年部分明星上市企业背后的资本

投中网在梳理近三年上市的部分明星企业背后资本时发现,包括腾讯、百度、阿里在内的CVC频繁地出现在了资方的列表里,并占据了不小的比例。其中腾讯投资占据8席,分别投资了美团点评、B站、搜狗、拼多多等明星企业。

不可否认,CVC正在逐渐成为投资圈的主导力量。

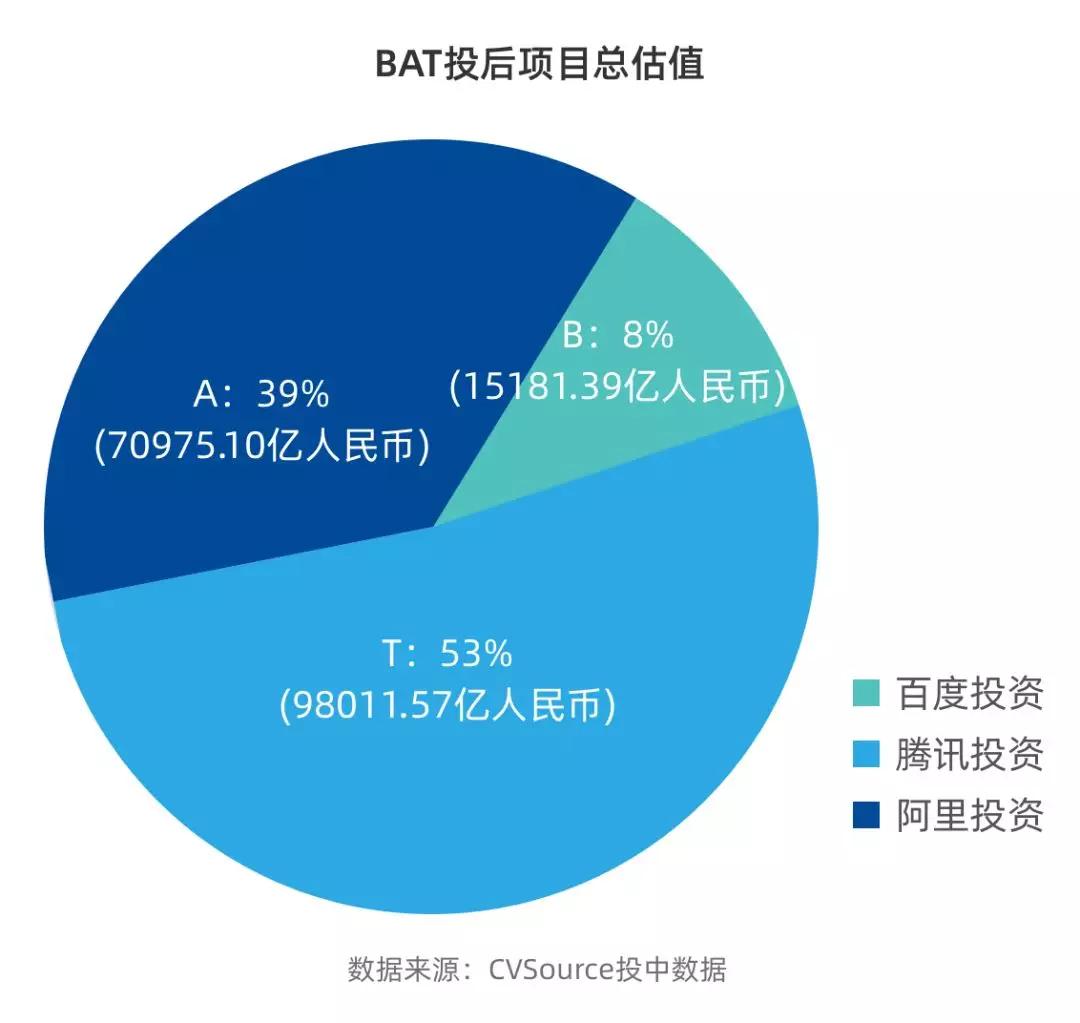

那么,CVC们究竟过得怎么样?本文将以BAT为例,通过分析三家企业战投部门近年来在投资规模、投资偏好等维度数据,呈现出当前CVC的发展现状。在此之前先看一组数据,BAT这三家CVC投后企业的总估值,是否可以说明T已领先,B已掉队?相信看完全篇内容之后会有更清晰的判断。

01 BAT对外投资规模整体上升,腾讯活跃度超越红杉

说到目前活跃在中国资本市场上的CVC,就不得不提到腾讯。此处以对外投资最多的腾讯科技为例。根据CVSource投中数据显示,截至10月11日,腾讯科技累计投资事件达802起,投资企业超654家,累计投资金额超过3041.96亿元。投后进入下一轮企业数量351家,投后发生并购企业数量107家,投后上市企业数高达13家。

腾讯科技投资摘要

阿里巴巴方面,数据显示,阿里巴巴战投部累计投资事件396起,投资企业数量331家,累计投资金额超3805.93亿元。投后进入下一轮企业数量165家,投后发生并购企业数量65家,投后上市企业数达7家。

阿里巴巴战投部投资摘要

相较以上两家,百度则显得低调不少。截至目前,百度风投累计投资事件310起,投资企业数量257家,累计投资金额超1254.33亿元。投后进入下一轮企业数量137家,投后发生并购企业数量27家,投后上市企业数达7家。

百度百度投资摘要

通过对比,腾讯对外投资在投资数量上远超过其他两家,积极性更胜一筹,但阿里巴巴的累计投资金额为三家中最高。

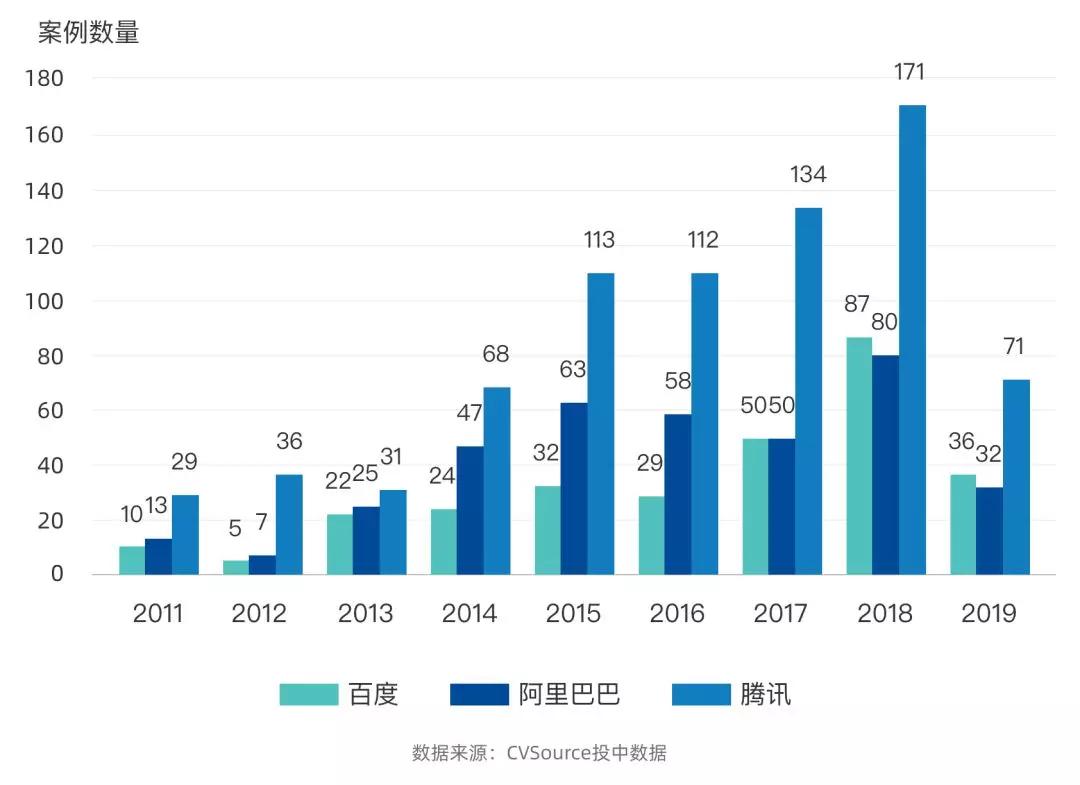

BAT历年投资事件数量

BAT历年投资金额

再看具体数据,自2010年起,腾讯科技的对外投资逐年递增,在2018年达到峰值,投资事件达171起,金额超650.7亿元,2019年虽仅有前三季度数据,但根据现有数据推断相较去年数据将有一定下滑。

阿里巴巴方面,自2010年以后,虽有个别年份出现波动,但整体处于上升状态,2018年时投资达到峰值,投资事件达80起,金额超987.5亿元。

巧合的是,两家公司的投资活跃度在2019年均有所下降,这与2019年创投市场发展整体降温不无关系。

投中研究院在近期发布的《2019H1VC/PE数据大曝光:募投同比腰斩,谁是最活跃机构?》一文中提到,2019年上半年,VC/Pe投资机构募资难、投资贵的形势依旧没能缓解,即便是头部优质机构,投资活跃度与往期相较降温不少;目前,VC/PE机构投资节奏放缓,投资逻辑更加注重对项目的盈利模式和业绩情况等指标的考量,加强风控管理,并更多以联合投资的方式进行风险分散,创投市场总体投资风格趋于保守谨慎。

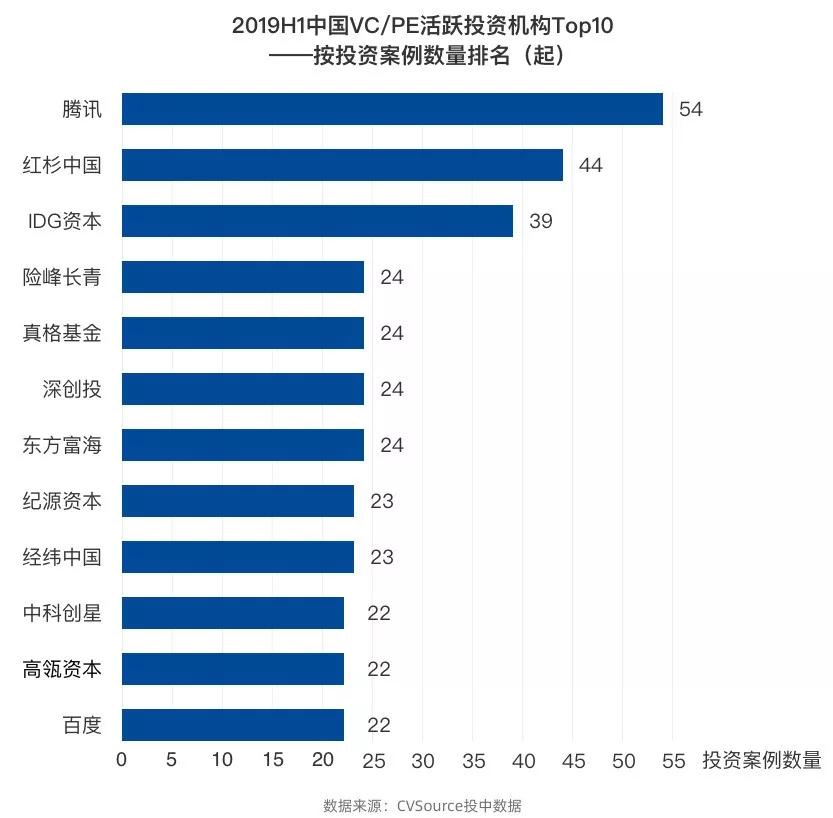

但即便如此,CVC们的热情并未消减,CVSource投中数据显示,在2019年上半年中国VC/PE活跃投资机构TOP 10中,腾讯以54起投资事件位居榜首,超越老牌机构红杉资本及IDG资本,与此同时,百度也以22起居榜单第10位。

与上述两家略有不同,百度的投资金额峰值出现在2017年,此处差异与百度近年来的战略布局变化脱不开干系。2017年7月,时任百度集团总裁兼首席运营官陆奇喊出百度要“ All in AI”的口号,数据显示,那一年百度在人工智能所属的行业大类——企业服务上的投入占总投资的26%。据媒体报道,2017年,百度曾对6家海外企业进行了投资,融资总额大约为1.12亿美元,而这6家企业全部来自美国,并且绝大多数项目都是人工智能相关。

但自2018年起,随着陆奇的离开,李彦宏重掌百度,集团经历了一系列的人事变动及组织架构调整,其对外投资也在收紧,但诚如上文所述,虽与自身相比,活跃度有所下降,但百度依然出现在活跃投资机构的榜单之中。

02 投资偏好对比,腾讯、阿里遍地撒网,百度对AI情有独钟

在投资偏好方面,三家公司则出现很大差异,阿里、腾讯的版权比较全面各有侧重,而百度则是对AI、硬件情有独钟。

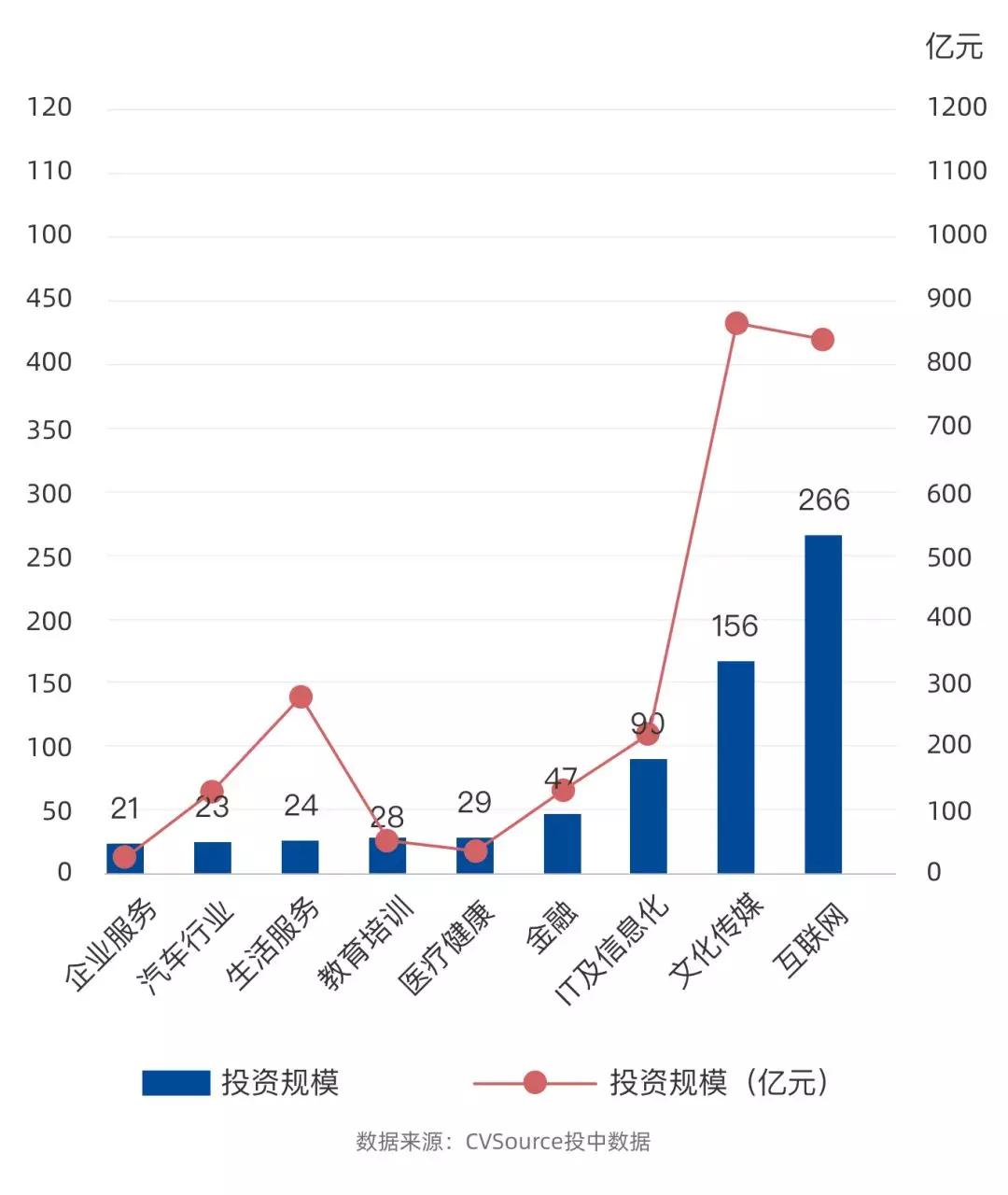

腾讯投资行业分布

先看腾讯,根据CVSource投中数据显示,腾讯的投资版图涉足领域甚广,包括社交、金融、医疗健康、本地生活、物流等在内数十个领域,但在互联网、文化传媒及IT信息化方面的投资次数最高。通过投资标的可以看出,腾讯的投资策略以导流为主,凭借其自身在社交、游戏领域积累的庞大流量,可以为标的企业导流,从而让自身的流量实现变现,典型案例包括京东、美团、滴滴和拼多多等。

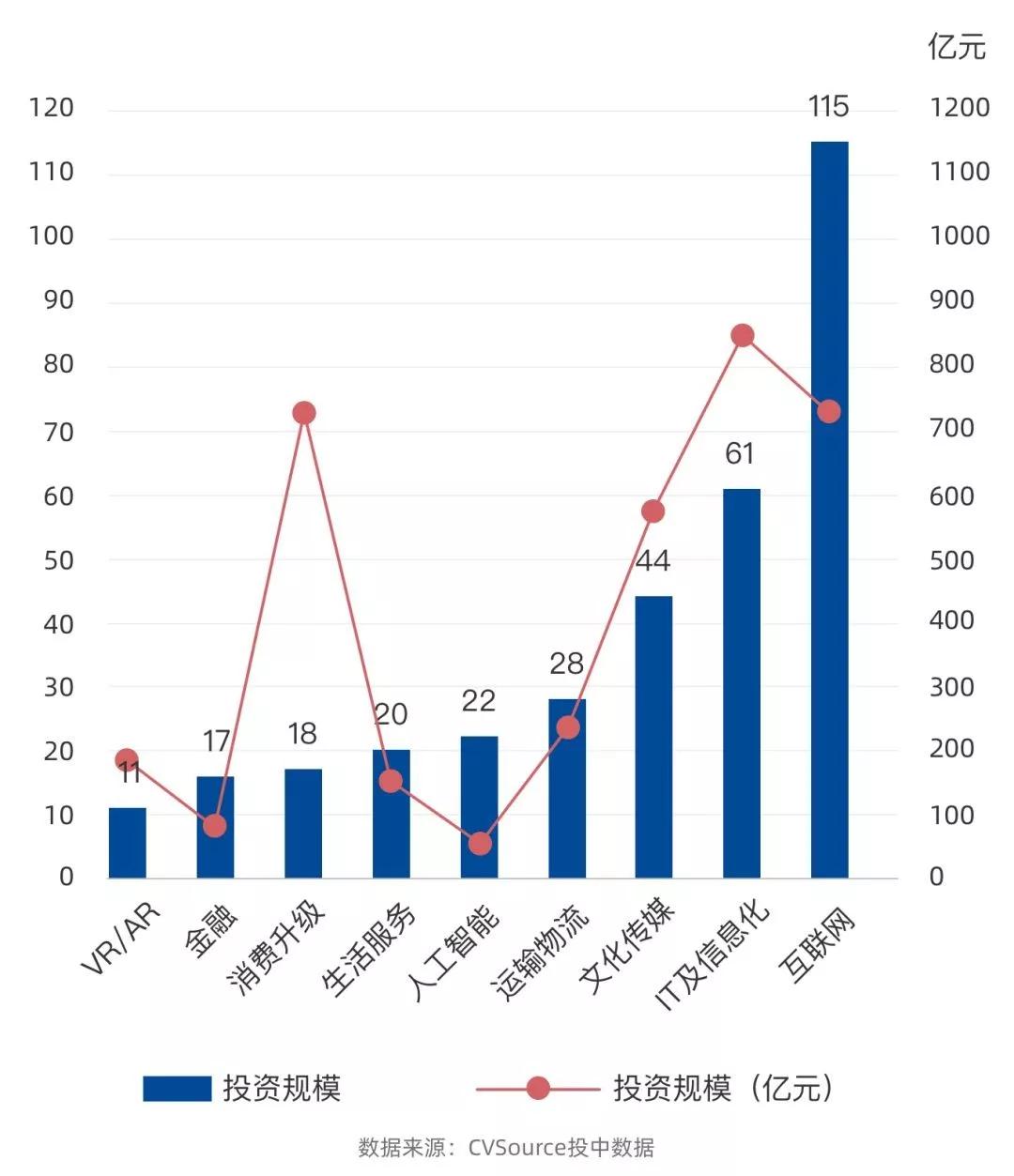

阿里巴巴投资行业分布

与腾讯类似,阿里巴巴在各领域的布局较为全面,同样是在互联网、IT信息、文化传媒行业进行的投资次数最多,金额投入最大。但与腾讯不同的是,阿里的投资策略则以补短板为主,因此在其投资的明星企业列表里,不乏UC、高德、微博、今日头条等在内的一些本身自带庞大流量的企业,以此寻求流量入口。

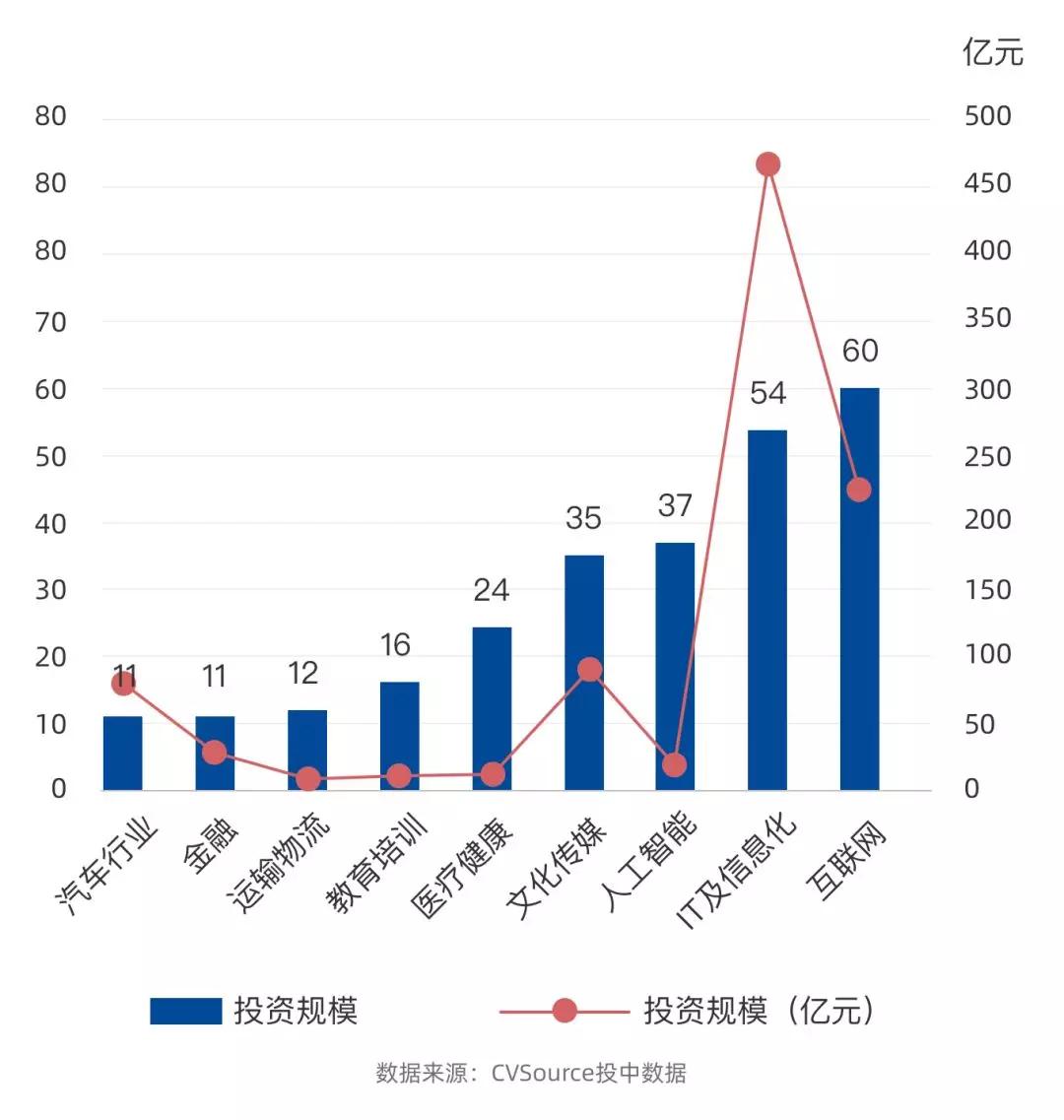

百度投资行业分布

与上述两家企业相比,虽然百度也投资了包括医疗服务、物流运输、共享经济等十余个领域,但明显带有投资偏好,其在人工智能方面的投入占据了投资总数的很大比例。这种差异与三家企业目前自身的战略发展目标息息相关,就目前来看,腾讯、阿里巴巴的战略目标是要做成“生态”,因此在投资策略上就能看出,遍地撒网,各有涉猎;而百度方面,其目标仍以人工智能、无人驾驶、以及搜索业务为主,因此着重在硬件、技术方面的投资则不足为奇了。

03 CVC的崛起,对传统VC来说是好事吗?

投资市场很大,但身处同一个市场,有相似身份的两股力量相遇也是必然。事实上,在过去的几年中,以BAT为代表的CVC已与红杉、高瓴等为代表的传统VC就已在多个赛道相遇。

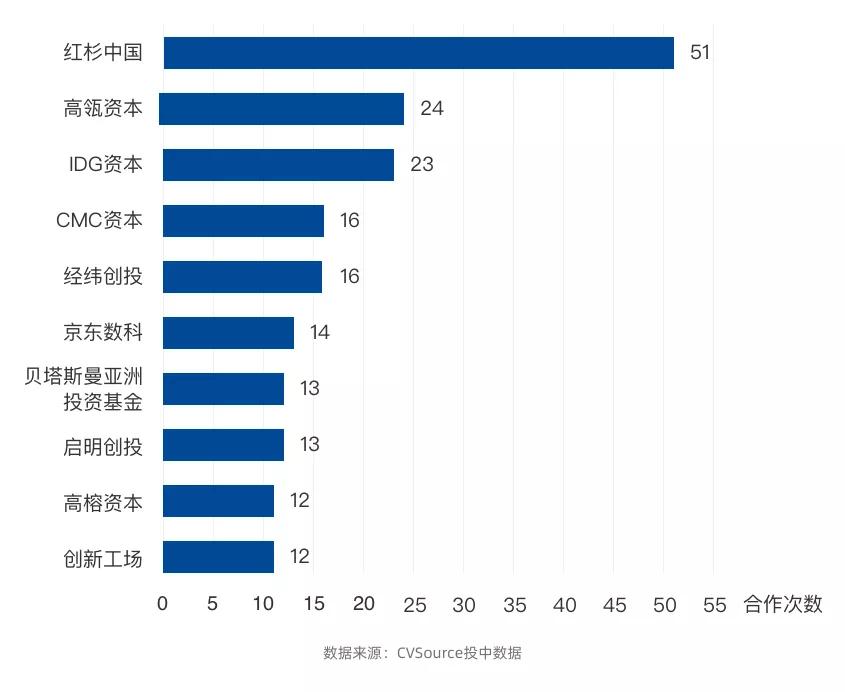

首先看腾讯,根据CVSource投中数据显示,在腾讯以往的投资事件中,合作机构超550家,合作次数在15次以上的就包括红杉中国、高瓴资本、IDG资本、经纬中国等顶级VC/PE机构。其中,红杉中国可谓是腾讯最亲密的合作伙伴,合作次数高达51次,紧随其后的就是高瓴资本,合作次数为24次,第三名为IDG资本。

腾讯投资与各VC/PE机构的合作投资次数

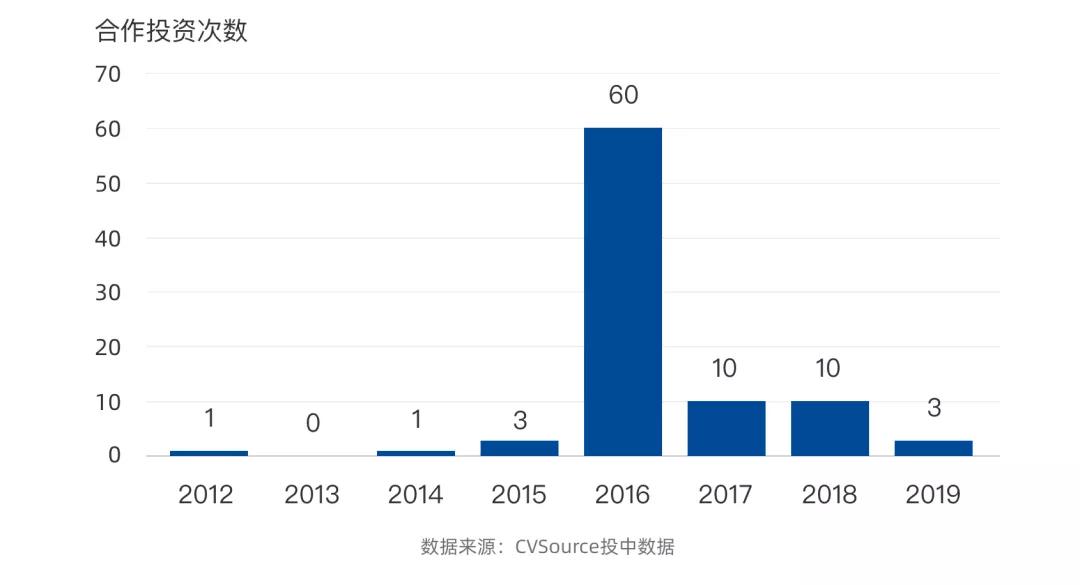

腾讯投资与红杉中国的合作投资次数

如图所示,腾讯与红杉中国的合作主要发生在2015年以后,而这5年正是腾讯投资最活跃的5年,俩家机构合投的品牌分布较广,涉及了包括物流、电商、泛娱乐、生活服务、汽车等多个赛道,合作轮次主要发生在D轮之前。

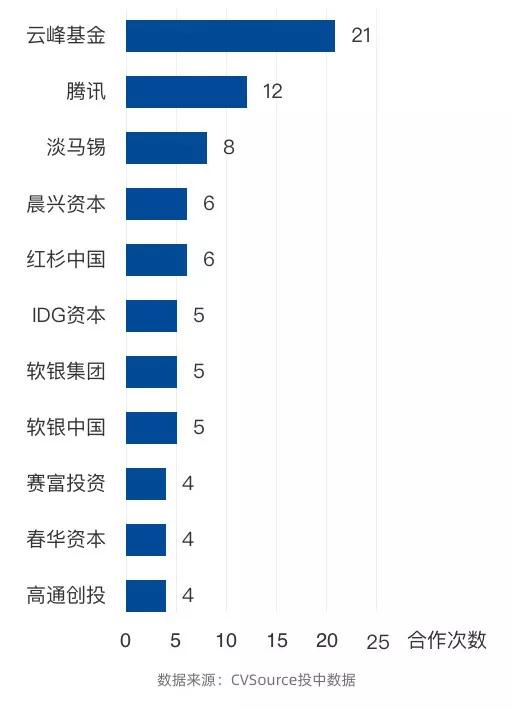

阿里巴巴投资与各VC/PE机构的合作投资次数

再看阿里巴巴,截至目前,阿里巴巴战投部合作的机构也超过258家,机构合作次数方面,阿里巴巴与腾讯投资关系密切,共合作了12次。与此同时,淡马锡、晨兴资本、红杉中国也出现在了Top5的榜单里,合作次数分别为8次、6次和6次。

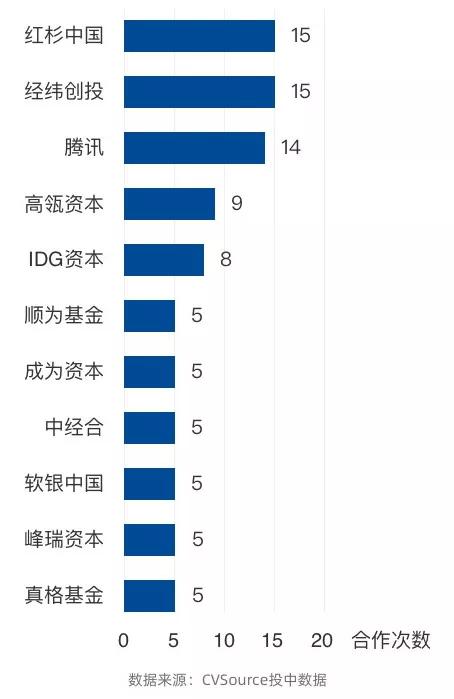

百度投资与各VC/PE机构的合作投资次数

百度方面,目前百度合作的机构数量为351家,其中,除腾讯外,经纬中国、红杉中国、IDG资本、高瓴资本进入其合作次数Top5之列。

那么,在相遇的过程中,两者的关系究竟是敌是友?

首先,竞争肯定是存在的。CVC大多是企业的全资子公司或成立的战投部门,因此在理解行业特性和业务模式上天生优于传统VC,此外,CVC凭借母公司的优势,可以为创业者带来巨大的资源,如果传统VC与CVC同时看中同一项目时,后者自然会为前者带来一定压力。

但投资界作为一个生态系统,所有物种存在竞争关系的同时,也有很强的相互依存关系。

联想创投合伙人宋春雨曾在公开场合表示:传统VC在与CVC的合作中,方式是多样的,有时是CVC投了我们的下一轮,或者我们投了CVC的下一轮,有时是CVC收购了我们所投资的公司……CVC力量不比我们弱,也会给我们带来很多项目。总之,从事实来看,合作远远大于竞争。”

此外,在传统VC与CVC明显的一个区别就在于,传统CV投资的目的就是为了退出之后获得财务回报,而CVC优先考虑的则是企业的战略目标。二者看问题的角度、诉求不同,因此在投资轮次、方式等各有不同,因此并不存在直接竞争关系,反而能通过彼此的差异性,为自己在决策时起到一定的借鉴作用,实现互补。

04 写在最后

就目前来看,现在的投资界已基本被划分成了2个阵营,一是以IDG资本、红杉资本中国、经纬中国、深创投等为首的传统VC/PE机构;另外就是以腾讯、阿里、百度、小米等为首的企业基金。

相对来说,老牌机构们拥有丰富的投资经验,实力毋庸置疑,但在如今的大环境下,由于募资难持续加剧,可投资金缺乏蓄力,导致VC/PE机构投资节奏放缓,VC/PE投资机构募资难、投资贵的形势并未缓解,即便是头部优质机构,投资活跃度与往期相较降温不少。因此,机构们仍面临着优胜劣汰进程持续,两极分化格局继续加深的困扰。

投中研究院在近期发布的VC/PE报告中曾分析道,在严峻的募资环境下,仅少数头部机构依凭其过往出色的投资、退出表现,和长期合作LP对其的信任,才能获得相对满意的募资结果。整个行业加速优胜劣汰的洗牌,机构将向品牌化、寡头化发展。

而企业风险投资作为一种崭新的风险投资组织形式,则更要充分与成熟的独立风险投资或智囊型、管理咨询类的研究机构合作,扬长避短,才能更好服务于母公司自身的业务发展定位。

归根究底,中国的CVC的发展还处于比较初级阶段,仍是一片蓝海,但可以肯定的是,随着CVC的不断发展,两股力量终会拧在一起,为中国的创业创新做出更多贡献。

不管是对CVC的研究还是对传统VC/PE的研究,CVSource投中数据提供了海量的企业、基金、LP等数据。在刚刚推出的3.0版中更是增加了品牌机构和行业图表搜索等功能。品牌机构是以基金为中心从LP、GP的资本溯源到项目端的投资偏好,将数据层层穿透,进入机构品牌详情页后可一目了然机构的业务结构、LP分析、管理基金、投资分析、退出分析等8大数据模块。而行业图表搜索功能是将CVS数据库中超过70万份的研究报告进行图像处理,然后通过用户搜索的关键词匹配精准的图表结果,大大提升用户做行研的效率。