资本寒冬,小型风投公司的春天还有多远?

编者按:本文作者Samir Kaji 不仅是一位风险投资顾问、科技顾问、风险投资博主,同时还是一位银行家,一位活跃的天使投资者。

近年来,获得 A 轮融资越来越困难,迫使很多公司不得不接受种子基金的多轮投资。在早期融资阶段,种子期前投资、种子投资、种子期后投资、种子推广之类的术语已经司空见惯。

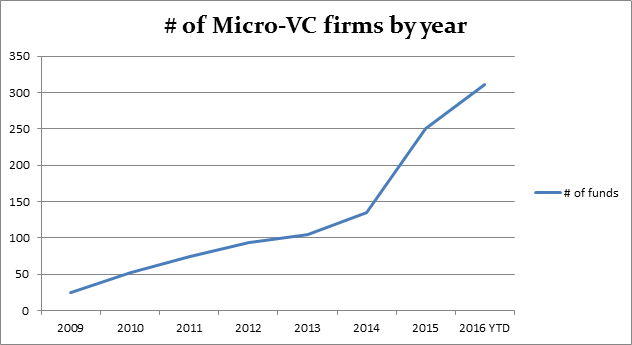

对那些正在进行多轮种子基金融资的公司来说,幸运的巧合是,目前市场上小型种子基金的数量出现了大幅上升。第一代小型风投的成功,如 Lowercase Capital、Felicis Ventures、Baseline Ventures,为此类风投的发展铺平了道路。我们粗略统计了一下,目前大约有300家。

图:每年内小型风投基金的数量

公司在获得传统的 A 轮投资之前都必须先经历种子投资。和这些公司一样,大多数小型风投公司的发展历程也很类似。由于缺乏长期的机构投资业绩记录,或是由于缺乏客观上很明显的改革模式,新的小型风投的发展路线图也相当一致:

先从个人和家族理财室筹集一小笔概念验证基金,数额从500万美元至2000万美元不等。然后期待公司的投资组合能表现出足够的吸引力,这样2-3年之后就会有较大的机构投资者为公司注资——小型风投的 A 轮投资。为了提高小型风投的规模和持续性,通常来说,获得机构投资者的支持是很有必要的。

请注意,对于小型风投来说,从概念验证基金过渡到机构投资基金的过程不是什么新鲜事。Jeff Clavier (SoftTech)获得的第一笔资金还不足100万美元,Chris Sacca 的第一笔 Lowercase 基金也不到1000万美元(恭喜那些投资这个基金的幸运者们,因为这个基金一直是表现最好的基金)。

从2010年到2015年间,由概念验证基金向机构投资基金的过渡是一件非常简单的事。通过涨价,基金经理们证明了基金的早期表现强劲,再与机构投资者建立良好的关系,很容易就能得到机构投资者的支持。

但是,如今的市场已经明显不同,大部分机构投资者都不再支持新的小型风投。

主要有以下几个原因:

- 市场上基金泛滥,推高了获得机构投资的门槛。要想从母基金或捐赠基金那里得到投资,需要很高的投资组合吸引力/差异性。

- 许多机构的有限责任合伙人已经投资了小型风投,并且对目前小型风投经理们的业绩很满意。

- 概念未得到充分验证。2 年之后,小型风投的经理们并没有拿出多少业绩来验证自己的概念。随着对风险投资的重新评估全面展开,有限责任合伙人已经非常怀疑之前估值上涨。

- 如果下游融资变得更加困难的话(有这种可能性),担心较小的种子基金可能会遭受严重的投资损失。

- 基本数学计算。风险投资向来是一个强者胜出的行业,每年的利润会流向少数几个风投公司和风投基金。因此,正常情况下,估计只有50-60家小型风投公司能为投资者产生可观的风险调整收益(此外,我认为业绩排名前10% 小型风投公司能达到的投资收益比要比业绩排名前10% 的传统风投公司能达到的投资收益比高)。

那么这一切意味着什么呢? 我认为,对于那些近期创建或正打算创建小型风投新公司的人来说,会需要更长的时间才能获得 A 轮机构投资,因此提前做好准备才是明智的做法。

这意味着未来的小型风投的经理们可能不得不花更长的时间来证明自己管理的风险投资有相当大的吸引力才能获得新一轮投资,并且/或者会被迫再进行一轮种子基金/概念验证融资。这也意味着未来几年之内,管理经费依然有限。

目前情况下,并非一定不能创建新的风投公司。我坚信最好的风投公司才刚刚成立(或者尚未成立),同时我一再被小型风投市场上存在的人物和文化而感动。该文化的特点是创业精神、努力赚钱、难以置信的创业者共鸣以及多样性。

但是我想强调的是,风投经理们应仔细考虑自己创建风投公司的动机,这一点很重要。成为风险投资家的想法是诱人的,但是在风投行业创业远远不只是对公司进行投资那么简单。它需要耐心和激情。对于小型风投来说,公司成立的最初几年,作为机会成本,需要对这个事业有非常高的热情。

与以前相比,成为一个风险投资者更简单了。但这一路上的艰难坎坷还是超出大多数人的想象,同时还要求风险投资者具备最佳创业者所表现出来的那种决心与耐心。

是时候卷起袖子开始干活了。

注:本文译者为Ellen。