一季度IPO报告:150家中企实现IPO 红杉中国战绩夺魁

编者按:本文来自微信公众号“超越J曲线”(ID:beyondthejcurve),作者:超越J曲线,36氪经授权发布。

“用数据延伸你的阅读”,本期超越J曲线带来2021年一季度IPO报告,105家VC/PE背景企业实现上市,港股市场IPO众星齐聚。更多详情见下文:

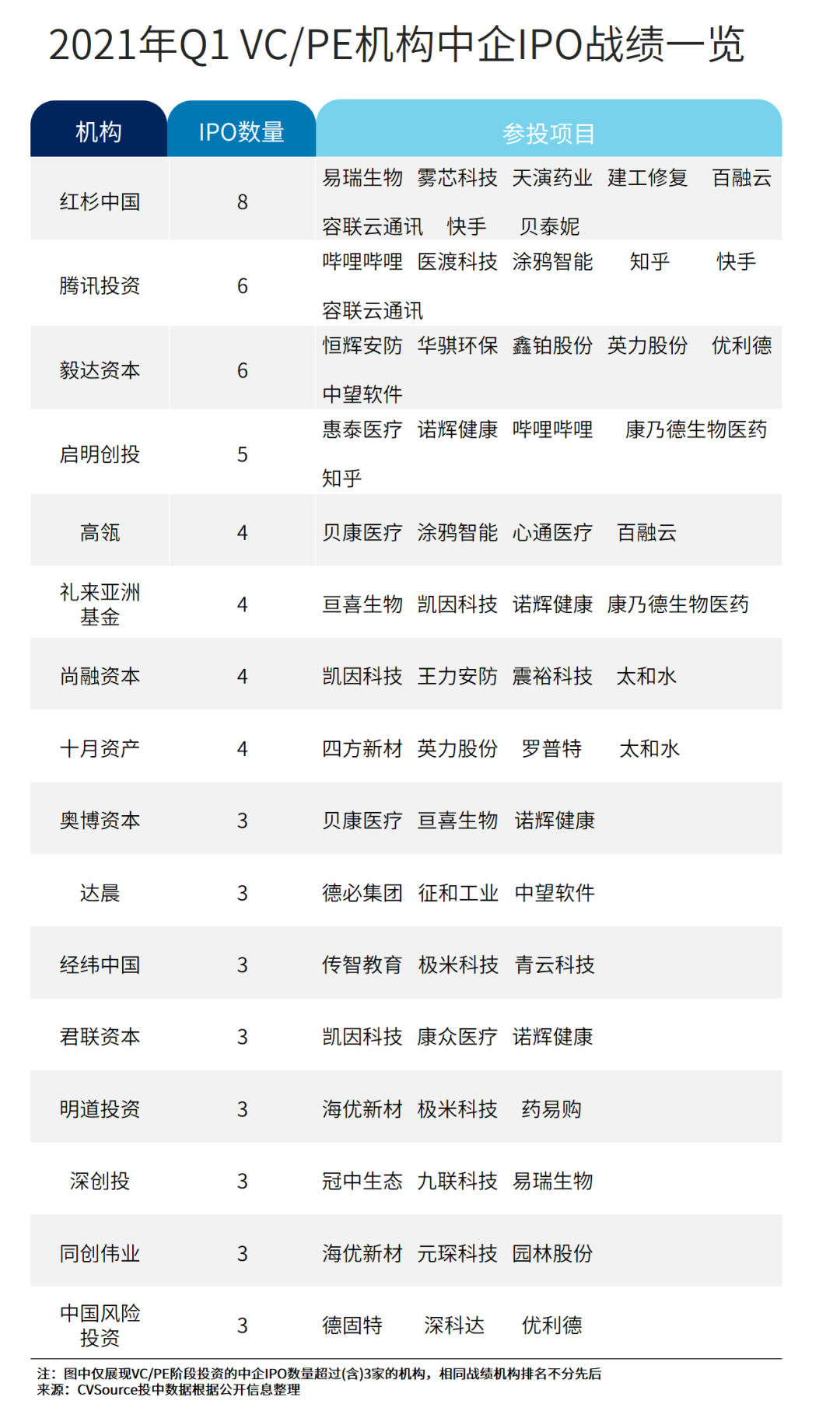

表1 2021年Q1 VC/PE机构IPO战绩一览

核心发现

2021年Q1,共计150家中国企业在A股、港股以及美股成功IPO,全球市场IPO数量规模同比上升

VC/PE机构IPO渗透率达70%,IPO账面退出回报规模高达3,981亿元,VC/PE机构IPO账面退出回报规模、平均账面回报率大幅上涨

募资规模前十大IPO项目均在30亿元以上,港股市场占据前三席,当日市值前十大IPO项目均在490亿元以上

第一部分 中国企业IPO分市场分析

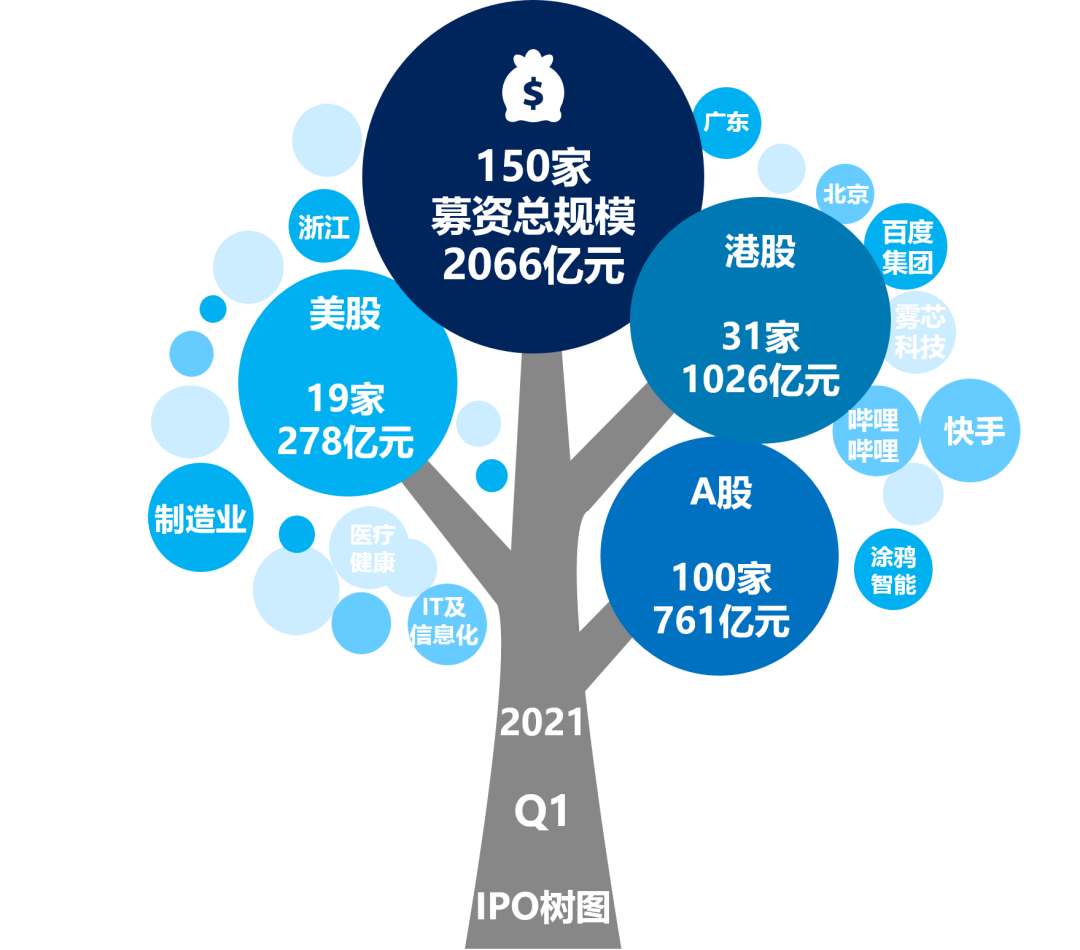

2021年Q1,共计有150家中国企业在A股、港股以及美股成功IPO,募资总额2066亿元;本月IPO募资规模TOP5企业依次为快手、百度集团、哔哩哔哩、雾芯科技、涂鸦智能;IPO集中行业为制造业、医疗健康、IT及信息化、汽车行业、公用事业;IPO集中地域为北京、上海、浙江、广东、江苏。(见图1)

图1 2021年Q1月IPO概览

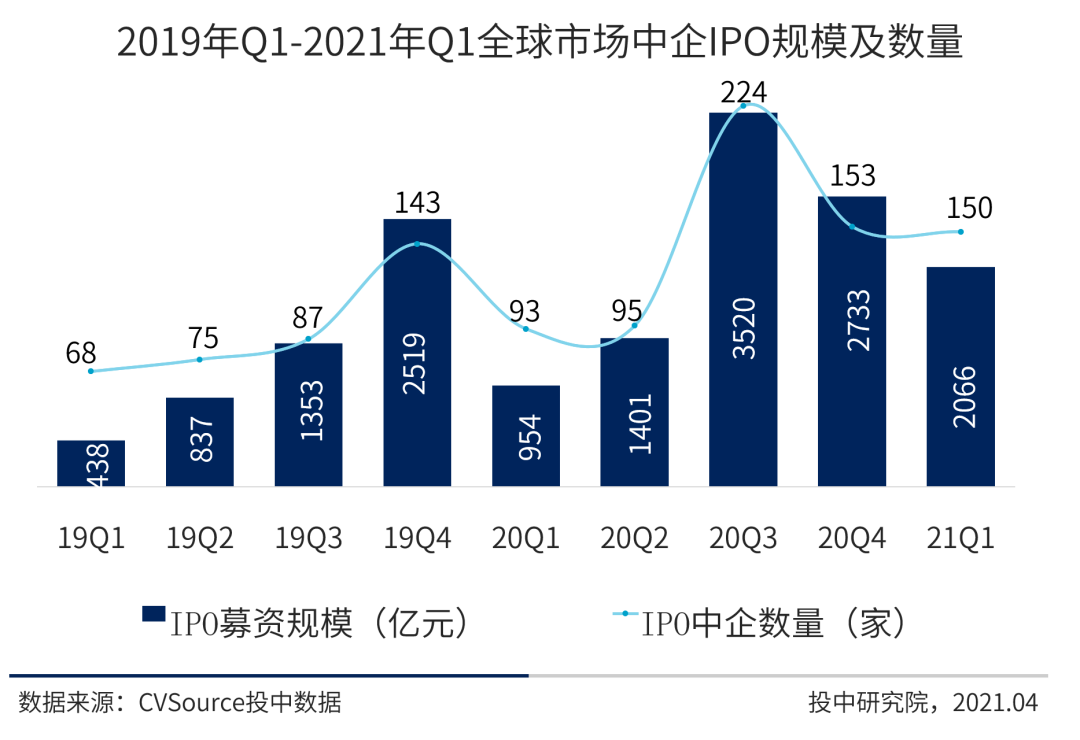

▼全球市场中企IPO数量规模同比大幅上升

2021年Q1,共计150家中国企业在A股、港股以及美股成功IPO, IPO数量同比上升61.29%,环比下降1.96%;募资总额2066亿元,IPO规模同比上升1.16倍,环比下降24.41%。A股市场—本季度内地成为全球资本市场中IPO数量最多市场,占本季度全球IPO数量的66.67%;港股市场—本季度香港成为全球资本市场中IPO募资规模最高的市场,占本季度全球IPO规模的50%;美股市场—本季度共有19家中国企业赴美挂牌上市。(见图2、表2)

图2 2019年Q1-2021年Q1全球市场中企IPO规模及数量

表2 2021年Q1各交易板块IPO数量及规模统计

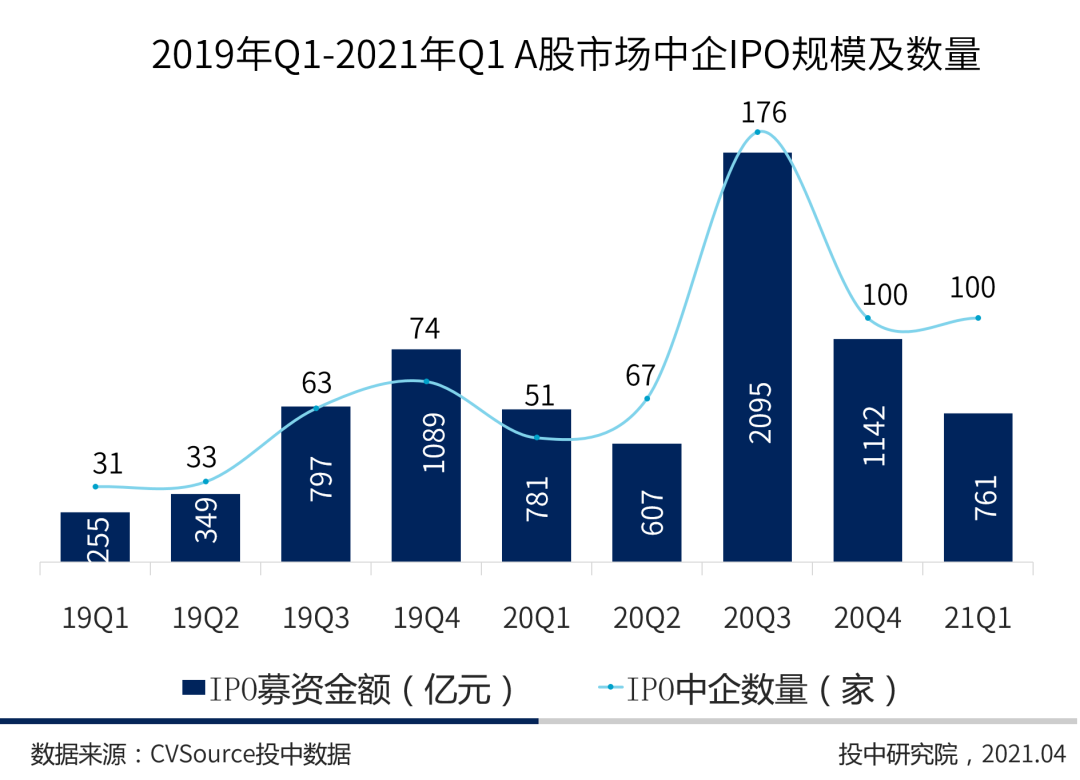

▼A股市场新股发行节奏放缓

2021年Q1,共计100家中国企业在沪深两市IPO, IPO数量同比上升96.08%,且与上一季度持平;募资金额共计761亿元,IPO规模同比下降2.56%,环比下降33.36%。 总体来看,随着科创板和创业板注册制的推行,虽审核趋紧,多家企业主动申请终止IPO,一季度IPO数量依旧较去年同期翻番,A股市场IPO节奏稳步加快。

3月中国证券监督管理委员会审核通过科创板IPO注册23家,中止及财报更新58家,终止审核12家,截至3月,科创板上市企业数量累计达到251家。(见图3、表3)

图3 2019年Q1-2021年Q1 A股市场中企IPO规模及数量

表3 2021年Q1中企A股市场募资TOP5

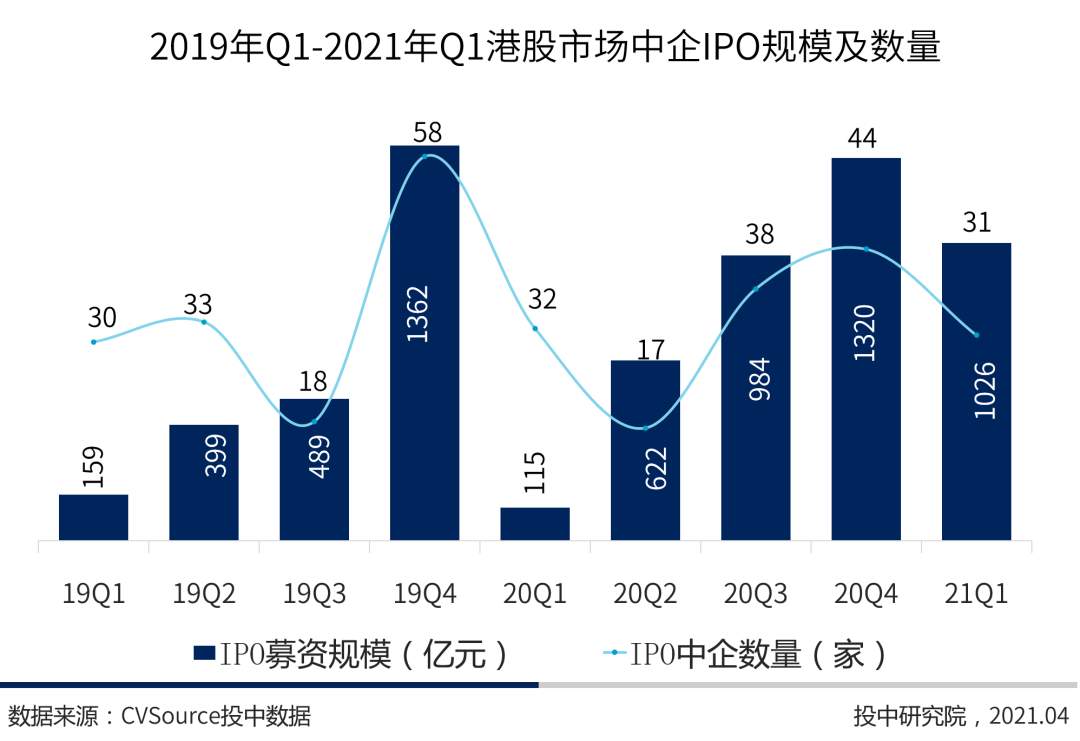

▼港股市场IPO众星齐聚

2021年Q1,有31家中国企业在香港IPO,其中,仅1家于港交所创业板IPO,IPO数量较去年同期减少1家,环比下降29.55%;募资金额共计1026亿元,IPO规模同比上升7.92倍,环比下降22.27%。其中,不仅有备受关注的大额募资项目—快手,3月更是迎来了百度集团、哔哩哔哩、汽车之家三大中概股回归,医疗健康类股亦表现亮眼,整体来看,第一季度港股IPO市场众星齐聚。(见图4、表4)

图4 2019年Q1-2021年Q1港股市场中企IPO规模及数量

表4 2021年Q1中企港股市场募资TOP5

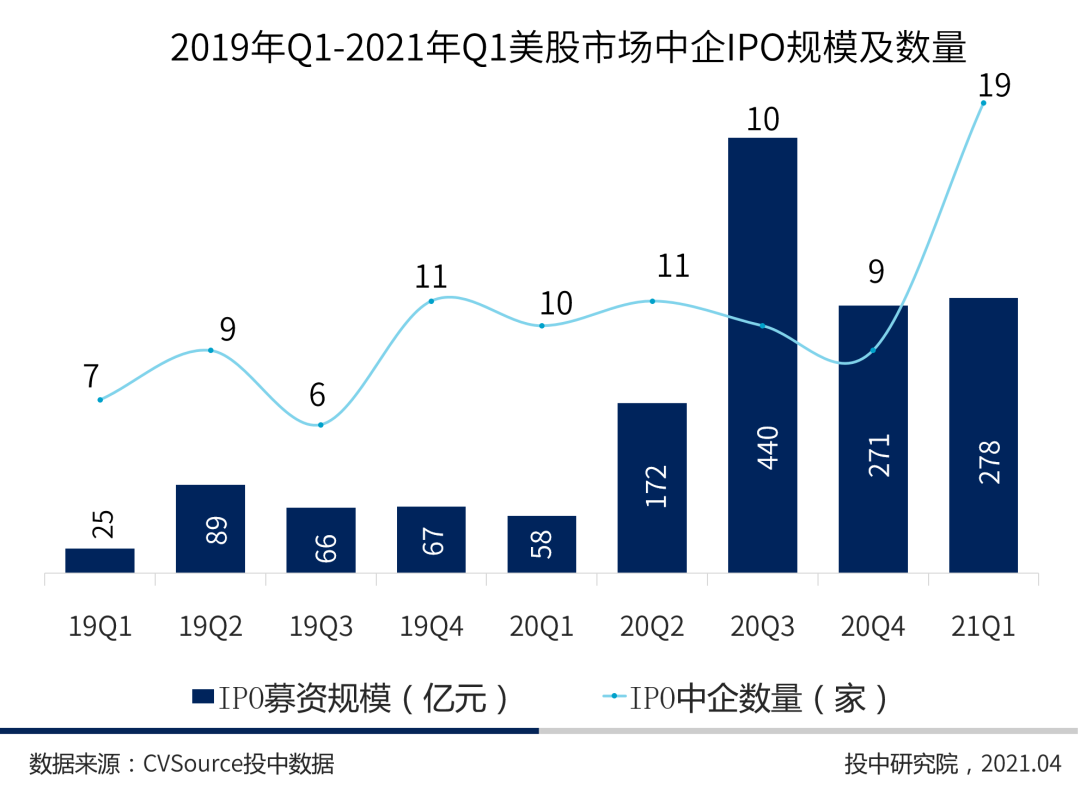

▼美股市场中企IPO热情高涨

2021年Q1,共19家中企在美国资本市场IPO,IPO数量同比增加90%,环比增加1.11倍;募资金额共计278亿元,IPO规模同比上升3.79倍,环比上升2.58%。整体看来,IPO数量现近两年来季度新高,中企赴美IPO热情高涨,途虎养车、叮咚买菜和水滴筹、哈啰出行等互联网科技企业亦均有赴美上市IPO消息传出。(见图5、表5)

图5 2019年Q1-2021年Q1美股市场中企IPO规模及数量

表5 2021年Q1中企美股市场募资TOP5

第二部分 中国企业IPO退出分析

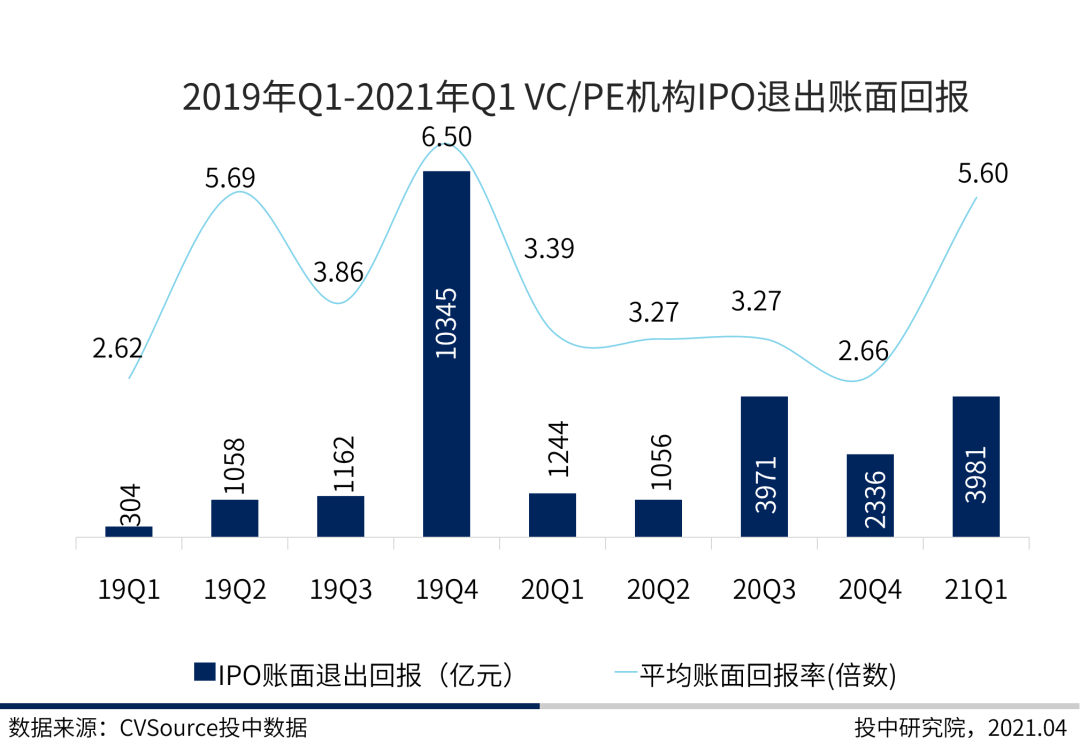

▼VC/PE机构IPO渗透率高达70%

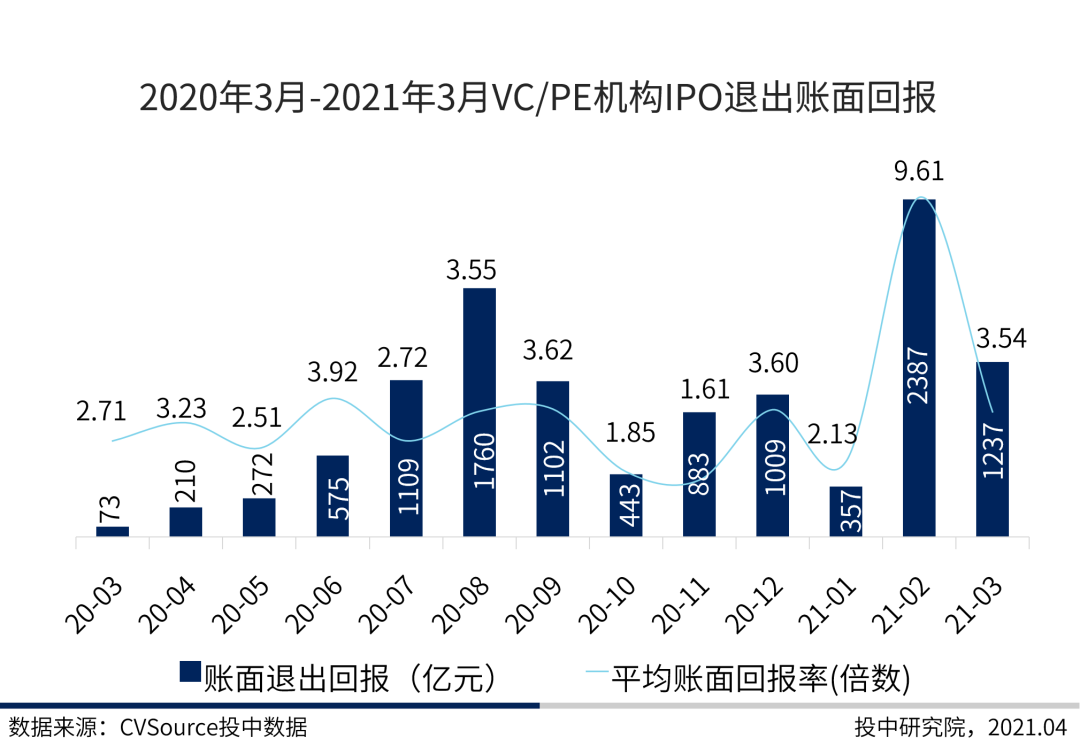

2021年Q1,共105家具有VC/PE背景的中企实现上市,VC/PE机构IPO渗透率为70%,其中,上交所科创板VC/PE机构IPO渗透率高达94%,深交所创业板VC/PE机构IPO渗透率为76%。第一季度整体账面退出回报规模为3981亿元,同比上升2.20倍,环比上升70.42%;平均账面回报率为5.60倍,同比上升65.19%,环比上升1.11倍,其中,2月份在快手(01024.HK)推动下,高达9.61倍。(见图6、图7)

图6 2019年Q1-2021年Q1 VC/PE机构IPO退出账面回报

图7 2020年3月-2021年3月VC/PE机构IPO退出账面回报

第三部分 中国企业IPO行业及地域分析

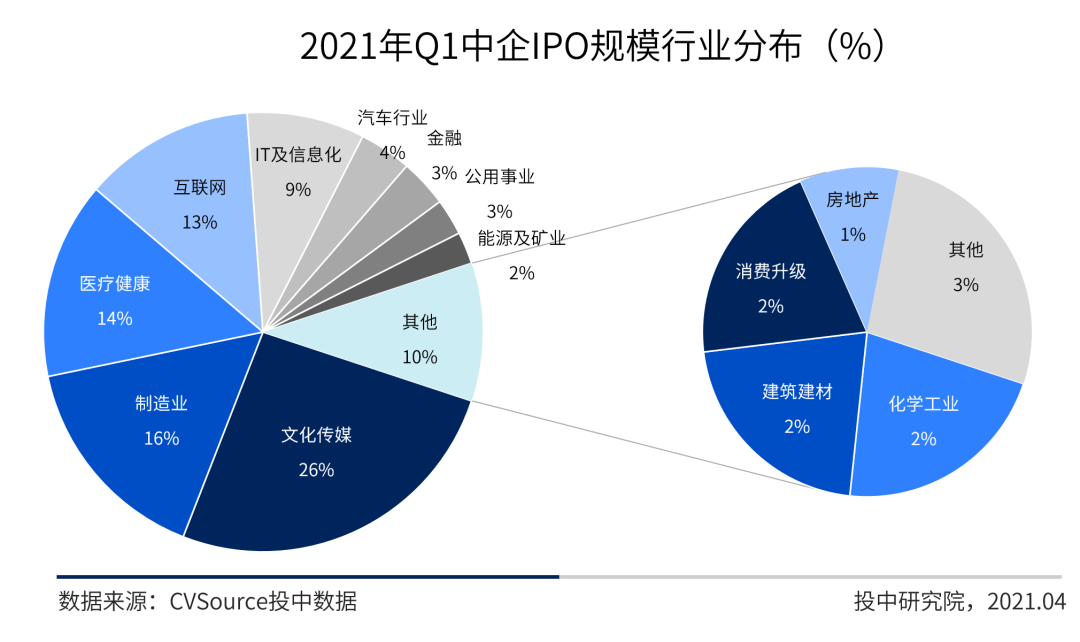

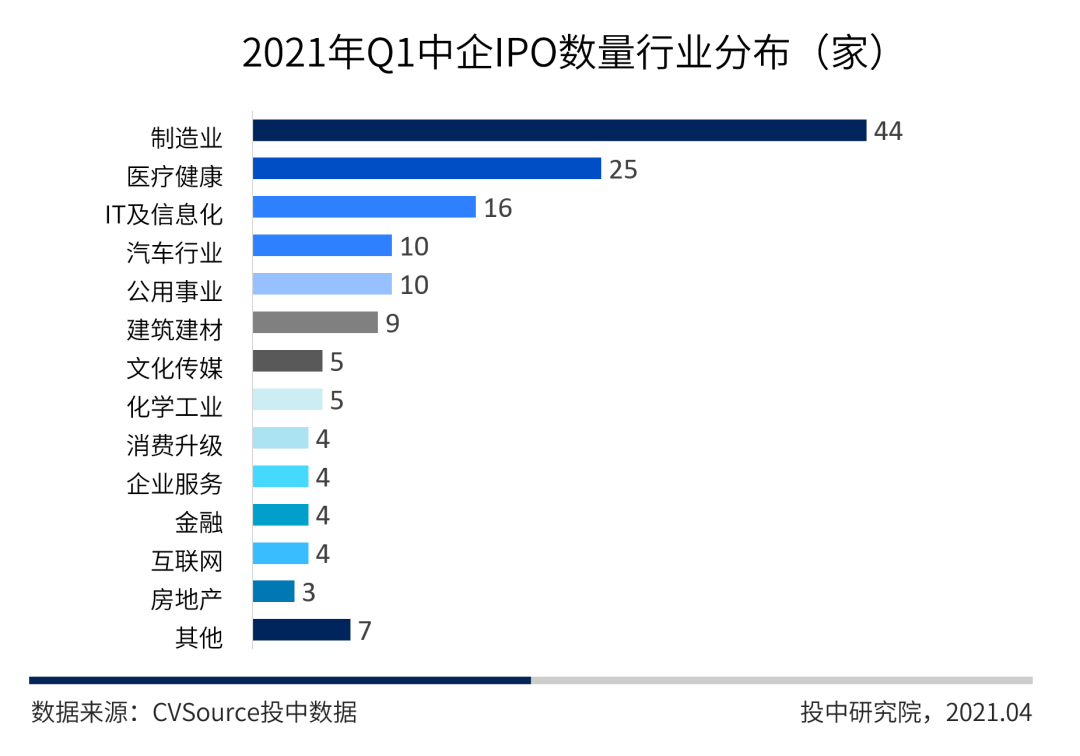

▼文化传媒股IPO规模位居榜首

2021年Q1,文化传媒、 制造业、医疗健康类公司IPO募资位居前三,占据各行业募资总额的56%,其中,文化传媒类公司由于快手、哔哩哔哩的突出表现,成为本季度IPO规模最大行业;本季度制造业类公司共有44家企业IPO,是本季度IPO数量最多的行业,医疗健康类公司IPO数量位居第二。(见图8、图9)

图8 2021年Q1中企IPO规模行业分布(%)

图9 2021年Q1中企IPO数量行业分布(家)

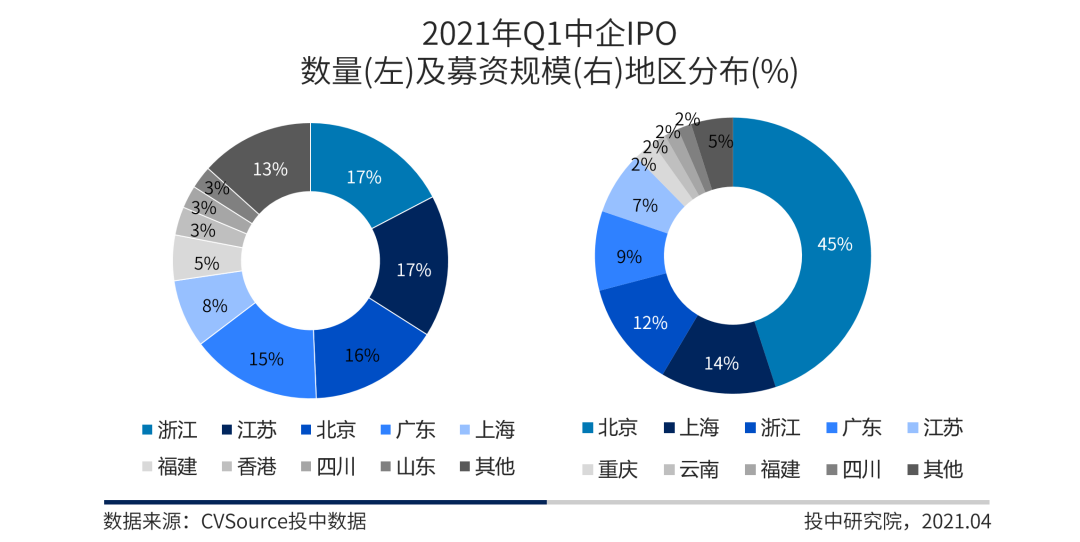

▼浙江地区IPO数量拔得头筹

2021年Q1,浙江地区共计26家中企实现IPO,IPO数量位于首位,江苏地区位居第二,北京、广东并列第三;北京地区中企IPO规模达929.40亿元,占本季度IPO募资总额的45%,位居首位,上海、浙江分别排名第二和第三。(见图10、表6)

图10 2021年Q1中企IPO数量及募资规模地区分布

注:IPO数量分布比例(左)以及规模比例(右)相加总和均不为“1”系四舍五入所致

表6 2021年Q1中企IPO数量及募资规模地区分布表

第四部分 中国企业IPO重点案例

2021年Q1,募资规模前十大IPO项目均在30亿元以上,占第一季度整体募资53%,其中,港股市场占据前三席。IPO当日市值前十大IPO项目均在490亿元以上,快手以10,286.84亿元当日市值位居榜首。

▼中企IPO规模及当日市值TOP10

下表为2021年Q1中企IPO募资规模TOP10。(见表7、表8)

表7 2021年Q1中企IPO规模TOP10

表8 2021年Q1中企IPO当日市值TOP10

▼全球前十大IPO概览

1、快手科技旗下产品快手是一个短视频内容分享平台。2021年2月5日,快手在港交所主板上市,成为一年多来全球募资规模最大的IPO,同时也成为国内“短视频第一股”。

2、百度公司是一家综合性的科技公司,主要业务为互联网领取的高新技术开发和运用。2021年3月23日,百度集团在港交所主板二次上市,是继阿里巴巴、网易、京东之后,又一家重量级中概股回港上市。

3、哔哩哔哩有限公司是一家综合性的视频社区平台,提供大量丰富的内容以满足年轻人多元的兴趣。2021年3月29日,哔哩哔哩在港交所主板二次上市,成为2021年第三家在香港二次上市的中概股。

4、悦刻科技公司是一家消费级电子雾化器品牌公司,主营业务是RELX悦刻品牌电子雾化器的研发、设计和销售。2021年1月22日,雾芯科技在纽交所上市,意味着“中国电子烟品牌第一股”诞生。

5、涂鸦智能公司是一家全球化AI+IoT云平台服务的提供商,提供一站式人工智能物联网的PaaS级解决方案。2021年3月18日,涂鸦智能在纽交所上市,标志着 “全球IoT云平台第一股”诞生。

6、北京昭衍新药研究中心股份有限公司是一家药物检测及评价服务提供商,2021年2月26日,昭衍新药在港交所主板上市,港股迎来第四家A+H股上市的CRO企业。

7、知乎公司是我国首个知识类社区、中国最大在线问答社区,是一家中文互联网的问答社区和创作者聚集的原创内容平台,2021年3月26日,知乎在纽交所上市,成为我国“知识社区第一股”。

8、天能电池集团股份有限公司是一家新能源电池制造商,2021年1月18日,天能股份在上交所科创板上市,标志着国内电动轻型车动力电池行业的龙头企业正式登陆科创板。

9、重庆银行股份有限公司是一家地方性股份制商业银行,业务主要包括公司银行业务、零售银行业务、资金业务等。2021年2月5日,重庆银行在上交所主板上市,成为西部首家“A+H”股城商行。

10、医渡科技有限公司是医疗人工智能技术公司,提供以数据智能驱动的医疗创新解决方案。2021年1月15日,医渡科技港交所主板上市,成为港股市场 “医疗+AI”第一股。

第五部分 政策热点回顾

1月29日,《首发企业现场检查规定》规范了首发企业现场检查的基本要求、标准、流程以及后续处理工作,明确了检查涉及单位和人员的权利义务,压实了发行人和中介机构责任,并加强了对检查人员的监督。

2月5日,监会发布《监管规则适用指引—关于申请首发上市企业股东信息披露》表示加强影子股东监管,IPO申请前12个月的新股东锁定期为36个月。

3月31日,深交所发布公告,经中国证监会批准,合并主板与中小板将于4月6日正式实施。深交所表示,2021年2月5日,经中国证监会批准,深交所启动合并主板与中小板(以下简称两板合并)相关准备工作。在中国证监会统筹指导下,深交所与市场各方一道,按照“两个统一、四个不变”的总体思路,扎实开展各项工作,组织整合相关业务规则和监管运行模式,推动完成相关指数及基金产品适应性调整,顺利实施技术系统改造,平稳推进发行上市安排,各项准备工作均已就绪。日前,经中国证监会同意,深交所发布两板合并业务通知及相关规则,明确合并实施后的相关安排,于4月6日正式实施两板合并。