DAU放缓财报发布后暴跌,面临逆风的Meta还有多大吸引力?

作者 | The Digital Trend

编译 | 华尔街大事件

摘要:Meta的业务正在发生变化,这既是风险也是机遇。投资者错过了更大的图景。Facebook 的平台对经济的价值每天都在增加。

Meta Platforms, Inc(纳斯达克股票代码:FB)在 2022 年下跌 40%。该股在其最新财报发布后暴跌,扎克伯格似乎对 Facebook 的未来增长不太乐观。

尽管 Facebook 十多年来一直是一项伟大的投资,但它现在面临的挑战比以往任何时候都多。话虽如此,其行业增长的可能性仍然很大,以这种估值,Meta 是一个令人尖叫的买入。

我们在 2018 年看到了类似的抛售,正如我们现在所知,当时购买将是正确的选择。历史会重演吗?

在发布最新财报后,FB 股价下跌超过 20%。对于像 Meta 这样的大盘股来说,这似乎是一个疯狂的价格波动,但这是我们以前见过的。更具体地说,在 2018 年第二季度的收益期间。

META 价格图表 (TradingView)

2018 年,Facebook 公布了令人失望的结果和 DAU 放缓。这促使该股从 219 美元左右下跌近 20% 至 175 美元。Facebook 股票继续下滑,直到在每股 122 美元处触底。然而,这也是在普遍熊市的背景下。

无论如何,即使在最近的崩盘之后,那些逢低买入的人也将获得可观的回报。诚然,Facebook 有它的问题,但它仍然是一台提款机,以非常合理的价格交易。

我不会坐在这里告诉你 Facebook 和 5 年前是同一家公司。该公司正面临非常现实的逆风,这使其成为一项不那么引人注目的投资。

1、增长放缓

我们很难指望 Meta 会以 5-10 年前的速度增长。长期以来,该公司一直是家喻户晓的名字。还有多少人可以加入 Facebook 或 Instagram?上一季度,MAU 增长了 1.15 亿,同比增长 4%。

增长放缓不仅是 Facebook 自然生命周期的结果,也是消费者偏好发生变化和竞争加剧的迹象。TikTok 呈指数级增长,今年在许多方面都超过了 Instagram。2021 年,TikTok 的下载量为 7.45 亿次,而 Instagram 的安装量为 5.45 亿次。来自上面链接的同一来源的另一个有趣事实是,TikTok 用户在该应用上平均花费 52 分钟,而在 Instagram 上则为 28 分钟。

话虽如此,Meta 现在指导下一季度的收入为 270 亿美元至 290 亿美元,同比增长 3-11% 低于令人印象深刻的 3-11%。

2、盈利困扰

一些投资者担心的另一个因素是盈利能力可能受到损害,这有两个原因。

首先,由于公司投资于增长计划。最值得注意的是,最近更名为 Meta,表明该公司对 Metaverse 的兴趣,可能是一个多年没有回报的吸钱坑。多年来,Facebook 一直拥有一种简单可靠的商业模式,可提供高利润。改变这一点可能对投资者不利。我们已经看到 Facebook 因像现在已经不复存在的 Diem这样的想法而失败。谁说这不会再次发生?

盈利能力的另一个重大阻力是,苹果公司 ( AAPL ) 和 Alphabet Inc ( GOOGL ) 等公司正在采取措施限制 Facebook 从其用户那里获取数据的能力。在最近的财报电话会议上,扎克伯格表示,iOS 的变化可能使公司在 2021 年损失 100 亿美元的收入。

总而言之,反对 Facebook 的理由很充分。增长放缓、核心业务的盈利能力受到威胁,以及公司的可疑重定向,这至少造成了很大的不确定性。

话虽如此,投资者似乎过于关注已经定价的风险,而没有考虑顺风。Facebook 的用户增长可能正在放缓,但向“创造者经济”的转变意味着该公司将能够从其现有基础中提取更多。或者换个角度看,由于新一代互动和业务的形成方式,Facebook 和 Instagram 等可以为消费者、企业家和企业增加更多价值。这方面最大的例子是“卷轴”的可能性和演变,最近在 2022 年摩根士丹利技术、媒体和电信会议上讨论了这一问题。

“就上下文而言,Reels 是我们增长最快的格式。在 2018 年的同期,它的增长速度超过了 Stories。我们认为短格式的市场足够大,将为多个参与者提供机会。虽然随着我们在 2022 年的增长,这对印象和收入增长是不利的,但从长期来看,我们认为这将是顺风。”——摩根士丹利技术、媒体和电信会议 2022。

Meta的首席财务官戴夫·韦纳(Dave Wehner)也指出,卷轴/短视频将是2022年最大的增长重点。很多人认为卷轴是Facebook落后于时代的证据,只是“抄袭TikTok”,但这相当目光短浅。TikTok创新并引领潮流,但这种短视频娱乐和广告趋势仍然是一个巨大的机会。

我们看到这一举措发生在 YouTube 上,它度过了美好的一年,Alphabet Inc ( GOOGL ) 在媒体和电信会议上也讨论了这一点。越来越多的企业正在上网,这是 COVID 加速的事情,但肯定会继续存在。10 年甚至 20 年后,普通消费者将与今天大不相同。

在笔记本电脑上创建在线内容、发展社区和建立业务仅仅是个开始。是的,我是说这最终会导致元宇宙或至少在一定程度上。投资者的错误在于 Facebook 不会很快从中获利的想法。

元宇宙,无论我们指的是什么,都不是我们一夜之间就能实现的。它一步一步发生,但随着每一步,Facebook 的平台都会变得更有价值,这就是我们现在将看到的事情。

但我们不需要猜测来证明对 Facebook 的投资是合理的。即使是最保守的预测仍然表明,在这个价格下,Facebook 是一项可靠的投资。

我已经谈到了 Facebook 作为一家公司的一些积极和消极的一面,但这些数字告诉我们什么,我们可以从这些前景中获得什么样的估值?我将看一个 10 季度的分析,并尝试建立一个合理的 10 季度预测,以作为估值的基础。

让我们看看我们可以将最近的抛售归咎于增长和盈利能力的两个问题,我的论点是增长放缓存在,但被夸大了,以及盈利能力问题(对创新的大量投资可能没有回报) off) 可能是一种高风险高回报的投资。但是,对于 Meta 的新企业来说,所有的不利因素都有很大的好处,即使我们可能会期待更高的折扣,但在这个价格下,它仍然是一项有趣的投资。

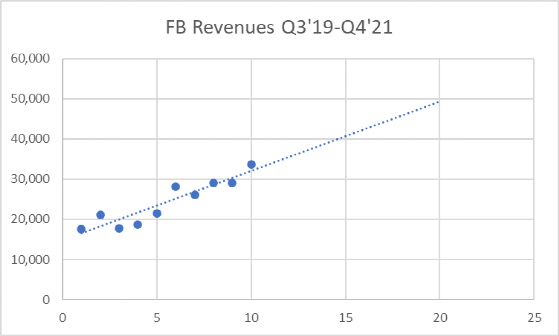

首先,过去 10 个季度的收入以 33% 的复合年增长率增长,因此即使我们考虑持续放缓,预计未来 10 个季度的复合年增长率为 16% 也并非不合理,就像在预测的趋势中一样下图:

收入(作者创作)

上图预测线性增长,因此放缓的增长率将使到 2024 年年中的季度收入接近 500 亿美元,而 2021 年最后一个季度为 340 亿美元。正如我所提到的,复合年增长率为 16.35%。

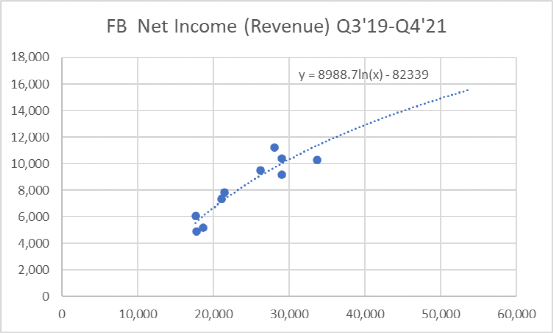

让我们来看看盈利能力以及它也在减少的想法。过去 10 个季度的收入与 GAAP 收益之间的关系如下所示:

净收入(作者创作)

上图为我们提供了一个对数趋势,收益增长慢于收入增长,这将使相对利润率随着时间的推移而减少。有了这个函数,我们可以预测 2024 年第二季度的 GAAP 净收入为 148 亿美元。这意味着复合年增长率为 15.56%,最后一个季度的年化增长率仅为 9.15%。

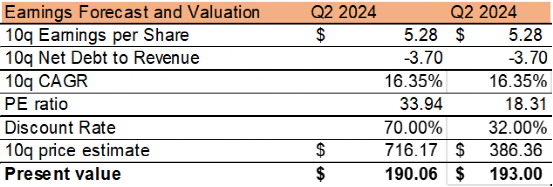

如果我们考虑到当前行业 3.71 的市盈率增长率,我们可以得出结论,如果数据看起来稳定,届时 FB 的市盈率可能会达到 33.94。另一方面,我们可以将当前行业中 18.32 的市盈率中值作为更保守的估计。

假设稀释后的股票数量与现在相同,这是一个保守的假设,我们的预测将预测到 2024 年年中,季度 GAAP 每股收益为 5.28 美元。让我们看看我们讨论过的市盈率范围,以及我们可以从中预测 10 个季度的股价。

估值(作者创作)

正如您在上表中看到的,这些估计为我们提供了到 2024 年第三季度的 386 美元到 716 美元之间的价格范围。鉴于当前价格,并假设这些是合理的预期,这意味着该股票的年折现率为 32 % 和 70%。

总而言之,Facebook在这里看起来相当有吸引力。即使保守估计,该股票也具有良好的价值。

虽然用户增长肯定会放缓,而且没有人应该预料到,但收入增长将得到社交媒体平台在未来经济中发挥更大作用的支持。Facebook 提供工具,而这些工具尚未得到充分利用,元宇宙代表了该工具的下一次迭代。

END

美股研究社(meigushe)所发布文章不具有投资建议,请各位投资者自行判断。

本文来自微信公众号 “美股研究社”(ID:meigushe),36氪经授权发布。