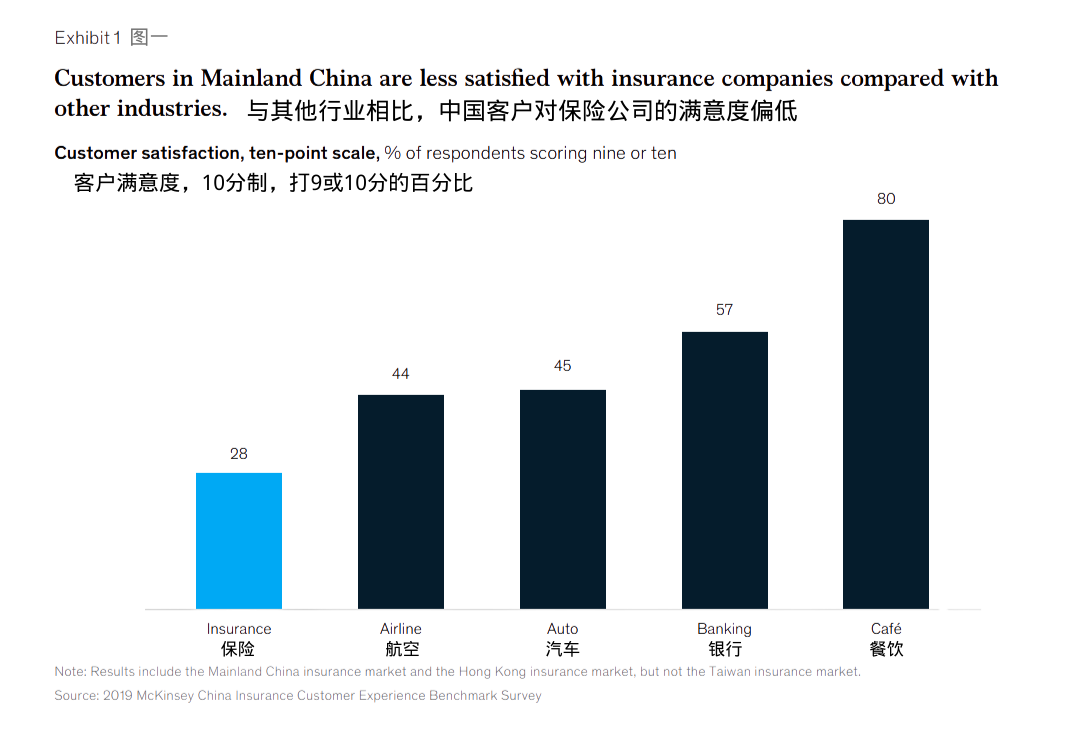

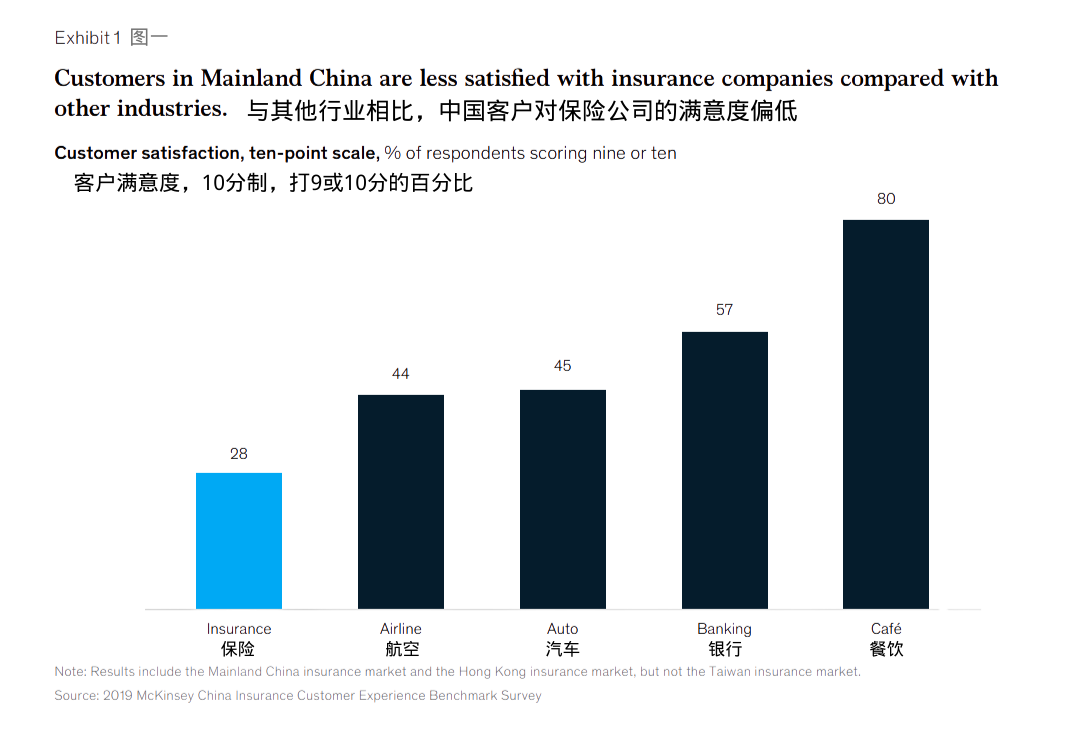

2019年5月至6月,全球管理咨询公司麦肯锡从中国一二线城市中抽取了3000名在过去12个月内购买过保险的客户,对他们进行了满意度调查。调查结果发现,中国保险行业的客户满意度要明显低于其他行业平均水平。

在采用10分制评分标准的满意度调查中,只有28%的受访者为保险行业打出了9或10分的高分,与航空(44%)、汽车(45%)、银行(57%)及餐饮行业(80%)相比,保险行业排名倒数第一。

究竟是什么原因导致了保险行业的客户满意度如此之低?让我们一起来了解一下。

大部分保险公司在规划产品或服务时依赖“大数法则”,即优先考虑某一险种下人群的需求共通点,从而推出“适合”普罗大众的标准化产品,因此导致了保险产品往往大而全,看似五脏俱全,实则忽略了很多细分领域的保障需要,无法满足消费者日益“差异化”和“个性化”的产品与服务需求。

而且,保险业内产品与服务同质化现象严重,也在一定程度上限制了消费者的选择空间。中国《金融时报》曾对某位保险消费者进行过采访,该名消费者表示:“我曾经花费很多时间去对比各家保险公司重疾险、医疗险产品有什么区别,事实是在一定预算以及想要获得的服务框架内,不同保险公司的产品有着十分相似的条款和服务,比来比去并没有感觉到太大差异。”

在与保险公司打交道的过程中,客户需要接触到APP、网站、保险代理人等多个渠道和触点,然而,由于各个渠道“各自为政”,长期处于割裂状态,存在着客户数据分散、信息不互通、内部管理混乱等诸多问题,客户被多次要求提供相同材料的情况时有发生,造成了大量投诉和客户流失。

也正因如此,使得保险公司难以站在全局的角度上对客户数据进行统筹分析,不能对客户进行全面、整体的了解,更加无法为客户提供端到端的完整体验,导致客户体验断层,从而大大降低了客户的满意度,直接影响了保险公司在客户心中的整体形象。

要问客户购买了保险后最担心什么问题?成为“孤儿单”绝对榜上有名。

所谓“孤儿单”,是指因原保险代理人离职,中途切换其他人跟进服务的保单。知乎、豆瓣上面就有很多关于“孤儿单”的吐槽,其中一位客户这样抱怨道:“刚从代理人那买了保险,结果代理人就离职了,打电话不接,发微信也不回,给保险公司打电话也是推三阻四,最后安排了一个新代理人,对我还不太上心。”

此外,还有不少客户反映,保险代理人投保前投保后的态度差距大。投保前,贴心、周到,服务体验很好。可一旦投保完成后,就很少再联系,只有在缴费的时候才会发个链接过来。这种体验上的落差,会让客户产生购后失落感,从而引发对保险公司的不信任,如果不及时处理,甚至会导致客户退保。

当客户满意度低、体验差时,对保险公司有哪些切身影响呢?

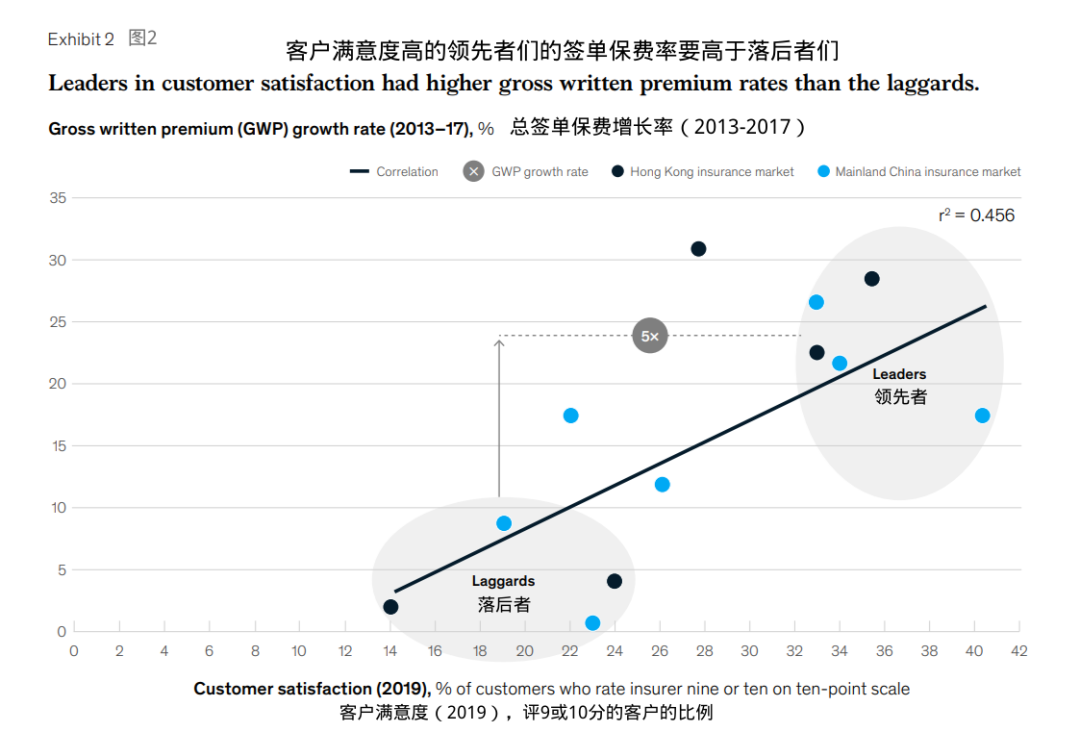

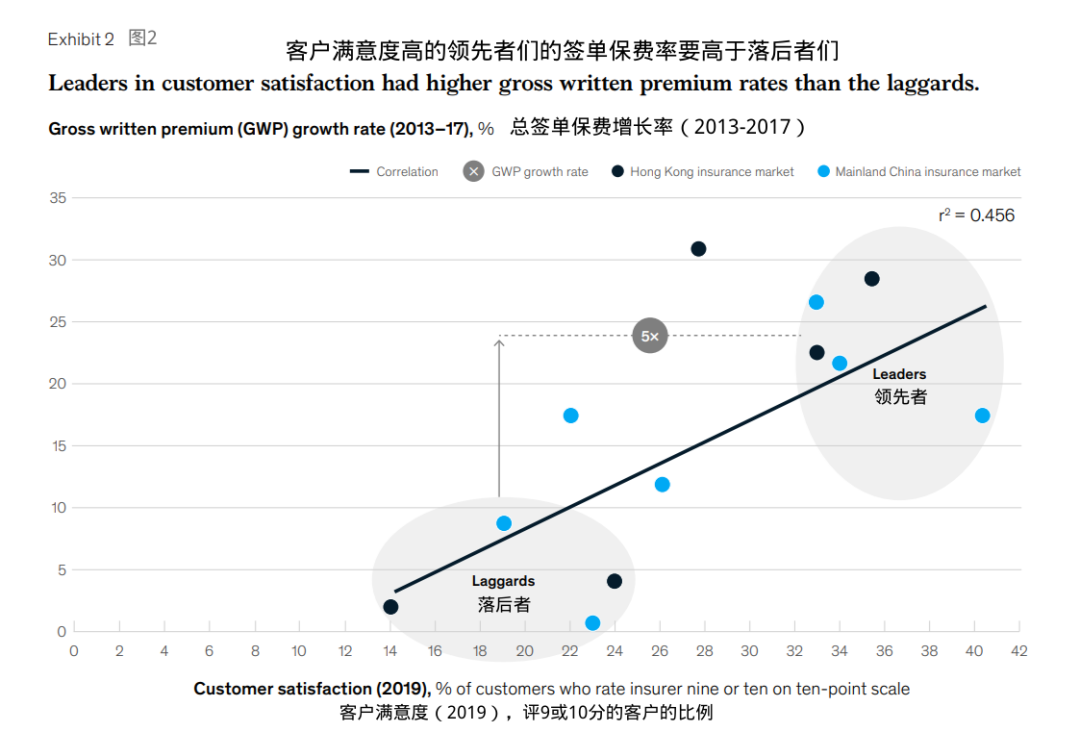

客户体验会影响到企业的盈利能力,这一点已经在诸多行业得到了证实,保险行业也不例外。根据麦肯锡的研究,客户体验与寿险、意外险和健康险的保费增长具有很强的相关性,客户体验领先者的签单保费增长率是落后者的5倍。

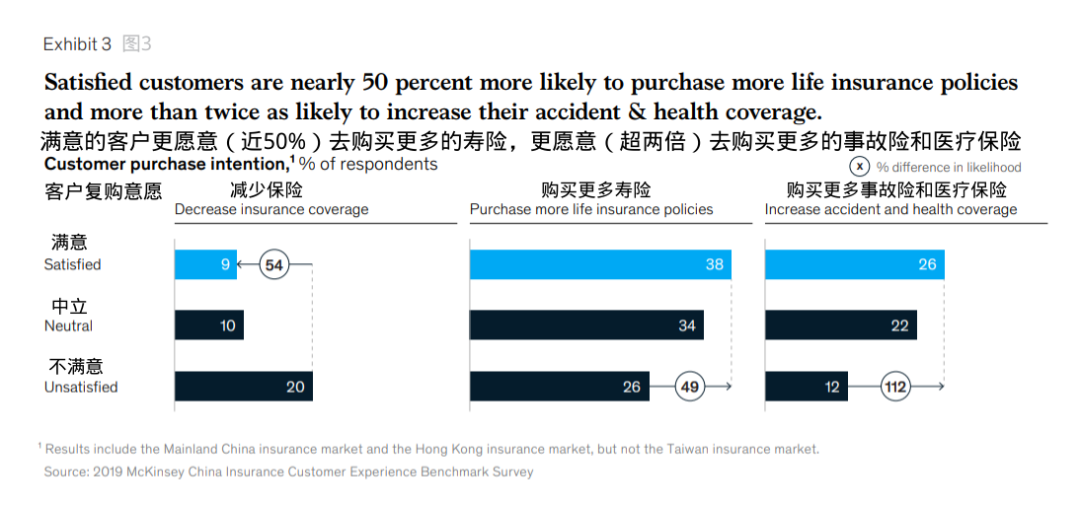

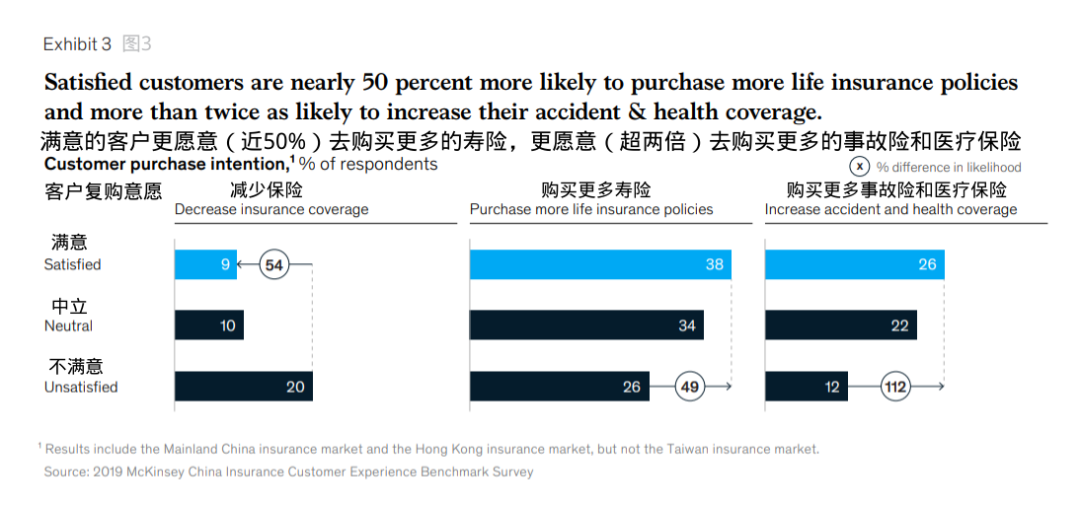

而且,与态度中立或不满意的保险客户相比,满意度高的客户明显有着更强的留存和复购意愿。

因此,保险公司需要把增强客户体验、提升客户满意度当作未来发展的首要任务,具体可以从以下几个方面来实现。

友邦保险集团首席执行官兼总裁李源祥曾在演讲中说过:“从产品方面来看,大部分保险公司的产品策略都更关注于规模跟规模的增长,与国外保险行业相比,我们的产品责任、细分不足,缺乏创新,没有给客户提供差异化的选择空间。”

所以,在制定产品策略时,我们需要从过去只注重规模转变为以满足客户差异化需求为导向,从客户需求出发,打造保险产品差异化。「体验家XMPlus」可以帮助企业有效地倾听客户声音,挖掘客户的真实需求。通过在各个触点、渠道实时地收集、分析客户反馈,了解每个客户在不同阶段的保险需求、个人偏好和优先考虑事项,比如,客户在选择保险产品时最看重的考量因素有哪些?喜欢固收还是分红,倾向于短期规划还是长期规划?只有洞察到客户内心的真实需求和期望,保险公司才能打造出契合客户个性化需求的独特产品和服务,建立区别于竞争对手的差异化竞争优势。

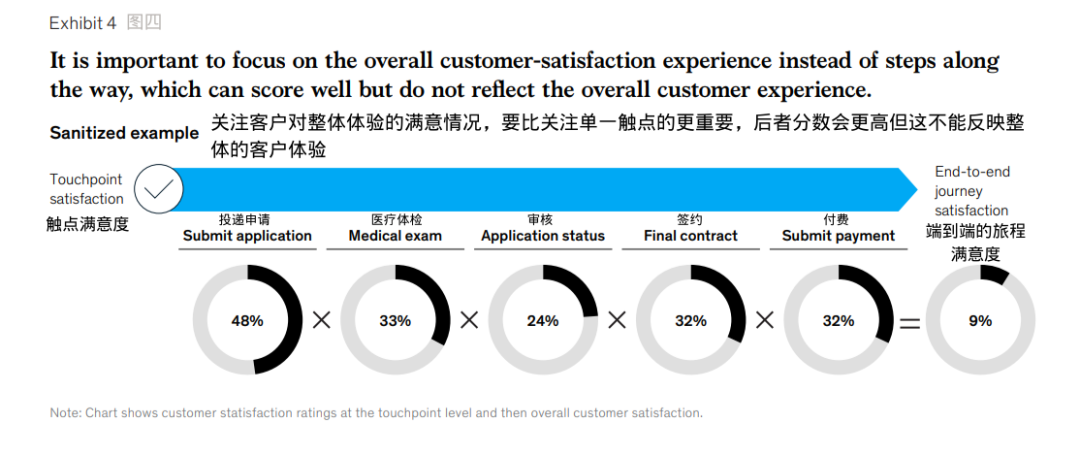

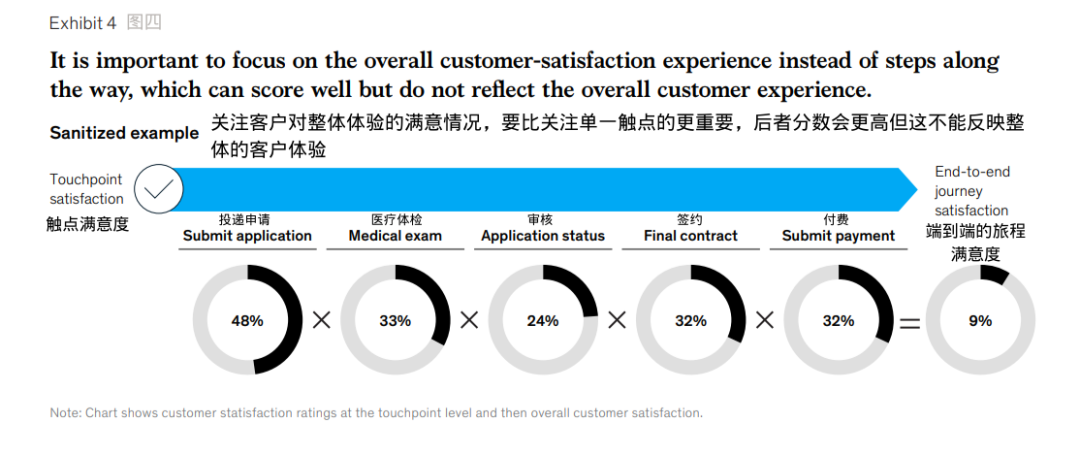

麦肯锡的调查表明,比起关注单个触点,关注客户旅程对于提升整体的客户体验来说,是更为可取的策略和方法。在调查中,麦肯锡分别测量了客户对投保(48%)、体检(33%)、等待审核(24%)、签约(32%)、付费(32%)这5个关键触点的满意度情况,以及客户对整个保险购买流程的满意度情况(9%),结果显示,客户对整个流程的满意度要远低于各个触点的满意度平均值。

因此,以任何一个单一的触点来衡量客户体验都是不够的,重要的是整个旅程中的客户体验。不过,仅关注客户旅程也是不够的,最好是将其制作成可视化的图表,即客户旅程图,让员工作为工具来使用,才能让客户旅程发挥出作用。「体验家XMPlus」支持客户旅程图的绘制,帮助企业快速、高效地实现客户旅程可视化。通过展示不同场景、不同触点下的各个体验指标(如NPS)的得分情况,实时监控客户旅程中各个场景、触点下的客户体验数据的变化情况,帮助保险公司从整体、全流程的角度提升客户体验,消除体验断层,为客户提供端到端的完整客户体验。

随着国内保险行业的快速发展和国外保险公司的进入,使得保险市场竞争加剧,许多保险公司忙于开拓市场、发展新客户,却忽略了对老客户的管理和维护,因此面临着由于保单失效、退保、或合同到期后转投竞争对手的客户流失危机。据一家老字号保险公司的总经理透露,在保险合同履行完毕的老客户中,只有7%-8%的比例会选择回流,绝大部分都是头也不回地选择离开。

有没有什么解决方法呢?保险公司可以在一些关键触点上设置流失预警,追踪客户不满的原因,并且及时地为客户解决问题。举个例子,针对成为“孤儿单”的客户,如果保险公司能够及时地了解到客户对新的保险代理人不满意,那么就可以安排代理人主动与客户沟通、安抚,或者采取替换代理人的方式来消除客户心中的不满。如此一来,不仅能够降低客户退保的风险,还能避免客户在社交平台上吐槽,防止负面口碑的传播。「体验家XMPlus」提供智能预警功能,一旦收集到客户的负面评价,会自动通知到相关的人员,如保险代理人或客服,提醒他们及时地跟进客户,帮助客户解决问题,从而有效降低客户流失率,增强客户粘性和复购率,提升客户满意度和品牌口碑。

最后,体验经济时代已经到来,出色的客户体验,不再是锦上添花,而是各行各业生存的必要条件。保险行业更是如此,只有将客户需求当作一切决策的行动准则,洞悉客户或大或小、尚未满足的各种需求,交付出色的客户体验,才能抓住客户赢得未来。还在等什么?

参考文献:

1. China insurance customer experience: How insurers can improve where it matters | McKinsey

2. 2020年保险行业用户体验全面洞察

3. 巨头搏杀互联网保险,下一个十年拼什么?