首发|企服点评专家李静:产业互联网进深水区,数字化变革关键词直指三流合一

企业数字化的过程就是三流合一的过程

捷径消亡,破旧立新,是今年千行百业的共同底色。

你我不再是置身事外的观众,而是被推入其中的主角,每一家企业都在考虑数字化转型,抵抗疫情按住的线下暂停按钮。

产业互联网走入深水区。IT桔子数据显示,2021年,企服赛道融资总额为6300+亿人民币,创历史新高,比2020年增长了一倍。与此同时,2021年的融资事件不足2000件,企服赛道头部公司拿到了更多的钱。

机构的偏好也从流通领域的产业互联,进一步下潜到了业务流、数据流、资金流。利用互联网技术破除信息壁垒,去除中间商,缩短中间流通环节的企业不再吃香。当“信息和连接”的数字化成为基础设施时,在“三流”方面发力,构建企业产业数字化的生产力要素成为机构“狙击”的目标。

实际上,产业数字化的进程,就是业务流、资金流、数据流三流合一的进程。只有拿捏住它们,才能真正算得上拿到了产业互联这艘巨轮的船票。

一些嗅觉灵敏的机构早已开始调研,不少一线投资人也和我沟通过,探讨三流合一对产业数字化的意义;探讨如果只有一次下手机会,捕捉哪一个环节链上的企业ROI会更高;探讨这其中最关键的要素是什么。

最近刚好有些时间,我把这些内容都写了下来,大家可以看看。

先说结论,三流合一是企业数字化的底层生产力要素,决定着生产关系,是一家企业降本增效、基业长青的“牛鼻子”。

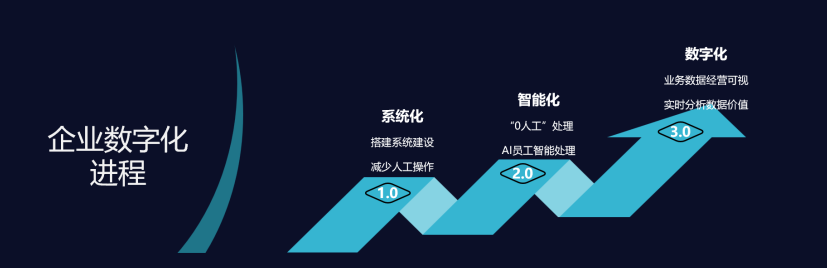

众所周知,企业数字化发展有三个阶段,分别是系统化、智能化与数字化。

通常,大家认为数字化就是上个系统,或者弄个大屏。如果看这篇文章的你也这么以为,只能说明你的公司还停留在1.0阶段。

1.0阶段的特色是搭建系统,减少人工操作。此时,系统与系统之间的对接不完善,接口并没有完全打通,再怎么减少人工操作,仍需要依赖人工,系统与系统之间容易形成数据孤岛。

我曾接触过一家企业,他们的OA系统主要依赖钉钉,报销系统也是独立存在的,工资发放则又使用HR SaaS系统。在操作不同任务时,员工需要在不同系统提交审批,内部审批通过后,资金也无法实时到账。员工发起的应收应付类的审批,最终沦为一条条可以执行的指令,只开花不结果。

这并不是孤例,大多数企业都有着这样的问题。

更为致命的是,上述提到的系统数据之间不互通,你在钉钉里面看不到HR系统的数据,在HR系统也无法查看钉钉的审批数据。

这还只是单纯的业务系统。企业还会涉及到3个银行账户,基本户,收入户,支出户,这些账户分布在各个银行中,每个银行账户之间数据不通。想要进行某项支付操作,需要登陆对应的银行系统才行。

数据孤岛的形成给大家的工作徒增很多麻烦,所以财务人员经常被吐槽,脸难看,事难办,你想想,每天要在各种系统之间来回切换,反复横跳,大家能开心起来才怪。

2.0智能化阶段的特色是“0人工”处理,让AI替代员工形成智能体系。

当数字化进入深水区,我们发现了另外一个现象——临时性、碎片化的数字需求越来越多,花费大额金钱成本以及时间成本,根本无法及时响应各类黑天鹅事件,这已经成为影响企业生存、发展的阿喀琉斯之踵。

如果系统之间的数据还需要人工交互,重复性工作就会变多,反而增加了很多工作量。这也是为什么有的企业员工吐槽,上了系统怎么比不上系统还麻烦。

一般来说我们会选用系统之间建立接口的方式链接数据孤岛。现如今也有用RPA等机器人代替人工的重复性行为,以及系统接口不完善造成的额外重复性工作。这个我们称为2.0智能化阶段。

在3.0数字化阶段,公司业务数据经营可视,能够实时分析数据价值,辅导工作。

区别于信息化的垂直与封闭,数字化表现为横向与开放,数据比信息更原始,操作空间更为广阔。

因此,数据在没有人工干预,不可篡改的情况下,价值就会升级,我们可以用作经营管理,经营预测,经营规划等辅助决策的依据,让其成为一个辅助决策大脑。此时,数据大屏真正实现实时展示。

早些年,部分创业项目尚且能够依靠融资活下去,但如今严寒时刻,依靠自身的盈利能力和现金流才是唯一解药。

身处数智化3.0阶段的今天,财资管理有数据不落地、实时可视、量化经营指标、智能AI经营预测、数据驱动业务发展、数据驱动挖掘企业潜在价值等特点。

由此可以看见,只有将业务流、资金流、数据流,三流合一,才能真正驱动数字化。

通俗而言,只有完成三流合一的数字化,企业才能够实时判断哪条业务线最赚钱,企业应该把钱花在哪条业务线才能实现更好发展,以及把钱花在哪个时间节点可以产生最大的经营价值。

找准问题,成功一半。那么,三流合一指什么?

根据税务机关发布的有关政策,从开具发票增值税方的角度规定对外开具发票原则“三流合一”,所谓“三流一致”,指资金流(银行的收付款凭证)、票流(发票的开票人和收票人)和物流(或劳务流)相互统一,即收款方、开票方和货物销售方或劳务提供方必须是同一个法律主体,而且付款方、货物采购方或劳务接收方必须是同一个法律主体,如果三流不一致,将不能对税款进行抵扣。

三流合一又可以看成业务流、资金流、数据流三者集结于一体。

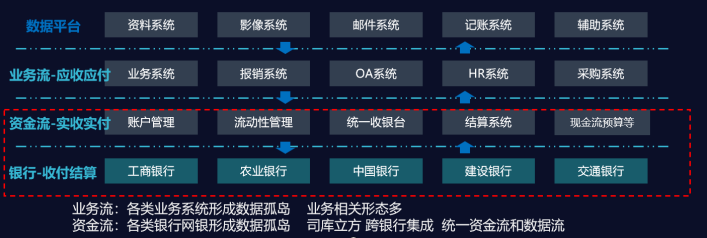

业务流

在企业经营过程中,业务流指企业中所有发起应收应付的系统类型。企业中各种与钱有关的审批和核销类动作,各种审批以后没有直接到账的,都属于应收应付的发起类。

资金流

企业收款付款离不开银行账户,如今企业支付主要是通过银行实现。这类厂商可以帮助企业打通各家银行,实现互联互通。不仅是企业支付,账户的流水信息等很多服务都可以互联互通;他们承接应收应付的指令,进行数据处理整合后,直连发送到银行或者第三方支付实现实收实付的动作落地,同时反馈处理结果信息给业务流系统。

数据流

数据流是和钱无关的系统,比如记录数据、账务系统、数据分析系统,邮件管理系统等。

在产业互联中,上下游企业和企业之间,唯一的联系就是资金,这涉及合同,发票,企业资金支付(B2B支付);所以电子合同、电子发票、资金交易是产业互联里面连接企业三个关键,也是产业数字化的底层基础设施。

2015年,电子合同迎来一波快速发展的红利,这一年甚至被认为是电子合同发展的关键之年。随着企业数字化进程的不断加速,越来越多的中大型企业将电子合同纳入自己的OA系统。据不完全统计,2014年至2019年,中国电子合同的市场复合增长率达到了200%。

随后,国家推动电子发票。2020年财政部6号文件要求电子票据必须电子存储,这直接改变了企业的报销流程。此外,政策更是要求到2025年全国所有的票据在全生态、全票种、全环节都要电子化。

我们能够注意到,这三流中还差资金流。

企业99%的业务都和钱有关,像收款、付款、投资融资等全都离不开资金,业务流和资金流相辅相成;企业的一切运转活动最终都表现为现金的流入和流出,而这一切最终都会反应在企业的银行账户流水之上。

因此,连接银行,打通“银企”一体化,实现银企直付,才能实现真正的三流合一,解决数字化底层问题。

但当时,国内的创业风潮还仅仅停留在报销费控上,由于企业99%的业务都和资金相关,业财融合是大家探讨的主旋律。而打通企业内部的系统和多家银行之间的联系,做司库,还只是大家争先宣传的口号,并不曾付诸行动。

我当时在很多论坛上讲过三流合一,在全球产业数字化论坛上也介绍过以上模式。当然,无独有偶,国家也在一直在做研究和引领。

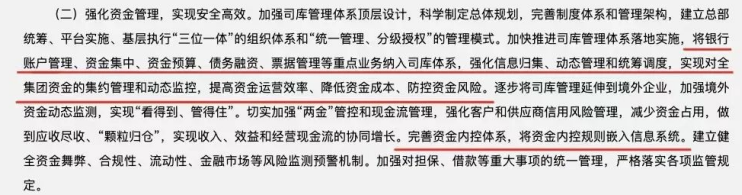

图注:国资委23号文《关于中央企业加快建设世界一流财务管理体系的指导意见》部分内容,强调数字化司库体系建设的重要性:强化资金管理,实现安全高效。

图注:中国日报网关于国资委发文的新闻

对企业来说,充分认识上述文件对企业提出的要求与所释放的信号,对于帮助企业应对监管要求,应对企业内部管理压力,更好地服务于企业发展战略都具有重要的现实意义。

然而,一家司库赛道上的企业要想建成银企直联,打造核心壁垒,其难度并不低。它不仅涉及到同时对接多家银行的工作量、工作周期,还要求司库企业必须通过第三方客户与银行进行对接。 因为,银企直连是银行只对终端企业提供的服务。

“银企直联”,就是通过internet或专线联接的方式,实现企业财务系统和银行综合业务系统的直联对接。通过银企直联对接,企业可实现账户余额、明细实时查询、实时转账以及电子回单获取。

银企直联最核心的解决方案是打通了企业的资金系统、共享系统、ERP系统,真正实现了资金的集中管理、风险控制、并为企业的管理决策等提供完善的支持。

对接银企直联后,企业想要完成查账、转账、资金归集、报销、信息下载等功能就可以直接在自己的信息系统上自助进行操作,而不用再去登录专门的网上银行账户。

司库管理的创业只有建立在跟银行实施对接上,才能发挥最大的作用,否则仍是在用新瓶装旧酒。

然而,银企直联的攻克难度并不低。

第一,一家企业需要同时对接多家银行,而每家银行的接口都不同。

受业务需求影响,还会新开多个其他银行的账户,很多老板、CFO手里总是时常拿着一大把盾。 要想完全替代U盾,你需要同时对接如此多数量的银行,每一个银行的接口都不同。即使你打通了建行,也不一定能够为跟工行建立友善合作。

第二,传统银企直联建设周期长,价格昂贵。

在传统交互模式下,单个前置机只能连接1家银行,投入成本高达27万元/年。为了完整安装前置机,需要专业的IT人员,开发周期长达1.5-2个月。

假设按照60天完成1家银行的开发周期来计算,要想连接1000家银行,2个人不间断需要84年才能干完。

第三,银企对接运维难度大。

司库厂商直接去与银行对接是不可以的,因为银行不对中间商提供服务,只对企业开放接口和服务。这对司库厂商提出了更高的要求,找到恰好需要对接银行的客户,并通过服务客户再与银行对接,从而积累对接技术和经验,而且银行因为安全还要经常的调整接口,进行升级,如果接口调整大,厂商还要再重复工作,后期的安全性,链接,升级等等壁垒还挺高。

在机会与挑战并存的世界里,也有一些取得不错成绩的玩家。

最值得一提的是司库立方。司库立方深入业务场景和上下游,将业务流的应付和资金流的实付连接一起。并用1个API连接全球1000+银行、50+支付机构,几乎覆盖了市面上90%以上的主流银行,让客户丢掉U盾。

现在,司库管理爆火已经成为不争的事实,在攀登上顶峰之前,找到自己的“必杀技”,建立属于自己的壁垒,或许才是司库企业与这个世界一较高低的底气。