首页文章吴昊:SaaS定价即定位-如何在竞争中占优? 吴昊:SaaS定价即定位-如何在竞争中占优?

吴昊

+ 关注

定价系列共有4篇,合计1.6万字,今天终于迎来尾章。文末有4篇的结论汇总。

虽然在《定价致胜》一书中,“价格位”这个概念只被一带而过,却给我留下深刻印象。

以某领域的产品为例,我们会发现各家不同厂商,其实是有“价格位”的分布的(人·年费用):

* 低端产品的价格很难突破中端产品的价格上限,中端产品亦很难突破高端价格上限;

* 高端产品的价格上限非常高,即便是这个“2380”都还远远不够,还有很多高端客户需要更深的服务和更高级的产品能力,因此有更大的毛利及利润空间

《定价致胜》一书还揭示了一些非常重要的价格定位的逻辑:

* 定价权是判断一家公司优劣的黄金标尺——沃伦·巴菲特

* 购买哪个价格位的产品,反映了客户的身份,高端价格是品质指标。ToB软件亦是如此,大企业会由于价格太低担忧产品的质量(所以提醒大家要注意价格版本里的“旗舰版”该如何定价)

* 一家企业在确定了价格定位后,再想转型的机会是有限的。价格定位的选择,影响企业的商业模式、品牌定位、产品是高端、中端、还是低端?也决定了我们的产品将服务哪些客户、如何做市场营销及销售?

* 如何占领高端定位?首先,要有较高的产品价值,在早期可能是把短期的技术优势转化为长期的品牌优势。随后,持续的创新是可持续的高端定价的基石。高端品牌会在营销上不断投入资金,因为只有被认知到的价值才有意义。高端品牌要尽量避免打折促销,否则会“掉价”。

* 在市场上,高端与低端的品牌比例是怎样的?采取高端定价策略取得成功的企业数量更多,而且高端定价策略的企业成功的可能性也更大。这是由于 —— 在大部分市场中都只有1~2家“低价格-高销量”公司的空间;而大多数市场都可以支持数量众多的高端定价公司。

前者的优势来自兼备产品价值和成本控制;后者只要把产品价值做到位,市场就会买账。

这个重要结论来自该书作者赫尔曼·西蒙对“雷诺&阿哈姆德”研究数据的总结。该研究分析了2.5万家美国上市公司在1996~2010年的数据。

我想想中国的SaaS企业,算上产研的成本大多很高,所以通过低价占领市场的策略,即便早期能很快收割一批客户,后面年份也难以为继。

低价和免费似乎是平台大厂的专利,但最近企微对ISV(SaaS厂商)收费的消息说明地主家里也要打粮食了。

国内知识付费领域的龙头是“得到App”,由于先发-品牌-聚合平台的优势,坐拥50万中国最有学习意愿的高端粉丝。但准备IPO前的2019年主营收入(6.3亿)、扣非利润(即公司主营业务带来的利润)双双下降。当年我看到这个消息还是非常吃惊的,这和我们眼中“龙头”印象相差甚远。

原因当然很多,我个人认为其中一个关键就是——以为市场很大、实际定价太低。

举例来说,我特别喜欢的万维钢老师的精英日课,318节课一季,才卖299元。虽然看到总学习人数11万,这个单课能带来3400万的收入。但每集10分钟左右,两、三千多字,只卖9毛4!

我是得到App的忠粉,而且还是个时间自由的人,但一年无论如何在得到上也花不到500元——真没那么多时间和感兴趣的事情。

我认为“得到App”的价格与定位就很不匹配。做广大低端是喜马拉雅的事儿,得到App做了高端产品却定了个低端的价格。

* 认为市场很大,竞争又很激烈,我先用低价多占领一些再说...

* 殊不知 —— 定价即定位:定价已经反映了定位、定价也决定了公司及产品的定位

* 更没想到的是——价格低下去,将来想涨上来就更难了

第1期就是299元/人,第2期、第3期、第4期价格也没涨上来,都是299元。第1期订阅为19万人,第4期虽然减少到11万,但这11万都和我一样是铁粉啊——我每节课边听边划重点,大约1/4的内容我是要转发给相关的朋友一起听的。实际上我的心里完全能接受每节课2~5元的价格。

如果得到App在刚进入业务成熟期就将“长期利润”作为公司更高目标,而非虚幻的DAU,公司经营会比今天好很多倍,IPO也早就成功了。(在中国,IPO是品牌影响力暴增的机会。)

由于经常与SaaS创始团队交流,我看到很多SaaS公司的价格及折扣管理比较随意。这可能源于咱们的企业管理者对价格与利润的关系没有深刻认知。今天我就帮大家算一下利润及公司估值与价格/折扣率之间的关系。

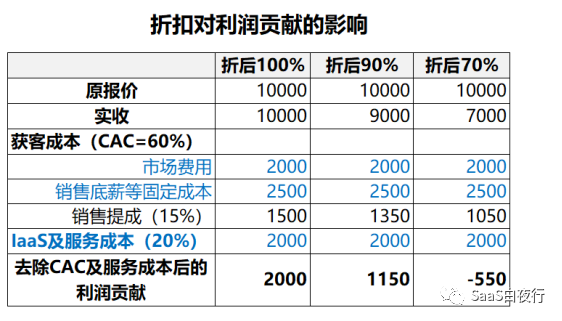

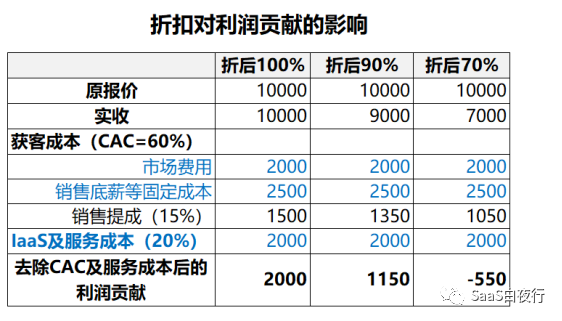

首先,我们算算折扣对利润贡献(=营收-服务成本-获客成本)的影响:

可以看到,若折扣加深10%,利润贡献从2000降低到1150,降幅为43%.

为何会有这么大变化?这是因为获得这个客户的市场费用、销售固定底薪,以及服务这个客户的成本,其实都是固定的(即上表中蓝色部分)。唯一有变化的只有提成支出。

如果折扣加深30%,利润贡献干脆变成负数。那么新获得一个订单不但不能负担公司其它部门(产研、行政等)的费用,还要在获客及服务环节倒贴钱。

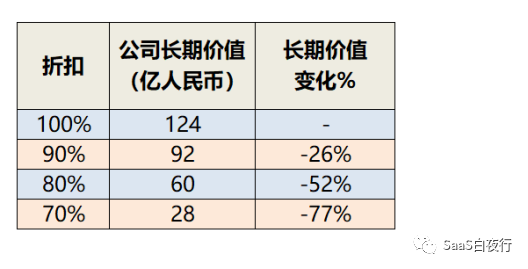

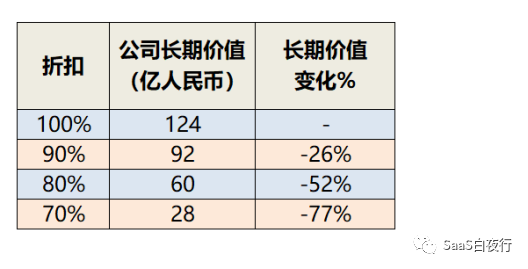

在我的另一篇文章《SaaS创业路线图(151)星辰大海的前夜——用财务模型算出SaaS公司的长期价值》中,建立了一个基于40年利润折现的SaaS公司估值模型。

其中也把“折扣”作为一个因子。我们一起来看看其对公司长期估值有何影响:

打个比方,如果公司官网标准人·年价格为1200元,2021年折扣后实际成交平均价格为1000元。

如果2022年折扣管理不善,平均成交价再降低10%,公司长期价值要将从124亿跌到92亿,减少26%,即成交价降低幅度的2.6倍!

通过这两个计算说明,定价及折扣管理直接影响公司的利润和长期估值,而且是成倍影响。

可是,各个公司的CEO和高管团队花了多少时间在定价上?会不会连1%都没有?

所谓管理,就是将更多资源(包括人、财和管理者自己的时间)放在更重要的事上。我看大部分企业的定价不够有效,根本原因是花的时间不够。

企业的经营是为了什么?是为了在给客户创造价值的同时,获得适合的利润。

即便SaaS公司前5年、甚至前7年都不盈利,但未来总归是要盈利的。否则,投资人为何要投钱?员工创造的价值如何体现?

所以,在讨论定价策略前,我们需要明确优化企业经营和定价策略的目的是:增加公司长期价值、在当前或未来实现更多利润。

有创业者问了:能不能在早期先以低价定位进入市场、成熟期再调高价格进入高端市场呢?

貌似这是我们中国人聪明、灵活的做法。其实是很难实现的。

如上图,在我定义的SaaS创业5个阶段中,创意、验证阶段是打磨产品、也是摸索定价的过程。请各位了解——产品定位与定价是相互作用的关系。

价格定位高低一旦确定,就已经决定了如何选择客户、打磨产品和打造公司的组织。

如果到了营销阶段还需要改变产品及价格定位,需要从创意阶段从头开始。如果已经在扩张阶段,这样改造产品和组织几乎都是不可能的;那还不如找个新团队重启。

已经定位低端产品的团队,如果要想重新定位到高端,需要重新设计战略、组织和产品、市场、服务策略。

这里说的定价是定“目录价”或称“原价”。在定位实际落地的过程中,需要根据PMF(产品市场匹配)的进展调整折扣率。下面,咱们再聊聊折扣管理。

在SaaS公司中,价格定对之后,还有一个实际落地的问题,那就是折扣管理。

A公司:销售提成10%,只与回款金额(即业绩)挂钩;

B公司:基础销售提成仍是10%;同时增加了一个条款:基线折扣率为80%,每高5个点,提成增加1%;折扣率每减少5个点,提成减少1%.

可以想象,在其它条件相同的情况下,B公司的折扣管理效率会比A公司要高,效果也会更好。

我在文章和视频课中反复说:一个好的机制胜过一万遍日常管理。

这个例子也是这个道理——天天批评销售代表折扣放得太低,不如制定一个政策让大家更主动地管理好折扣。

当然,高管们也需要根据团队成员的成熟度和理解力程度,定下复杂度合适的折扣管理策略。一个“好机制”如果令大家根本看不懂,也不会有效。

SaaS产品的门槛不高,所以很多领域里的竞争都很激烈。

据我观察,积累到足够长时间,一般要5年以上,产品的差异才能逐渐拉开。

1、每家企业都可以迅速执行对价格和折扣率的调整,一旦竞争格局中的一方降低价格,另一方大概率会跟上。因此,谁也不能通过降低价格来建立一个持续的竞争优势。在中国SaaS市场上,通常一方降价后,所有对手都会跟进,以保持价格位的相对不变,最终市场份额变化不大。

2、发送避免恶性竞争的信号。在欧美成熟商业的市场上,发送信号本身并不违法,只要这个信号同时发给市场中所有的客户、竞品和投资者。这个信号可以是下一年提价的声明;也可以是宣告如果对手降价,己方也会报复性降价的可能性。

3、在产品差异化定位上发力,不断巩固和提升企业独有优势(包括产品、营销、服务和整个组织能力)。用创新带来的产品及服务差异化,替代同质化恶性竞争。

这里分享一个我在商学院学到的案例:“美的、格兰仕联手消灭低价微波炉”。

2012年4月,中国微波炉产业两大寡头之一的美的宣布:在百货超市停止销售399元以下的微波炉,在家电连锁系统停止销售599元以下的产品。

而另一个寡头、曾经的“微波炉价格杀手”格兰仕,竟然没有“趁火打劫”。相反的,格兰仕也表示不再向家电卖场投放三五百元的低端微波炉产品。两家老对手一起走向高端市场。

首先这样公开的宣称涨价+竞争对手跟进,而非私下约定,是不违背我国《反垄断法》的。

其次,这次涨价(/停售低端产品)的大背景是多年原材料涨价后,美的与格兰仕虽然占据全球微波炉市场70%、中国90%的市场份额却都在亏本销售;

另一个背景是——两家占有如此大的市场份额却没有定价权,高端市场还是牢牢掌握在外资品牌手中。

大家看看,这状况是否与中国SaaS企业今天的情况非常类似? ——

* 赔本赚吆喝:有的SaaS产品销售价格及LTV,连CAC(市场及销售部门的获客成本)都覆盖不了、遑论行政及研发成本。

* 外资产品吃肉,本土产品抢汤:低价格带来低收入、低估值,产研本身起点就低,产品本身竞争力就不足;

* 急于进入第二曲线:由于价格太低,市场显得太小,又去做更多产品,研发投入更不聚焦、产品力更加跟不上......这是个恶性循环。

* 创新不足:同质化竞争严重,最后陷入价格竞争;即便研发资金充足,也没有足够重视创新。

(详见我另一篇《SaaS创业路线图(135)中国SaaS的唯一出路》)

我们看看案例的后续情况。格兰仕在这次事件后,仍然坚持产品研发上的高投入比(高达销售额的5~8%),实现产品创新;还在2019年被著名学者、《创新者的窘境》作者克莱顿·克里斯坦森写入哈佛商学院的经典案例。

据2020年主流电商数据,2020年美的与格兰仕在国内微波炉市场的份额仍保持在87%以上......

所以,激烈竞争中的定价,未必是低价。降价也不是扩大市场份额的有效策略。

在激烈的竞争中,反而应该坚持自己的产品价格定位;通过创新、通过提供差异化的产品及服务来赢得市场。

定价这件事,我竟然写了4篇。我各留两句话,看看每篇说了什么(链接可点击):

定价1:原理及SaaS实践

SaaS产品的供给曲线对价格敏感度低,管理者在定价上花的时间、精力不足。

卡尼曼的“心理账户”实验说明,SaaS客户使用IT预算与营销、科研预算(或其它业务经费)的心理状态差异很大。

定价2:五花八门的策略

定价方式:一家公司应该紧密关注竞争对手的定价,但不应把自己的定价权“外包”给对手。

捆绑价格对应了SaaS产品的价格版本:每个价格版本都应有一个清晰的应用场景,更有利于产品经理理解客户、帮助客户实现产品价值。

定价3:计费对象及价格版本

计费对象的8个选择及其优劣势;多价格版本的定价原则。

明价与暗价的选择。(圈里很多朋友觉得当然选“明价”,但看看各家官网就知道各家选择并非如此)

定价已经反映了定位、定价也决定了公司及产品的定位;只有以长期利润为目的的定价策略,才是理性的;我们需要在折扣管理环节,注意内控流程和激励方向。

谁也不能通过降低价格来建立一个持续的竞争优势;只有用创新带来的产品及服务差异化,才能替代同质化恶性竞争。

最后,再送给大家一句:定价(Pricing)永远不会完成——企业需要经常回顾自己的定价策略和执行效果,不断优化策略框架和细节。在我看,在SaaS公司的每次半年会前,都应该有人专门分析和思考一遍。

近两年的融资环境虽然艰难,却正好更适合我们SaaS创业公司生长出短期或中期盈利的能力,而定价策略在其中至关重要。

【后记】定价这个大话题终于写完。我看了一下,已经覆盖了大家在征求定价意见贴里的大部分问题。还有进一步问题,欢迎大家在文末留言。

【推荐阅读】本文部分案例和理念来自《定价致胜》(赫尔曼·西蒙 著),推荐能看完我这4篇文章的同学阅读这本书。另外也推荐大家一些海外定价话题的课程资源(感谢高宁和张涛的推荐)

https://www.bvp.com/pricing-course

https://www.cobloom.com/blog/saas-pricing-models

本文经授权转载自微信公众号: SaaS白夜行

关注

36氪企服点评

公众号

打开微信扫一扫

为您推送企服点评最新内容