警惕海外业务占比高的龙头

格隆汇

+ 关注

数据支持 | 勾股大数据(www.gogudata.com)

美联储创40年以来最快的紧缩货币周期下,日元兑美元一泻千里,跌破136,较去年高点贬值幅度超过24%,续创24年新低。

即便如此,日本央行对汇率大贬值无动于衷,倔强地持续进行印钱购买国债,与国际大空头火拼,小心翼翼维持着10年期国债收益率0.25%的容忍底线。上周,日央行购买了10.9万亿日元(折合808亿美元)国债,创出历史最高水平。

香港方面,港币已经跌到了7.85的底线。由于美元过于强势,港币承受了较大的贬值压力。为了维系联系汇率制度,周二纽约时段,香港金管局再度承接了112.5亿港元沽盘。从5月12日凌晨起,金管局已经13度承接沽盘,金额高达957亿港元,当前香港银行体系结余2417.8亿港元。

欧洲方面,意大利10年期国债收益率一度飙升至4%以上,与德国利差扩大至220个基点以上,接近引发决策者采取行动的“危险区域”(250个基点)。基于此,欧洲央行于6月15日紧急召开特别会议,讨论应对新债务危机措施。但有硬核分析师Richard Cookson认为:欧央行难解债务危机,欧元“生死时刻”今年将开启。

2年多前,黑天鹅是疫情,今年是俄乌战争,下一个的黑天鹅又会是什么?

世界银行发布最新一期《全球经济展望》,预计2022年全球增长2.9%,远低于今年1月预期的4.1%,下调幅度高达29.3%。IMF将其下调至3.6%,较1月份下调0.8个百分点。

美联储作为全球最重要的央行,将美国2022经济增速从去年12月预期的4%,下调至3月的2.8%,6月更是下调至1.7%。短短6个月,下调幅度高达57.5%。欧央行方面,在6月9日发布最新经济展望,预计欧元区2022年增长率为2.8%,相比去年底的4.2%下调了1.4个百分点。

不管是IMF,还是世界银行,亦或是欧美中央央行,对于2022年经济,一而再,再而三下调经济增速,说明一个严峻问题:全球经济很不乐观。

海外经济增长面临最大的宏观风险就是通胀。今年5月,全球通胀中位数高达7.9%,是通胀目标2%的3倍,而去年6月仅3.05%。在全球116个国家中,美国8.6%的通胀位列第28名。

德国是欧盟经济的火车头。5月CPI高达7.9%,已经连续三个月刷新自德国统一以来的纪录。生产端PPI进一步飙升至33.6%,创下1949年开始收集数据以来最快的增幅。PPI与CPI 的传导还有几个月的延迟,可见德国CPI还远没有见顶。

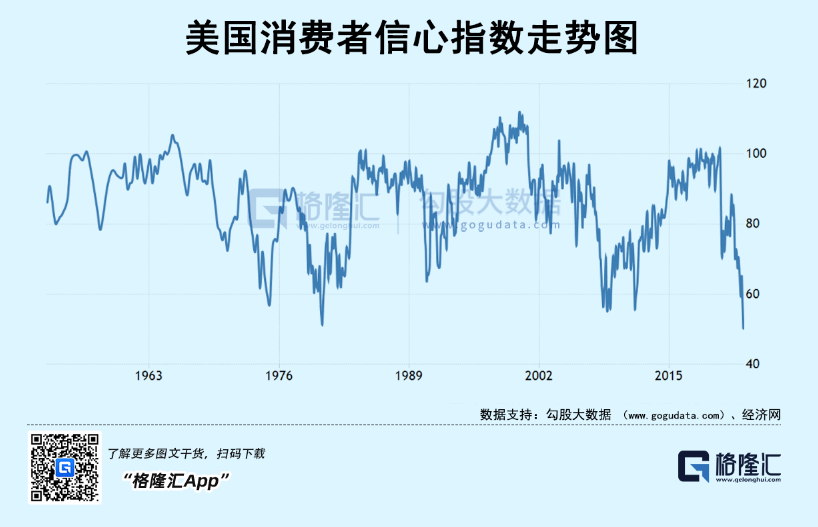

欧美如此失控的通胀,对经济的直接冲击和影响是巨大的。欧元区4月消费者信心指数跌落至-22,超过欧债危机爆发的时候,更是逼近2020年刚爆发新冠以及2008年次贷危机的时候。美国更甚,5月消费者信心指数跌落至50.2,还要超过次贷危机、1970年代大通胀的时候,创下有记录以来的最低水平。

“肆虐了两年多的疫情虽然给人们造成了恐慌,但通胀却让人们前所未有地悲观。”马库斯·雅各布这样评价道。

高通胀已经让不少国家面临社会动荡风险。在伊朗,因食品价格飙升导致的抗议活动已造成5人死亡。有报道称食用油、鸡肉、鸡蛋和牛奶及各种主食的价格上涨高达300%;在英国,上周六成千上万的人聚集在伦敦市中心抗议示威游行,另外4万铁路工人大罢工,要求涨薪(通胀VS工资螺旋效应已经出现);在比利时,6月20日,在首都布鲁塞尔,七万余人走上街头举行游行示威,抗议高通胀导致的物价上涨。

为了避免通胀进一步滑入深渊以及可能的社会层面的动荡,欧美央行被迫大幅降息。6月的议息会议上,美联储因5月通胀“例外”加息75个基点,并给出较为鹰派的指引:不排除7月加息75个基点、要坚决将通胀恢复到2%的正常水平、下调未来3年GDP增速,上调失业率。

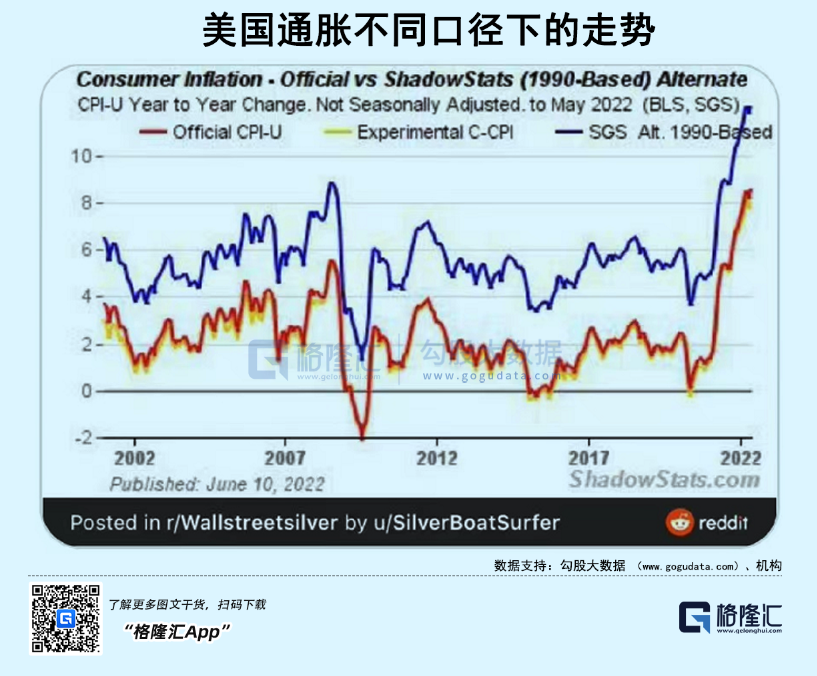

美联储加息如此激进,为过去40年最快最急的货币大转弯。想想看,2018年的加息,一年加息4次,一共才加100个基点,每个季度才25个基点。也就是说,美联储现在一个月就干了2018年三个季度的事,且下个月加息75个基点的概率也是非常之大的。这也说明一个问题,当前美国通胀恶劣程度可能比我们看到的要更为严峻。如果按照1990年计算公式来测算通胀率,现在美国CPI应该是16%。

随着美联储加息与缩表,美国30年期固定利率抵押贷款平均利率本周上升10个基点,达到6.28%,此前于13日已跳升33个基点,一周前该利率为5.55%。这创下了2008年金融危机以来最高利率水平。

当前,美国楼市中位数价格略低于40万美元,按照平均抵押35万美元来计算,月供从年初的1962美元上升至目前的2514美元,半年猛增超过550美元,涨幅超过28%。目前,美国住房购买情绪跌到1980年以来的最低水平,超过2008年最低落的时候,且今年接下来美联储至少还将加息175个基点,意味着按揭抵押利率还将继续上升,甚至可能突破8%。

高房价(高月供)、高通胀,会较为迅速地瓦解和打击消费力,让经济衰退和房价下跌更快到来。截止4月底,美国储蓄率已经回落至4.4%,创下2008年9月以来的最低水平。

此外,美国财政赤字大幅压降。从去年10月至今年4月,财政赤字仅3600亿美元,同比大幅压降赤字1.57万亿美元。拜登在5月初曾表示,本财年结束前(截止9月30日)还将削减1.5万亿财政赤字。在拜登看来,这也是缓解通胀的一种方式。

另外,新冠疫情还在继续肆虐。据CDC,6月16日,美国新增新冠感染病例为14.3万例,新增死亡526人。其中,奥密克戎新变异毒株BA.4、BA.5合并在美国占比21.6%,而5月7日仅1%。新冠对于经济的冲击以及供应链的影响持续存在。据欧洲疾控中心报告,BA.4、BA.5比之前的毒株传播得更快,可能导致更多的住院和死亡,它们将在未来几周内在整个欧洲占据主导地位,可能导致未来几周新冠病例的增加。

40年高通胀+40年货币大转弯+财政赤字削减3万亿+新冠疫情持续+俄乌战争持续胶着,几个核心因素大概率决定了美国经济将以较快的速度滑入衰退,甚至爆发危机。当然,欧元区经济可能比美国更甚,因为俄乌前线直面欧洲。

基于以上综合判断,作为A股投资者,一定要谨慎海外营收占比比较高的上市公司,不管是景气度高、还是普通的行业。谨防海外需求快速滑落,业绩大幅变脸,给自己的投资组合带来巨大风险。

2020年,美国人均消费支出最大的是居住,包括房贷、水电、家具、维修等,为8542美元,占比高达35.91%,其次是交通、食品烟酒,分别占比16.02%、13.22%。另外,教育娱乐消费支出为1712美元,占比7%。

在经济滞涨大背景下,人们会趋向于压缩非必要的消费项,包括终端电子产品、家用电器、汽车等等。(PS:在英国,媒体报道有大约27%的英国人开始少吃饭来应对生活成本骤升的危机)

2022年一季度,全球智能手机出货量为2.98亿部,较去年一季度下滑3000万部,下滑幅度高达9%。据潮电智库预测,今年全年全球智能手机出货量不超过10亿部,甚至可能只有9亿部,较去年最多下滑20%。PC市场,全球一季度出货量为7790万台,较2021年同期下滑6.8%,有机构预测2022年全年将下降超过10%。还有电视、汽车均已经呈现较大比例的下滑。这还是在欧美经济体表现还相对正常的情况下发生的。

立讯精密作为消费电子领域的核心龙头,海外营收占比高达93%。2021年,消费电子业务收入1346.38亿元,占总营收的87.5%,还有电脑、汽车、通信及其他组件,分别大约占比收入的5%、3%、2%、2%。最核心的大客户苹果,除了代工AirPods,还在去年拿下iPhone13 Pro40%的代工订单,占据了立讯总营收的74%。

然而,消费电子是下一波欧美经济放缓,乃至危机大潮中最容易受到冲击的领域。不但是下游的手机巨头,还包括中游的代工巨头,比如立讯,以及最上游的半导体需求。

以科沃斯、石头科技为首的国产扫地机器人,这些年在海外市场取得重大突破。2016年,iRobot 占比全球64%的市场份额,第二名科沃斯仅占10%,其次是三星、LG、Neato等品牌。到了2020年,iRobot已经锐减至40%,科沃斯已经提升至17%,石头(含小米)提升至20%。

2021年,科沃斯旗下“科沃斯+添可”品牌收入中来自海外市场的收入占比分别达30.9%和31.7%。石头科技海外营收占比高达57.63%,公司还计划未来重点发展美国、欧洲以及东南亚市场。

面对国内以及海外经济的放缓,两家巨头业绩已有疲软态势。2021年一季度,石头科技归母净利润相较于处于疫情之中的2020年同期大增150%,Q2-Q4则分别下滑0.54%、-17.01%和-17.8%。今年一季度,利润同比增速仅有8.76%。科沃斯相对好一些,今年一季度利润增速为27.2%,但相较于2020-2021年的431.22%、213.51%大幅放缓。

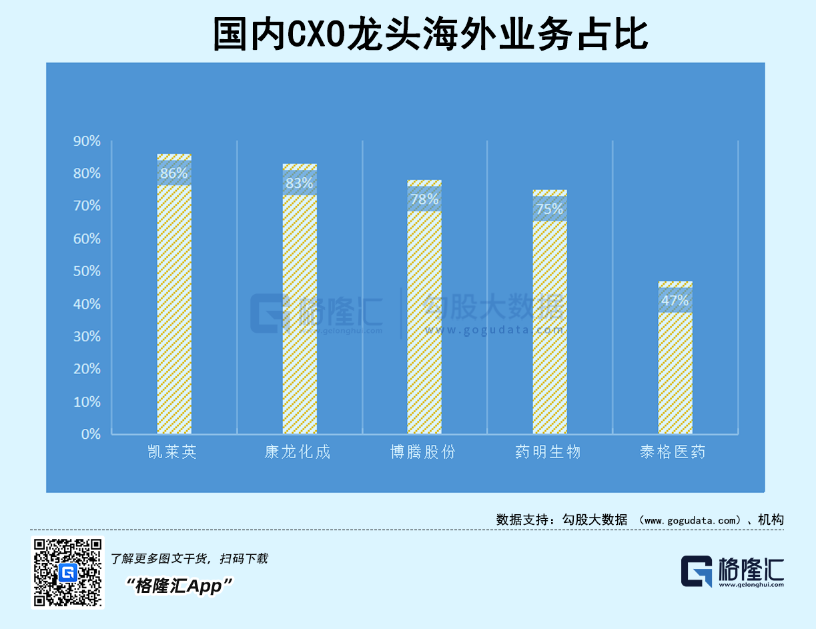

除此之外,国内的CXO巨头在海外的营收占比也很高。2021年,凯莱英、康龙化成、博腾股份、药明生物、泰格医药海外营收占比分别为86%、83%、78%、75%、75%、47%。

今年2月7日,美国BIS将无锡药明生物和上海公司赫然列入“未经核实名单”。在该制裁消息影响下,药明生物当日一度闪崩31%。这一类制裁名单,虽然不像中兴通讯、华为、中芯国际那么严重,也不会直接停止供货,停止交易,但对于稳定的供应链应该还是会造成影响与冲击。

2月11日,信达生物信迪利单抗美国上市被断然否决。去年12月,万春医药的普那布林惨遭拒绝。一次又一次,FDA对于中国药企恐怕存在不公平、不公正对待的偏见。另外,美国证监会对百济神州、再鼎医药等医药公司悍然列入美国的外国公司法“ 黑名单 ”!

除了医药领域,还有中国竞争力强劲的安防领域。据媒体报道,拜登政府拟对海康威视实施与人权相关的制裁,最终决定尚未作出。要知道,海康威视海外收入占比为27%。

不仅如此,美国制裁名单还包括中芯国际、大疆、大华科技、商汤、旷视、科大讯飞、亨通光电、景嘉微、火炬电子、航天晨光、内蒙一机、中天科技等一大批高科技公司,覆盖的领域包括芯片、人工智能、大数据、云计算、无人机、安防、航空航天等。

前面提到的CXO领域,其实也面临中美科技脱钩、中西方关系恶化下的宏观风险,尤其是接下来欧美经济陷入泥潭之后,对抗恐怕会更为激烈。

过去很多年,全球经济欣欣向荣,贸易全球化也很顺利。中国一大批企业凭借着过硬的创新产品以及更低的成本优势,攻城略地国际市场,走出了业绩增长第二春,包括家电、光伏、手机、安防等等。

但在疫情以及俄乌的冲击之下,叠加海外主要经济体需求将快速滑落,逆全球化的思潮越来越明显。这对于中国有竞争力的龙头出海其实是不利的,这是我们做投资要考虑的宏观风险。

海外风暴将要来袭,现在也是时候审视一下自己手中的筹码会不会受到冲击了。

欧洲方面,意大利10年期国债收益率一度飙升至4%以上,与德国利差扩大至220个基点以上,接近引发决策者采取行动的“危险区域”(250个基点)。基于此,欧洲央行于6月15日紧急召开特别会议,讨论应对新债务危机措施。但有硬核分析师Richard Cookson认为:欧央行难解债务危机,欧元“生死时刻”今年将开启。

2年多前,黑天鹅是疫情,今年是俄乌战争,下一个的黑天鹅又会是什么?

世界银行发布最新一期《全球经济展望》,预计2022年全球增长2.9%,远低于今年1月预期的4.1%,下调幅度高达29.3%。IMF将其下调至3.6%,较1月份下调0.8个百分点。

美联储作为全球最重要的央行,将美国2022经济增速从去年12月预期的4%,下调至3月的2.8%,6月更是下调至1.7%。短短6个月,下调幅度高达57.5%。欧央行方面,在6月9日发布最新经济展望,预计欧元区2022年增长率为2.8%,相比去年底的4.2%下调了1.4个百分点。

不管是IMF,还是世界银行,亦或是欧美中央央行,对于2022年经济,一而再,再而三下调经济增速,说明一个严峻问题:全球经济很不乐观。

海外经济增长面临最大的宏观风险就是通胀。今年5月,全球通胀中位数高达7.9%,是通胀目标2%的3倍,而去年6月仅3.05%。在全球116个国家中,美国8.6%的通胀位列第28名。

德国是欧盟经济的火车头。5月CPI高达7.9%,已经连续三个月刷新自德国统一以来的纪录。生产端PPI进一步飙升至33.6%,创下1949年开始收集数据以来最快的增幅。PPI与CPI 的传导还有几个月的延迟,可见德国CPI还远没有见顶。

欧美如此失控的通胀,对经济的直接冲击和影响是巨大的。欧元区4月消费者信心指数跌落至-22,超过欧债危机爆发的时候,更是逼近2020年刚爆发新冠以及2008年次贷危机的时候。美国更甚,5月消费者信心指数跌落至50.2,还要超过次贷危机、1970年代大通胀的时候,创下有记录以来的最低水平。

“肆虐了两年多的疫情虽然给人们造成了恐慌,但通胀却让人们前所未有地悲观。”马库斯·雅各布这样评价道。

高通胀已经让不少国家面临社会动荡风险。在伊朗,因食品价格飙升导致的抗议活动已造成5人死亡。有报道称食用油、鸡肉、鸡蛋和牛奶及各种主食的价格上涨高达300%;在英国,上周六成千上万的人聚集在伦敦市中心抗议示威游行,另外4万铁路工人大罢工,要求涨薪(通胀VS工资螺旋效应已经出现);在比利时,6月20日,在首都布鲁塞尔,七万余人走上街头举行游行示威,抗议高通胀导致的物价上涨。

为了避免通胀进一步滑入深渊以及可能的社会层面的动荡,欧美央行被迫大幅降息。6月的议息会议上,美联储因5月通胀“例外”加息75个基点,并给出较为鹰派的指引:不排除7月加息75个基点、要坚决将通胀恢复到2%的正常水平、下调未来3年GDP增速,上调失业率。

美联储加息如此激进,为过去40年最快最急的货币大转弯。想想看,2018年的加息,一年加息4次,一共才加100个基点,每个季度才25个基点。也就是说,美联储现在一个月就干了2018年三个季度的事,且下个月加息75个基点的概率也是非常之大的。这也说明一个问题,当前美国通胀恶劣程度可能比我们看到的要更为严峻。如果按照1990年计算公式来测算通胀率,现在美国CPI应该是16%。

随着美联储加息与缩表,美国30年期固定利率抵押贷款平均利率本周上升10个基点,达到6.28%,此前于13日已跳升33个基点,一周前该利率为5.55%。这创下了2008年金融危机以来最高利率水平。

当前,美国楼市中位数价格略低于40万美元,按照平均抵押35万美元来计算,月供从年初的1962美元上升至目前的2514美元,半年猛增超过550美元,涨幅超过28%。目前,美国住房购买情绪跌到1980年以来的最低水平,超过2008年最低落的时候,且今年接下来美联储至少还将加息175个基点,意味着按揭抵押利率还将继续上升,甚至可能突破8%。

高房价(高月供)、高通胀,会较为迅速地瓦解和打击消费力,让经济衰退和房价下跌更快到来。截止4月底,美国储蓄率已经回落至4.4%,创下2008年9月以来的最低水平。

此外,美国财政赤字大幅压降。从去年10月至今年4月,财政赤字仅3600亿美元,同比大幅压降赤字1.57万亿美元。拜登在5月初曾表示,本财年结束前(截止9月30日)还将削减1.5万亿财政赤字。在拜登看来,这也是缓解通胀的一种方式。

另外,新冠疫情还在继续肆虐。据CDC,6月16日,美国新增新冠感染病例为14.3万例,新增死亡526人。其中,奥密克戎新变异毒株BA.4、BA.5合并在美国占比21.6%,而5月7日仅1%。新冠对于经济的冲击以及供应链的影响持续存在。据欧洲疾控中心报告,BA.4、BA.5比之前的毒株传播得更快,可能导致更多的住院和死亡,它们将在未来几周内在整个欧洲占据主导地位,可能导致未来几周新冠病例的增加。

40年高通胀+40年货币大转弯+财政赤字削减3万亿+新冠疫情持续+俄乌战争持续胶着,几个核心因素大概率决定了美国经济将以较快的速度滑入衰退,甚至爆发危机。当然,欧元区经济可能比美国更甚,因为俄乌前线直面欧洲。

基于以上综合判断,作为A股投资者,一定要谨慎海外营收占比比较高的上市公司,不管是景气度高、还是普通的行业。谨防海外需求快速滑落,业绩大幅变脸,给自己的投资组合带来巨大风险。

2020年,美国人均消费支出最大的是居住,包括房贷、水电、家具、维修等,为8542美元,占比高达35.91%,其次是交通、食品烟酒,分别占比16.02%、13.22%。另外,教育娱乐消费支出为1712美元,占比7%。

在经济滞涨大背景下,人们会趋向于压缩非必要的消费项,包括终端电子产品、家用电器、汽车等等。(PS:在英国,媒体报道有大约27%的英国人开始少吃饭来应对生活成本骤升的危机)

2022年一季度,全球智能手机出货量为2.98亿部,较去年一季度下滑3000万部,下滑幅度高达9%。据潮电智库预测,今年全年全球智能手机出货量不超过10亿部,甚至可能只有9亿部,较去年最多下滑20%。PC市场,全球一季度出货量为7790万台,较2021年同期下滑6.8%,有机构预测2022年全年将下降超过10%。还有电视、汽车均已经呈现较大比例的下滑。这还是在欧美经济体表现还相对正常的情况下发生的。

立讯精密作为消费电子领域的核心龙头,海外营收占比高达93%。2021年,消费电子业务收入1346.38亿元,占总营收的87.5%,还有电脑、汽车、通信及其他组件,分别大约占比收入的5%、3%、2%、2%。最核心的大客户苹果,除了代工AirPods,还在去年拿下iPhone13 Pro40%的代工订单,占据了立讯总营收的74%。

然而,消费电子是下一波欧美经济放缓,乃至危机大潮中最容易受到冲击的领域。不但是下游的手机巨头,还包括中游的代工巨头,比如立讯,以及最上游的半导体需求。

以科沃斯、石头科技为首的国产扫地机器人,这些年在海外市场取得重大突破。2016年,iRobot 占比全球64%的市场份额,第二名科沃斯仅占10%,其次是三星、LG、Neato等品牌。到了2020年,iRobot已经锐减至40%,科沃斯已经提升至17%,石头(含小米)提升至20%。

2021年,科沃斯旗下“科沃斯+添可”品牌收入中来自海外市场的收入占比分别达30.9%和31.7%。石头科技海外营收占比高达57.63%,公司还计划未来重点发展美国、欧洲以及东南亚市场。

面对国内以及海外经济的放缓,两家巨头业绩已有疲软态势。2021年一季度,石头科技归母净利润相较于处于疫情之中的2020年同期大增150%,Q2-Q4则分别下滑0.54%、-17.01%和-17.8%。今年一季度,利润同比增速仅有8.76%。科沃斯相对好一些,今年一季度利润增速为27.2%,但相较于2020-2021年的431.22%、213.51%大幅放缓。

除此之外,国内的CXO巨头在海外的营收占比也很高。2021年,凯莱英、康龙化成、博腾股份、药明生物、泰格医药海外营收占比分别为86%、83%、78%、75%、75%、47%。

今年2月7日,美国BIS将无锡药明生物和上海公司赫然列入“未经核实名单”。在该制裁消息影响下,药明生物当日一度闪崩31%。这一类制裁名单,虽然不像中兴通讯、华为、中芯国际那么严重,也不会直接停止供货,停止交易,但对于稳定的供应链应该还是会造成影响与冲击。

2月11日,信达生物信迪利单抗美国上市被断然否决。去年12月,万春医药的普那布林惨遭拒绝。一次又一次,FDA对于中国药企恐怕存在不公平、不公正对待的偏见。另外,美国证监会对百济神州、再鼎医药等医药公司悍然列入美国的外国公司法“ 黑名单 ”!

除了医药领域,还有中国竞争力强劲的安防领域。据媒体报道,拜登政府拟对海康威视实施与人权相关的制裁,最终决定尚未作出。要知道,海康威视海外收入占比为27%。

不仅如此,美国制裁名单还包括中芯国际、大疆、大华科技、商汤、旷视、科大讯飞、亨通光电、景嘉微、火炬电子、航天晨光、内蒙一机、中天科技等一大批高科技公司,覆盖的领域包括芯片、人工智能、大数据、云计算、无人机、安防、航空航天等。

前面提到的CXO领域,其实也面临中美科技脱钩、中西方关系恶化下的宏观风险,尤其是接下来欧美经济陷入泥潭之后,对抗恐怕会更为激烈。

过去很多年,全球经济欣欣向荣,贸易全球化也很顺利。中国一大批企业凭借着过硬的创新产品以及更低的成本优势,攻城略地国际市场,走出了业绩增长第二春,包括家电、光伏、手机、安防等等。

但在疫情以及俄乌的冲击之下,叠加海外主要经济体需求将快速滑落,逆全球化的思潮越来越明显。这对于中国有竞争力的龙头出海其实是不利的,这是我们做投资要考虑的宏观风险。

海外风暴将要来袭,现在也是时候审视一下自己手中的筹码会不会受到冲击了。

关注

36氪企服点评

公众号

打开微信扫一扫

为您推送企服点评最新内容

欧洲方面,意大利10年期国债收益率一度飙升至4%以上,与德国利差扩大至220个基点以上,接近引发决策者采取行动的“危险区域”(250个基点)。基于此,欧洲央行于6月15日紧急召开特别会议,讨论应对新债务危机措施。但有硬核分析师Richard Cookson认为:欧央行难解债务危机,欧元“生死时刻”今年将开启。

欧洲方面,意大利10年期国债收益率一度飙升至4%以上,与德国利差扩大至220个基点以上,接近引发决策者采取行动的“危险区域”(250个基点)。基于此,欧洲央行于6月15日紧急召开特别会议,讨论应对新债务危机措施。但有硬核分析师Richard Cookson认为:欧央行难解债务危机,欧元“生死时刻”今年将开启。