新国货捕蝉,珀莱雅在后|跨周期案例研究

珀莱雅代表了一种非常有本土特色的企业成长逻辑。

全文共 6896 字,阅读大约需要 16 分钟

作者 | 贾阳

成为“中国欧莱雅”,原本看似有很多路径。当整个行业都在突飞猛进,风口的繁华会掩盖很多东西。这个 618 过去后,美妆业的惨淡已经持续三四个季度,但有一些有战斗力、能穿越周期的案例也越来越凸显出来。

比如,成立于 2003 年的中国化妆品公司珀莱雅。在近几年消费升级大趋势下,珀莱雅敏锐地抓住社交媒体的营销红利、直播电商的流量红利,用极致性价比的功效护肤大单品提升了品牌形象,形成利润营收增长的正循环,站在了国货升级的潮头。

化妆品社会零售额 2022 年 Q1 增速仅 1.8%,珀莱雅 Q1 收入逆势增长 39%。618 珀莱雅销售业绩大涨,加上疫情管制放松对消费预期的提振,又一起点了一把火,让珀莱雅的股价在 6 月29 日触达历史新高(前复盘),当日市值达到459.9 亿人民币,较 2017 年上市之初的市值 30.68 亿元增长了 1399%。

我们复盘珀莱雅市值 4 年半翻了 14 倍的成长之路发现,对渠道变迁的敏感、对营销深入灵魂应用,是理解珀莱雅发展不同阶段的关键词。有财经媒体评论,“一家老营销号的自我进化”。这个评价,在很大程度上是恰当的。有时正是这种“老营销号”的敏锐,让珀莱雅在发展的关键节点,都恰好做出了正确的决策。

如今被业界乐道的珀莱雅“大单品矩阵”,是通过“营销前置的产品开发新链路”开发出来的。珀莱雅研发团队极其有针对性地去开发,功效能够被消费者感知的产品。“早 C 晚 A ”这个护肤概念,几乎都要被珀莱雅的精华组合给霸占了。这一定程度上也是珀莱雅用A股行业最低之一的研发费用率,连续投中成功大单品的原因。

而营销和渠道也主导了公司形态的灵活变迁——原本以线下日化店为主要营收渠道,经销商遍布全国;而后是最早一批主动设立电商子公司的传统美妆公司,最早入驻抖音电商、设立成建制团队的中国传统品牌;而今公司结构更加扁平化,提出建设数字化中台,包括产品中台、投放中台,接近互联网公司的组织形式。

珀莱雅代表了一种非常有本土特色的企业成长逻辑。“营销”在这里不是一个象征鲁莽的负面定义,很多时候它扮演了一支杠杆,让它能够以小搏大,有机会从夹缝中成长起来,搞“集成式创新”,再去和国外顶尖上游公司合作、自己搞研发,去补上原来被卡脖子的短板,让它擅长的营销有更坚实的着力点。

这也是我们想要寻找的,能够穿越周期的商业力量。

珀莱雅从 2003 年诞生到现在,历经了大大小小多次渠道大变迁。美妆经销商出身的创始人侯军和妻弟方玉友,对渠道的敏感度非常高。对渠道的卡位、果断迁移,以及进行与渠道相匹配的营销,从这段上市前的前史,我们可以看到后来很多打法的影子。

珀莱雅创立的年代,改革开放已有 20 年,温饱之外的消费需求迅速增长。而美妆护肤领域已经被雅诗兰黛、倩碧等国际品牌抢占了市场。珀莱雅一开始的策略就是,避其锋芒,深耕当时国际品牌还未渗透到的三四线市场,而在这里终端渠道对于消费者购买决策有重大影响。从 2003 年到 2013 年,CS 渠道都是珀莱雅的主要销售渠道。

与之相匹配的,是有的放矢的营销轰炸。方玉友砸了 600 万人民币,从营销大师叶茂中那里买回了“补水、锁水、活水”六个字的广告语和“深层补水专家”产品概念,区别于当时已经竞争过于激烈的美白、抗皱领域。在此基础上,选用了当时的顶流“美容大王”大 S 为代言人,2008 年起在央视、湖南卫视和《瑞丽》杂志等强势媒体全面投放广告。据媒体报道,巅峰时期,CS 渠道年回款能超过 17 亿元。

从 2010 年开始,CS 渠道严重供给过剩。国际巨头强势的品牌影响力也开始渗透到三四线城市,本土品牌在下沉市场建立的优势很快溃散。而电商作为一个新兴渠道,又成为一个大变量。

珀莱雅几乎第一时间就选择了拥抱电商。2012 年珀莱雅设立美丽谷电商,与淘系、京东、唯品会等平台开始密切合作。而在上市的 2017 年前后,则是珀莱雅削减线下,全面迁移向线上的转折点。截至 2021 年底,珀莱雅 84.93% 的收入都来自线上渠道了。

对新渠道异常敏感,并敢于率先投入资源,是珀莱雅能从行业剧烈变动中活下来的生存经验了。而在此后,珀莱雅更是乐于践行这一生存哲学,紧跟流量变化的方向。

2018 年,直播带货兴起,珀莱雅就开始找薇娅等知名主播带货,并成为第一个进驻抖音电商的传统企业。2020 年抖音切断外链,珀莱雅迅速做抖音小店,建设团队搞自播。2021 年初,珀莱雅成为抖音超级头部商家,获得流量支持和优惠政策,再次凭借先发优势借力平台发展。

值得一提的是,珀莱雅产品端具有里程碑意义的“泡泡面膜”就是在抖音的营销模式中碰撞出来的案例。而这一爆品,也是珀莱雅后续“大单品策略”步上正轨的发端。

尤其是在 2021 年下半年美妆大盘开始收缩之后,且抖音开始吃进更多美妆护肤份额时(抖音护肤类 GMV,从去年 9 月淘系 10% 增长到今年 4 月底淘系 20% 以上的体量),早早押注新渠道的珀莱雅吃到了这份红利。据飞瓜数据,2021 年珀莱雅抖音店铺 GMV 超 8 亿元,位列美妆类目第三、国货品牌第二。拼多多发布的 618 战报中,珀莱雅更是成为美妆 Top 1 品牌。

对几大平台流量有深入了解的基础上,珀莱雅今年开始进行更细化的运营。天猫继续天猫品牌推出大单品、提升品牌形象的主平台;因为抖音客群复杂、平台流量不稳定,所以开启第二账号,在原本以套装为主的自播之外,专门卖大单品,以提升毛利率水平。据珀莱雅年报业绩会,一开始抖音投放 ROI 确实不高,2021 Q1 达到了 1:3 的标准,模式基本跑通。

珀莱雅还选择了演员孙俪和流量偶像蔡徐坤代言,可以说是一环不落地学习发扬了新消费“ KOL 种草+主播带货+明星代言”的打法。

不过珀莱雅所卡位的护肤赛道利润率更高,允许它大力营销的同时保留10%以上的净利润率,形成营收利润增长的正循环。

珀莱雅在 2021 年迈入了 40 亿营收的阵营,而可以看到,销售费用也水涨船高,2018 - 2021 年分别约为 9 亿元、12 亿元、15 亿元和 20 亿元,占比分别为 37.5%、39%、40% 和 43%。2021 年营净利润为 5.8 亿元,净利率只有 12.5%。

不过从长期看来,这些营销出圈的大单品利润空间、复购率是更高的,能够在此后消化营销压力。

而无论渠道怎么变迁,在国信证券看来,珀莱雅的用户画像依然很稳定——18 - 35 岁的三四线城市消费者,也就是小镇青年。目前小镇青年的美妆消费规模超过 5000 亿元,仍高速增长,未来市场空间能支撑两三家国产日化巨头。

而据珀莱雅业绩会透露,大单品战略执行到现在,天猫的一、二线消费者占比已有 56%,京东也是一、二线消费者居多,抖音的第二个号也是定位 25 - 30 岁左右的一、二线消费者。整体来看,客群既有 100 - 200 提升去的消费者,也有 500 - 600 消费者降下来的。

海外成熟美妆品牌大都依靠大单品实现长青。

据安信证券的定义,大单品的价值分四个维度:A. 产品销量具有稳定提升的能力。这代表产品本身经受了市场的考验,具有一批忠实的拥护者,具备强大的用户粘性和心智注册能力;B. 产品具有稳定的定价能力。产品不会随着时间更替而出现市场售价的衰退,具有较高且稳定的终端销售额;C. 产品具有持续优化和迭代的能力。通过配方升级不断提升产品力,始终在市场中保持竞争优势,具有较长的生命周期;D. 产品具有能够带动周边系列产品销量和口碑提升的能力。通过大单品可以有效提升品牌形象,对品牌升级有着重要推动作用。

国内后发的品牌,人人都知道大单品路线就在那儿,但品牌当下需不需要、能否得其门而入,差异就大了。

回溯珀莱雅的“大单品策略”,颇有戏剧性。

在 2018 年以前,珀莱雅与其他国货化妆品类似,长期主推大众护肤套系产品,这一产品属性适应三四线城市线下销售场景。2019 年,借力抖音短视频等新兴媒介红利,珀莱雅押中了爆品泡泡面膜,月销 100 万+,当月就贡献了 5961 万元销售额。

这一成功也是社媒营销给珀莱雅留下的一个谜题。珀莱雅一开始的拆解方向是,继续打造爆品,后续推出了印彩巴哈粉底液、涂抹式面膜等。但这一策略下,产品单价较低,复购率较低,品牌塑造效应弱。

在 2020 年珀莱雅的投资者沟通会上,一位投资者向公司提问:公司是否总结了去年大火的泡泡面膜的成功经验。得到的答案竟然是——我们没有想到它会火,确实是一次非常偶然的成功。

而后珀莱雅才进入了对海外美妆“大单品策略”的正式摸索,从精华切入。在 2021 年报业绩会上,CEO 方玉友透露,最早做的成分是烟酰胺,产品不太成功,发现还是对消费者痛点把握的不准,后来抗衰的红宝石比较符合消费者需求;一直是根据消费者的反馈进行调整,发现有些消费者对抗衰需求没有那么深,所以推出了双抗精华,现在卖得比红宝石还好。

据珀莱雅 618 后的机构交流纪要,618 期间天猫大单品占比较去年双十一( 70%+ )进一步提升,大单品表现双抗精华>早C晚A套组>红宝石精华>源力精华。客单价也持续提升。

目前各线上平台大单品占比都快速提升,带动了销售毛利率从 2020 年的 63.55% 提升至 2021 年的 66.46% 及 2022 Q1 的 67.57%。随着大单品的口碑发酵,品牌复购率也显著提升,天猫官方旗舰店复购率由 2020 年的 17.85% 提升至 2021 年的 24.42%。

珀莱雅的大单品矩阵,图片来自国泰君安证券

暂且就拿珀莱雅第一款成功的大单品“红宝石精华”来分析。这款抗衰精华,采用的成分是“维 A 醇+胜肽”的组合。如何选择研发路线?为什么是这两个成分的组合呢?如何在相较同行研发投入较少的情况下,提高大单品的命中率呢?

据珀莱雅首席研发官蒋丽刚在 2020 年 3 月的一次美妆行业大会上分享称,要做切合时代的好产品,同时满足当下消费者功能层面需求和意识形态需求的产品。珀莱雅一直以来都缺乏适合年轻人的大单品,而抗皱是化妆品功能产品里的一颗“明珠”。框定产品定位后,他们考察了各种抗皱原料,维A醇功效最强但厂商的现有原料不够满意,最后自行改进维A醇原料,开发了超分子维A醇。六胜肽来对付即时的动态纹,维A醇来对付长期的静态纹。

从行业上看,市面上针对抗衰老的常用成分主要包括维A醇、胜肽、玻色因等,由于玻色因受欧莱雅集团专利保护,多数抗衰精华的成分竞争聚焦在维A醇与胜肽中。

简而言之,红宝石精华是在大家几乎手握明牌的情况下,珀莱雅通过研判市场消费需求、“集成式创新”的产品。社交媒体的新营销方式与内容颠覆了品牌方产品开发的模式与路径,珀莱雅也积极主动去搭乘“成分党”和国货情怀的东风。在双抗精华上市后,珀莱雅更是抓住了“早 C 晚A ”这个当时美妆护肤界的流量密码。

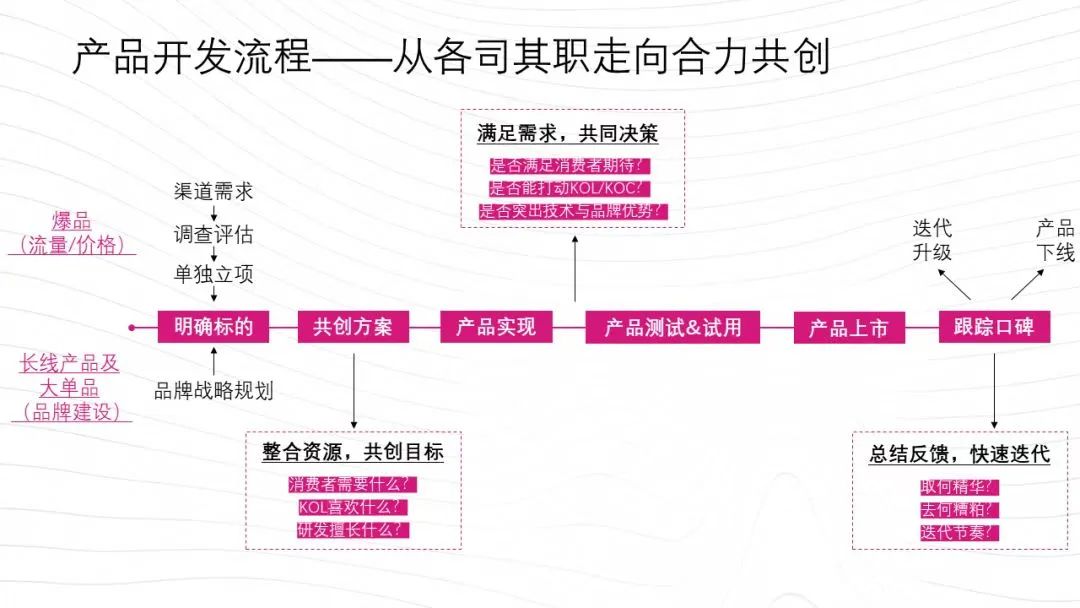

蒋丽刚在总结大单品开发策略时提出,这是“营销前置的产品开发新链路”。这在一定程度上解释了珀莱雅大单品战略目前的胜率。

这种产品开发思路下,要求品牌管理及产品开发部、运营推广部门、研发创新部门、产品设计中心、采购中心组成项目小组,共创目标,快速迭代,责任共担。

而在过去几年,珀莱雅的研发费用率反而不断降低,从 2017 年的 2.29% 降到了 2021 年的 1.65%。这就出现一个悖论,如何在研发费用率降低时,去保证大单品战略的含金量呢?

即时可见效的范围内,珀莱雅加强了与原料厂商的绑定。比如在与西班牙多肽原料厂商 LIPOTRUE 达成战略合作关系后,珀莱雅不吝啬地把红宝石升级版本中的六胜肽添加量增加到了 20%。珀莱雅还陆续与国际特种材料公司亚什兰、化妆品原料巨头德国巴斯夫 BASF 、帝斯曼上海等达成独家战略合作,获得专供定制化的原料。

更耗时耗钱的基础研发也提上日程。珀莱雅去年新建国际科学研究院,提出强调功能性原料开发,更关注前端投入,包括皮肤和细胞。这些才是后续能进一步提升品牌,冲击高端市场的依仗。

事实上,大单品战略的成功践行,还有赖于组织架构革新来支持。2018 年进行“小集团、大事业部”变革;2020 年开始,重点打造数字化中台,其中产品中台深化大单品、 爆品策略;投放中台精准提升 ROI 策略,同时采用产品、投放为主线的虚拟项目制组织形式,打造端到端、高效自驱的流程型组织。

用 CEO 方玉友的说法,“早些年想做多品牌很难,最好的人才都用在最好的品牌。现在扁平化管理,有了前中后台,人才可以用于发展多品牌,新组织对珀莱雅快速成长非常重要。”听起来有字节跳动之前的味儿了。

但大单品策略背后也并非没有隐患。去年推出的羽感防晒是珀莱雅希望接力的全新大单品之一。但由于严重批次质量差异事故,官方直的开通退款售后通道,而后该单品从各个平台旗舰店下架。珀莱雅称 Q2 利润端受到防晒损失计提的一次性影响,增速可能慢于收入增长。

这次风波被迅速处理、揭过。但它对品牌的研发能力、安全生产能力信任度的创伤都是无法被简单揭过的。珀莱雅需要进一步加强对生产流程(OEM 和自营工厂)的管控。

不止一家中国美妆护肤公司喊出过“中国欧莱雅”的雄心壮志。

与珀莱雅最可类比的是同为A股美妆上市公司的百年老字号上海家化。两者之间一个重要战略分野是,当珀莱雅将市场框定为大众消费时,上海家化这几年专注于产品线上移,逐步削减尾部产品。

而在 2020 年 1 月 16 日,业内应该不少人记得,前上海家化董事长葛文耀发布微博,因为珀莱雅的股票市值超过了上海家化而流泪。而后两者差距不断拉大,尽管上海家化营收体量更大,但截至 2022 年 7 月 3 日,珀莱雅市值 446.4 亿,上海家化市值 281.6 亿,差距已经达到 164.8 亿。资本对两者的青睐程度也大相径庭,珀莱雅市盈率 71,上海家化市盈率为 41。

当然,这也有很大一部分原因是上海家化管理层频繁动荡。而从反面对照,珀莱雅上市以来对机遇和节点的把握是“刚刚好”。

化妆品集团发展到一定阶段,通过多品牌矩阵来满足不同消费客群需求,才能打破单一品牌的天花板,提高抗风险能力,实现集团营收的持续扩张。

珀莱雅的多品牌策略始于 2009 年,自创了悠雅、优资莱等品牌。随后,通过自创+入股+代理逐渐形成了一套品牌体系,包括彩棠、 Off&Relax、悦芙媞、CORRECTORS 等十多个子品牌,覆盖大众精致护肤、彩妆、洗护、高功效护肤等美妆领域。但多品牌战略一直不见太大起色。

图片来自国泰君安证券

直到最近一年。

彩棠,这个在 2019 年被珀莱雅并购的国风彩妆品牌,在 2021 年销售额增长一倍达到了 2.46 亿,成为珀莱雅今年明确要扶持的第二大品牌。

继今年“ 3·8 ”大促销售额数倍增长后,“ 618 ”彩棠继续收割市场份额,首次登上天猫彩妆榜单 Top 10。据东吴证券和魔镜数据,彩棠 618 期间销售额达到 7600 万元,同比增长了 231.4%,今年以来完成的销售额已经相当于去年全年的 305.6%。而与此同时,完美日记成交额 9000 万下滑 52%,花西子成交额 1.21 亿下滑 34.1% 的花西子。

据珀莱雅的 2021 年财报,彩棠已被从悦芙媞、优资莱等矩阵中正式单独列出,成为主品牌以外的第二核心品牌。而主要围绕这两大品牌的营销费用也大涨了 33%。在投资者互动平台,珀莱雅董秘还表示,彩棠将“抢占中端彩妆市场份额”,持续做新媒体渗透,加强和头部腰部 KOL 合作,不断破圈,传递产品差异化优势和品牌的专业彩妆属性。

在彩妆市场整体遇冷时,逆势加码营销,彩棠相当于是打了一个时间差,“抄底”来了。效果立竿见影。

彩棠沿袭了珀莱雅的大单品策略。珀莱雅 2019 年入股后,给彩棠的策略是精简 SKU、升级供应链、提供营销支持。在彩棠的天猫旗舰店中,目前的 sku 只有 34 个,三色一体高光修容盘最为热销,于是今年在原有配方上升级了 2.0 版本,定价进一步提升到了 199 元。

彩棠在市场卡位上错开了时尚快消品牌(主打色彩彩妆、推新快、单价低、营销高),而是聚焦利润空间更大的修容、底妆类产品。这也让彩棠在今年一季度就实现了盈利。在国泰君安证券预计,彩棠毛利率预计接近 70%,成熟阶段净利润率有望达到 10%+。

而洗护领域的 Off&Relax,则是珀莱雅与头皮护理专家杨建中在日本共创的品牌,主打日本温泉水头皮养护,产品定价 100-300 元。

这也卡位了近年来正迅速增长的头皮护理赛道。作为“无硅油概念”的提出者,杨建中此前在一次演讲中表示,头皮洗护市场经历了以海飞丝为代表的去屑技术的 1.0 时代,以滋源为代表的无硫酸盐、无硅油技术的 2.0 时代,现在正逐步迈入解决皮脂氧化引发的头皮炎症的 3.0 时代。均价两三百以上的卡诗已经蝉联 618 天猫美发行业销量冠军,主打防脱的馥绿德雅今年也挤进了 Top 10。

据珀莱雅管理层在业绩会透露,OR 去年刚刚进入中国市场,从天猫国际开始做。日本有 6000个洗护销售的线下店,今年销售量定 6000w。618 期间,OR 在天猫+抖音销售过千万。“今年 OR 还是打基础,我们希望后几年爆发。”

而高功效护肤品牌科瑞肤则没有明显动静。科瑞肤主打解决毛孔调理、肤色暗沉、屏障修护等肌肤问题,价格区间略高于珀莱雅主品牌。进军高端市场的这支预备军,显然还没有开始动作。

从彩棠的增长路线可以看出,珀莱雅对运营子品牌已经有了一套打法。但彩妆品类品牌的路径,不完全适合其他品类。而显然珀莱雅也并未打算让更多品牌同时进入营销密集期,这样一来对上市公司利润压力太大。

在监管 2021 年开始加强与行业的互动后,从原料安全、功效宣称到广告、直播渠道、平台,方方面面都迎来新规则。

在华创证券看来,美妆行业将从以往的“易攻难守”的长板时代,过渡至易守难攻、优质产品/大单品生命力更加持久的慢时代。在这种行业环境下,已经稳定的龙头品牌预计将更为稳固,新品推出和占据市场需要更长时间;预计严监管环境下生产环节市场份额也将持续集中。

珀莱雅这样的,已经占据一定坐席、有一定研发生产能力、有健康现金流的公司,无疑是更受益的。

本文来自微信公众号 “20社”(ID:quancaijing_20she),36氪经授权发布。