基于 SDAF 闭环的消费金融复贷场景精细化运营实践

互联网金融的有序发展持续提升用户对线上借贷行为的认知与接受度,加快着消费金融领域的发展进程,并逐步提升消费金融的线上渗透率。

现阶段,消费金融企业纷纷依托互联网与大数据技术加速产品创新、业务流程优化及风险管控等,在疫情与政策强监管的影响下,消费金融已迅速进入精细化运营时代,借助数据的力量,以用户为中心打造精细化运营体系。

本文将围绕神策数据某消费金融客户 S,详细讲述如何针对消费金融复贷场景做精细化运营。(文中数据均为模拟,不涉及客户隐私)

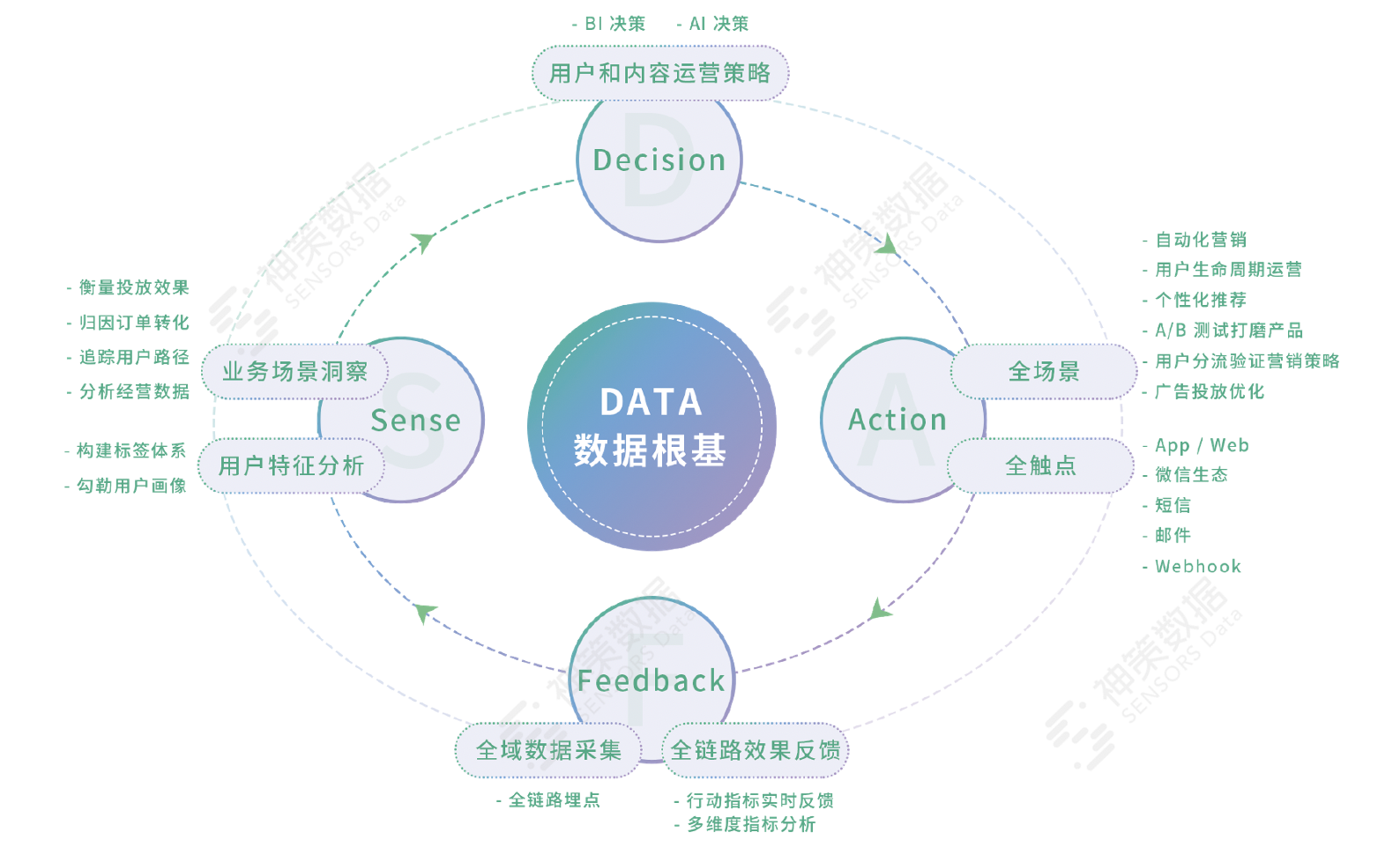

在与神策数据合作伊始,企业 S 提出,希望能在激烈的同行竞争、极高的获客成本背景下,通过精细化运营深度挖掘存量用户价值,持续提高留存与用户复贷率。针对这一诉求,神策数据服务团队基于 SDAF 数据闭环方法论,为其打造了一套从数据感知到决策、行动,再到反馈的完整闭环方案。

起初,企业 S 提出,希望能在激烈的同行竞争、极高的获客成本背景下,通过精细化运营深度挖掘存量用户价值,持续提高留存与用户复贷率。针对这一诉求,神策数据服务团队基于 SDAF 数据闭环方法论,为其打造了一套从数据感知到决策、行动,再到反馈的完整闭环方案。

-

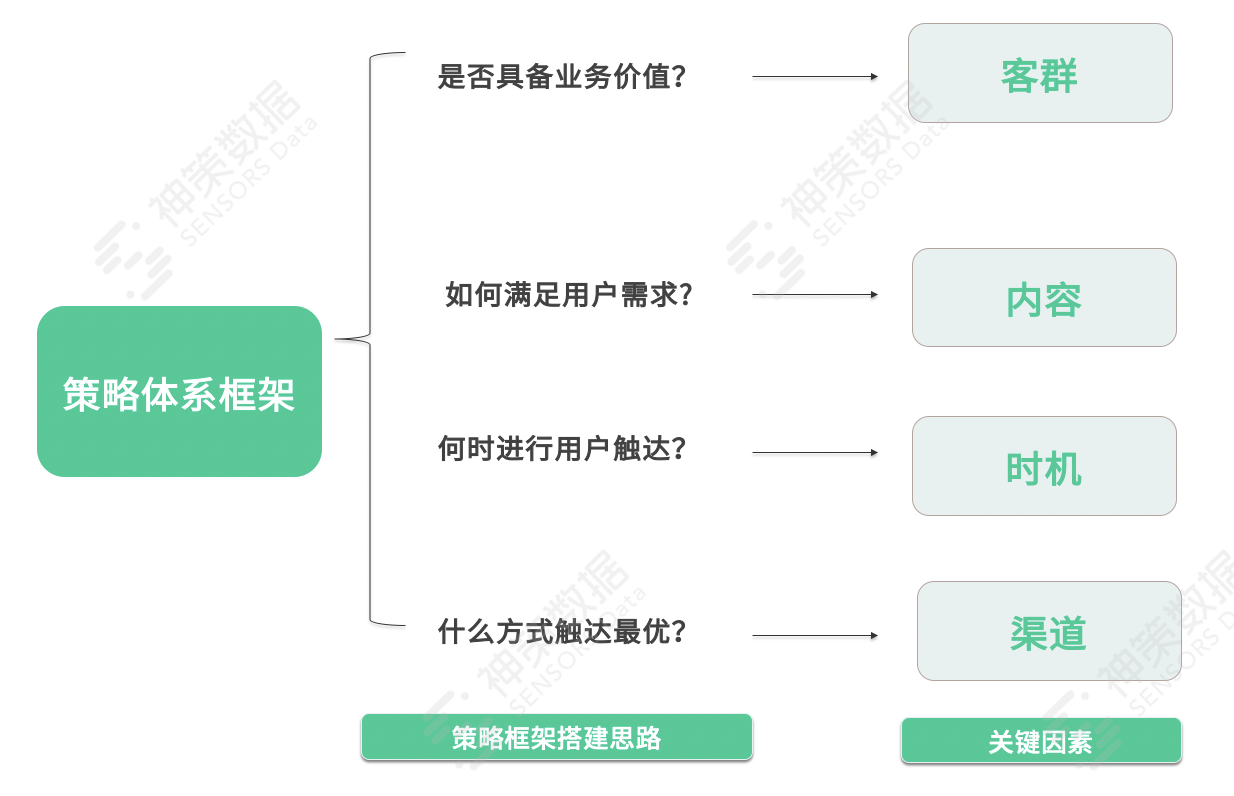

客群。围绕企业 S 的核心业务目标,遵循 MECE 相互独立和完全穷尽的原则,基于用户画像及标签完成用户分层,确保划分逻辑科学且人群相互独立,避免无效的重复触达。 -

内容。满足用户需求或解决用户达到业务目标过程中的阻塞问题,比如申请额外额度等。 -

时机。考虑到原运营策略按照“时机”划分结清、还款、提前还款场景的逻辑不够严谨,会出现客群重叠造成重复触达用户,容易引起用户反感导致流失,因此执行策略的时机要符合用户使用习惯且频次适宜,保证用户的策略触达更高效、顺畅。

- 通道。考虑到成本等因素,根据实际情况选择触达效果最优的渠道和组合。

Sense:洞悉全貌,让每一个策略的制定都有数可依

首先,通过对客群进行数据分析,深入洞察“未曾逾期且曾提前还款”“未如期还款”“曾逾期还款”的用户信用风险,并基于业务实践经验为其匹配业务价值,发现“未曾逾期且曾提前还款”的用户信用风险较低、业务价值更高;“未如期还款”和“曾逾期还款”的用户群体具有无法复贷的风险。同时,从“潜在可复贷群体”的角度进一步深入,发现“未曾逾期且曾提前还款”和“未曾逾期还款”的用户中单纯因“额度不足”而不可借款的比例高达 50%+。

其次,针对内容进行数据洞察后,了解到用户对产品/期数的偏好较为集中,且现有推送内容与优惠组合未能精准触达用户需求点,点击率偏低。

然后,在时机侧,明确了访问高峰、次高峰、借款高峰和借款次高峰的时间区间。

最后,结合行业经验面向渠道触达进行数据分析之后,发现用户对“结清还款”等关键动作的平台触达反馈率较高,而日常还款相关的站内消息、短信提醒等不仅反馈率较低,而且成本偏高,亟需优化。

Decision:目标导向,每一个环节都聚焦核心指标的提升

基于以上数据洞察,企业 S 考虑将运营资源向低信用风险、高业务价值的群体倾斜,扩大该类用户规模,在低风险情况下尽最大可能提升单客贷款金额,并强化还款提醒设置,降低用户逾期还款的几率。另外,针对因“额度不足”而无法借款的用户,强化补充额息的引导,帮助用户尽快拿到提额资格获得复贷机会,进而提升复贷率。

在运营侧,计划参考用户借款偏好调整运营内容,以丰富多样的产品形式提升对用户的吸引力,在访问高峰和借款高峰时间段增强对用户的精细化运营;在产品侧,强化用户体验适配,降低用户搜索成本。

针对触达渠道,可以按照还款时机进行细分,强化高反馈率的渠道触达策略。

Action:工具加持,能够落地的策略才是好的策略

在具体操作过程中,企业 S 通过神策用户画像定位低信用风险、高业务价值的用户群,通过 Lookalike 能力圈选目标用户群,并针对该部分用户做精细化运营,全面提升复贷率。

同时,通过神策分析云针对目标用户群做进一步深入分析,了解其借款偏好后,运营同学及时调整运营内容,选择偏好程度高的产品做单品/组合方案的重点运营推送。

为了最大程度提升用户体验,产品同学借助神策 A/B 测试对产品页面进行试验洞察,根据试验报告反馈选择较优版本全量上线,以低成本、高效率、高质量完成产品设计迭代。

Feedback:全面提升,每一次的迭代终将获得数据层面的反馈

该策略上线半个月以后,企业 S 的人均借款金额和复贷率均有明显涨幅,且团队已经完成了数据平台、标签体系的构建,业务部门、运营部门、产研部门等各个角色均可以从中获得数据支撑。

更重要的是,企业 S 熟练掌握了 SDAF 数据闭环方法论,能够根据业务需求自主设计科学的营销策略,沉淀 SOP 经验为后续运营赋能。

小 结

通过此次合作,企业 S 借助神策数据 SDAF 闭环方法论,完成了认知、实践等维度的全面提升,充分实现了复贷场景下的用户精细化运营,并将该思维模型充分运用到消费金融信贷业务的全流程各环节,加速迈向高质量数字化发展阶段。

接下来,神策数据也将继续为更多互联网金融企业赋能,以营销科技助力金融数字化,推动营销、风控、运营等全业务流程数字化进度,助力业务营收持续增长。