银行业如何做数字化私域转型?

金融行业隐私性强、定制化程度高,所以如何利用数字化手段,安全、合规的搭建私域体系,是行业内的一个棘手问题。

尤其是对于银行业来说,数字化私域手段搭建的好,基于银行成百上千万的庞大用户形成的私域池,可为银行提供强大的降本增效动力。

如果搭建的不好,用户体验差、服务不到位、安全性堪忧等弊端也会对银行产生庞大的反噬。

因此,如何在数据安全的前提下,为银行业定制适合自己的私域体系,降低日常用户运营成本,提升运营效率,成为银行业进行用户运营的首要问题。

当前,宏观市场环境受疫情、国际形势动荡、国际金融资产大规模缩水等因素的影响下,银行的传统业务发展十分缓慢,作为核心指标的银行净利润大幅下滑。

在此基础上,各大银行纷纷寻求能够提升业绩的新业务方向,向溢价能力强,并且抗经济周期的零售银行转型,零售业务营收占比稳步上升。

当零售业务成为银行增收的新战略时,数字化转型就变成了银行关于零售战略的重要手段。

而银行的数字化转型,又面临着客户、员工、运营转变的新趋势。

首先,在客户转变趋势上,第一点,就是要进行客户的全方面运营,也就是“服务全客户”。

银行需要能够全面、深入、立体的认知客户,从狭义到广义、从静态到动态、从存量到用户转变,将客户范畴从目标客户扩展到全量用户,“以客户为中心”实现有效获客、锁客、活客、黏客,做好用户的精细化运营动作。

第二点,就是要对产品进行整合运营,注重产品联动协同,从单一产品升级组合产品、从基础产品演进衍生产品,立足千人千面的客户画像,为客户提供定制化解决方案。

这一点,就需要数字化进行协同支持,比如客户喜欢什么,存款理财偏好等等。

其次,在客户经理的转变趋势,也就是银行员工方面,银行经理不仅需要强化产品营销、服务提供、客户维护、品牌宣传等职能,促进网点提质增效,还要通过提升专业化、线上化、智能化服务能力和水平,来促进人均产能提升。

这就对银行从业人员的基础素质有了更高的要求,要求其能够在数字化引导下,做到服务贴心、专业。

最后,是运营模式的转变趋势。

以往的银行业是以产品为中心的产品驱动逻辑,客户经理在给客户讲解产品时,都是从产品自身的价值角度出发。

而现阶段对于运营提出的新要求,则是要从客户的角度出发,重构客户流程,简化操作环节,能够做到快速响应客户需求。

想要实现以上转变趋势,就需要银行内部能够搭建智慧化运营体系,建立起精准客户分析和员工画像,做到从“以产品为中心”到“以客户为中心”。

传统银行在客户运营的各个环节,如获客、转化、留客等多是割裂式服务,客户体验不佳。

获客方面,一方面市场红利见顶,整体业务需求增速放缓,导致拉新获客的成本不断攀升,比如银行信用卡业务,送高级行李箱已经都不能吸引到用户了。

另一方面,销售线索分散,给到销售人员的商机线索,很难进行有效的追踪管理。

最后,当商机线索进入到后续流转环节时,各个业务环节的数据孤岛效应十分明显,无法评估有效转化的获客渠道,为前期的ROI分析等带来困难。

转化方面,由于数字化工具和手段缺失,往往缺乏用户画像和用户标签相整合的能力,无法准确评估用户的个性化需求。

同时,客户经理服务渠道单一,客户触点缺乏,过度依赖线下促成销售转化。

转化一旦出现困难,留存即成问题。如果不能形成客户全流程闭环管理,就无法为银行的高净值客户提供持续极致的服务,而这部分人群恰恰是需要服务的。

在此影响下,各个渠道,各周期的客户反馈追踪也会不到位,导致客户满意度不高,无法进行裂变拉新。

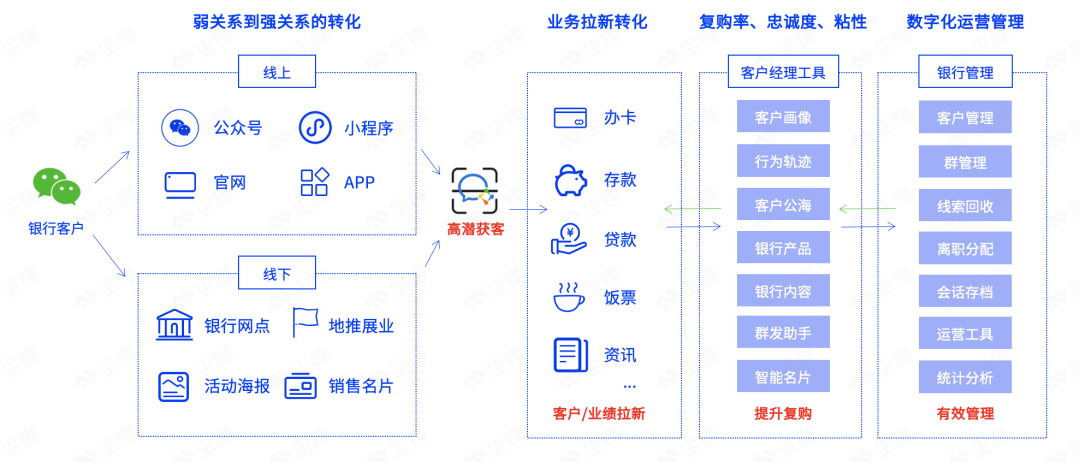

为了解决以上痛点,银行需要能够通过数字化手段,将获客有效转化成1v1的强关系,打通沟通流和业务流,提升客户拉新、复购的运营能力。

我们先来看获客。

目前银行私域中常见的获客手段有两种,最低的获客成本可以降至几十元。

第一种是公域投放私域转化,从朋友圈、公众号、抖音、快手等平台进行信息流广告投放,通过优质内容吸引潜在用户报名,然后结合短信、电话等触达形式,引导用户添加企业微信。

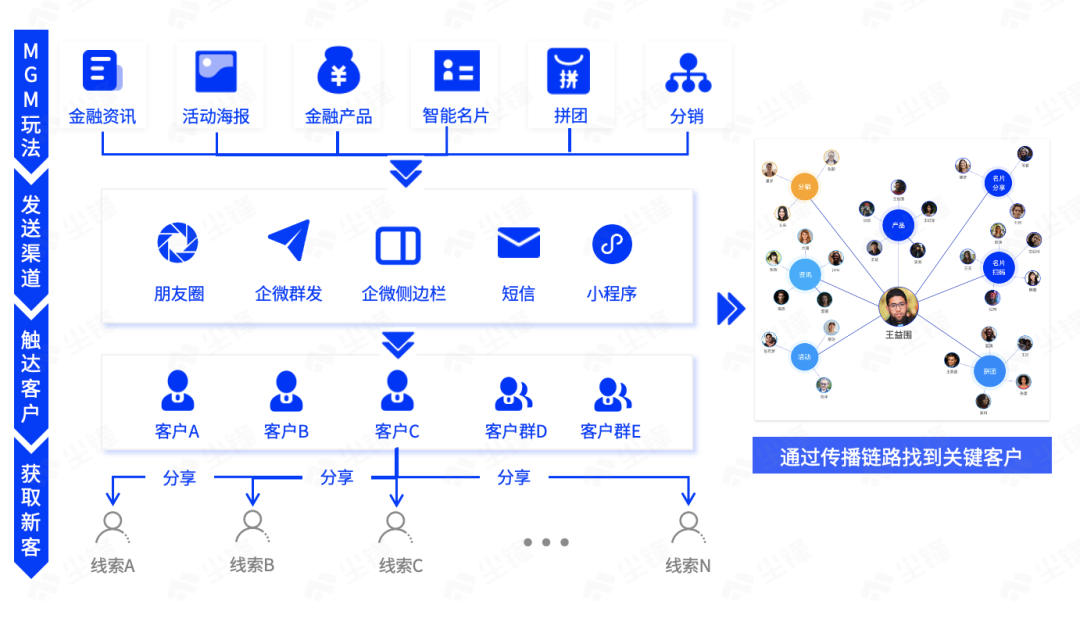

第二种就是银行业常说的MGM,也就是通过老客推荐新客,用已有存量客户通过社交传播带来新客户。

这里有几个常见的裂变玩法,一种是活动,另一种是内容。

银行可以通过多种MGM玩法来吸引相似用户,比如金融资讯、活动海报、金融产品、智能名片、拼团、分销等方式,利用SCRM系统将以上内容内容分组、分层触达到用户。

用户收到活动玩法后,可进一步分享给社交圈内的新客户持续裂变,并且通过使用数字化SCRM工具,能够做到追踪传播链路,然后找到关键客户。

这就能够完成精准裂变,能够将平均获客成本做到几十元,大大低于正常的投放获客成本。

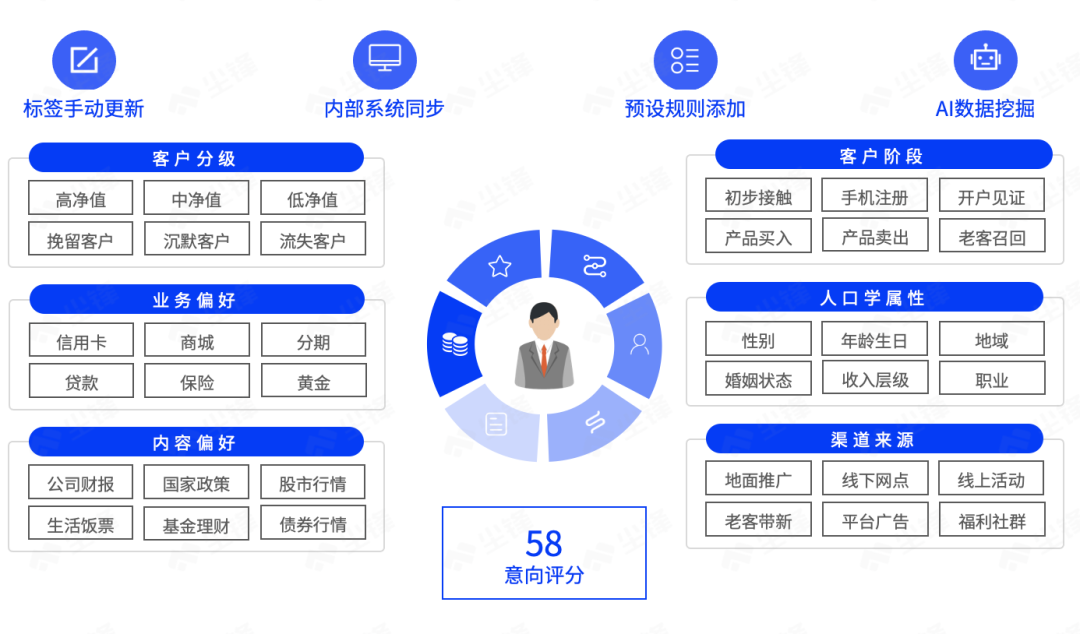

在运营层面,对银行用户用户运营来说,最重要的就是要能够提供客户智能打标签、评分的能力。

通过SCRM系统搭建智能化运营体系,能够做到与企微后台、行内客户中台对接同步,完善标签维度。

并且当客户浏览素材或产生其他行为轨迹时,自动打标系统能够对客户行为进行分析、判断,自动打上对应标签,根据客户的标签、行为进行打分,做到对用户的精细化运营行为。

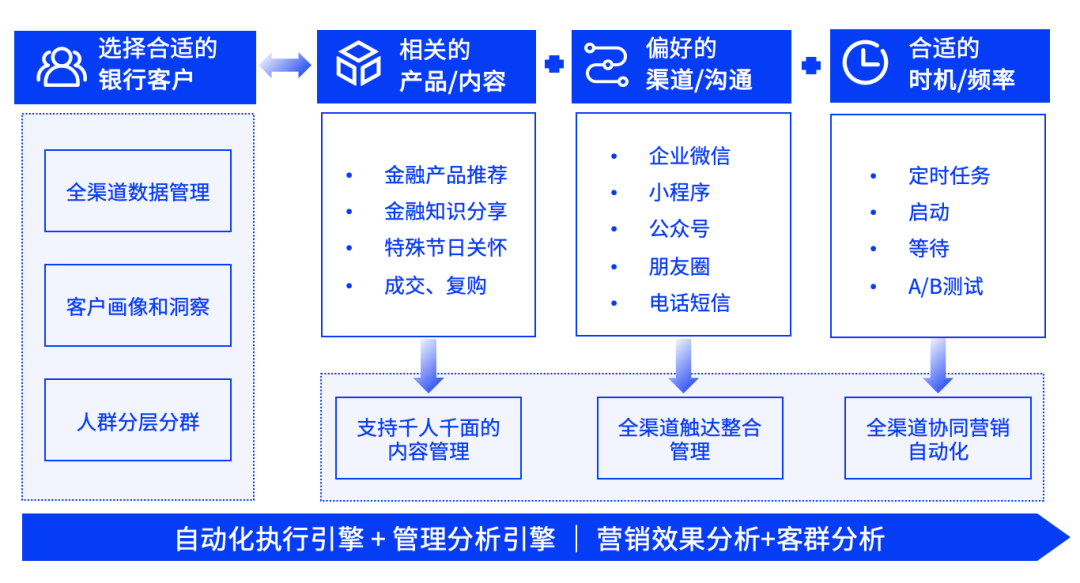

最后是做好转化工作。

这里有一个流程,就是先基于标签体系选择合适的银行客户,通过相关的产品或内容+偏好的渠道和沟通+合适的时机和频率,来进行自动化的客户运营工作。

银行可以通过数字化系统预设好任务下发规则,达到触发节点后任务自动下发,客户经理一键执行。

同时可以对全流程数据进行追踪反馈,赋能客户生命周期,帮助业务流程升级。

想要做好银行业的私域运营,数据安全、稳定增长、长期坚持这三点,缺一不可。

作为银行,一定要学会打造属于自己的生态运营方法论,来实现最优资源配置,增强流量曝光、圈粉能力,以及高净值客群转化能力。而想要达成以上目的,数字化+私域必不可少。

作为首席私域运营与管理专家,尘锋已经服务了多家行业头部银行客户,想要了解尘锋SCRM及银行业相关案例,可以持续关注。