对抗升级|图数据库在金融风控中的 5 大典型应用

近几年,金融反欺诈一直是个广受关注的问题。

随着各种信息化技术及智能设备的普及,金融欺诈手段正呈现出一种组织化、团伙化的新趋势。传统的反欺诈措施有个很重要的问题就是信息不对称和关联分析速度慢,金融机构很难快速去验证信贷客户信息哪些是真实的,哪些是经过包装的,这就导致很多风控措施都相对滞后,采取措施时往往损失已经发生。

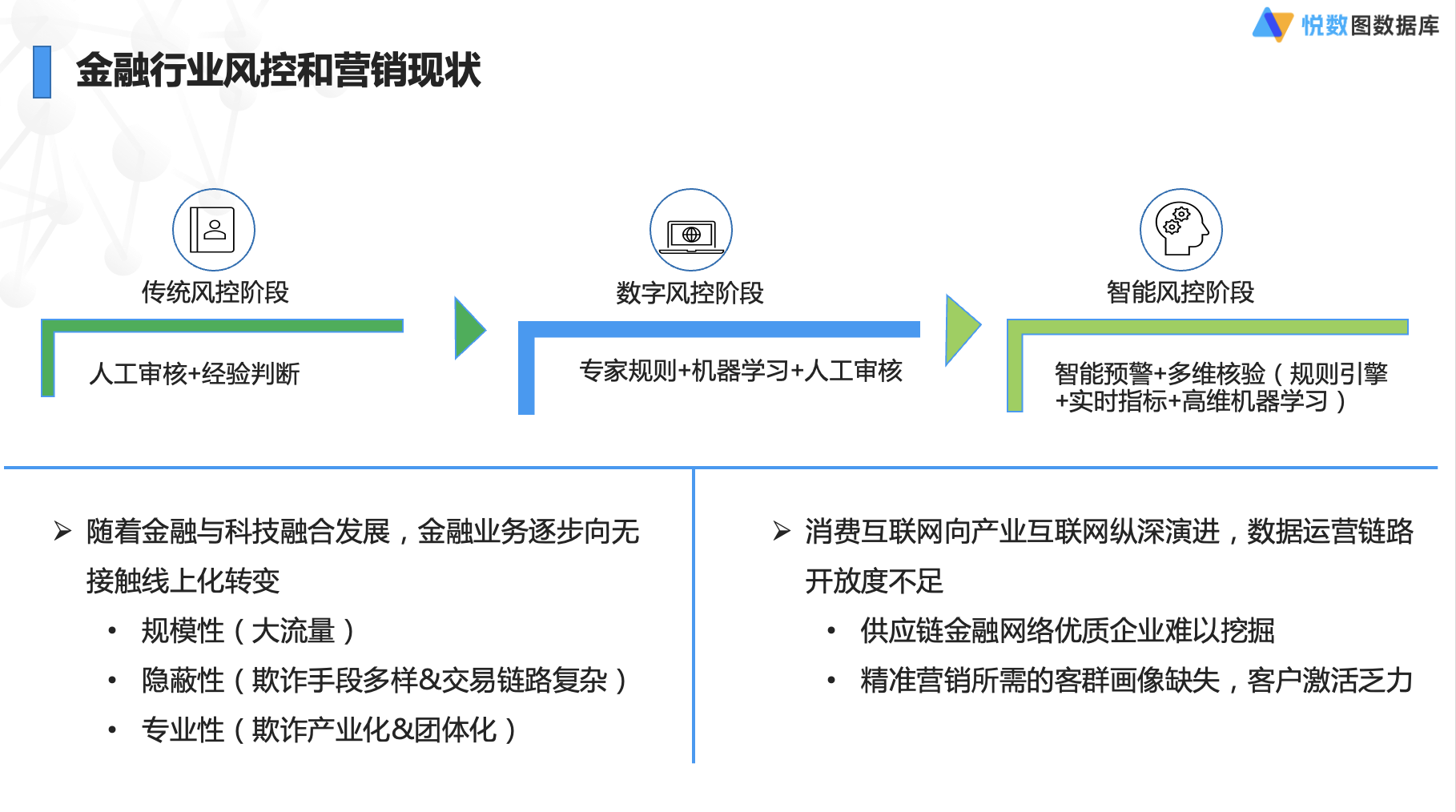

金融行业风控大致可以归纳为传统风控、数字风控、智能风控三个阶段。传统风控阶段主要依赖于专家经验和人工审核来进行风控判断,效率低且成本非常高;数字风控阶段则引入了机器学习的模型,通过机器学习建模的补充,结合专家规则去防控整体风险。

但就现有的经验来看,由专家经验过渡到机器学习模型,建模这一步会面临很多的问题,第一是样本量不足,第二是样本空间增长有限;同时基于静态的历史数据去做风险分析是存在评估局限的,因为团伙欺诈和作弊的手段仍在不断升级。

目前,金融行业已经逐渐进入了智能风控阶段。这就需要输入更多的实时的数据,用来辅助风控引擎进行高维度的机器学习。高维度的机器学习需求,其实来源于金融线上化转变的三个特征。线上化在给金融产业带来便利的同时,也给了黑灰产更多的机会。现代金融欺诈行为规模性、隐蔽性、专业性的特点也会倒逼风控系统具备「实时数据关联查询」的能力。

针对以上的这些技术痛点,图数据库这种特别擅长处理实时数据关联查询的新型数据存储方式开始成为各大银行及金融机构关注的焦点。在数据做了多元的数据融合存储之后,正可以应用图模型这种本身天然贴合关联数据网络查询的优势,使用图数据库可以作为反欺诈风控的基础数据库,去应对海量关联数据的存储和检索。

在应用完这些对应的数据之后,业务团队还可以结合图上原生的一些图计算方法,去挖掘一些比较隐蔽的风险因子。

另外,在辅助算法精确度这块,其实很多机器学习的方法忽略了丰富上下文的信息,因为机器学习方法是依赖于通过源组构建的输入数据忽略了这种预测关系类的数据,而通过图的输入,正可以去丰富相关的信息,进而去提升算法模型的精确度。

场景1:反欺诈

传统的反欺诈手段有个很重要的问题就是信息不对称,金融机构很难快速去验证信贷客户信息哪些是真实的,哪些是经过包装的,这就导致很多风控措施都相当滞后——往往采取措施时资金损失已经发生。

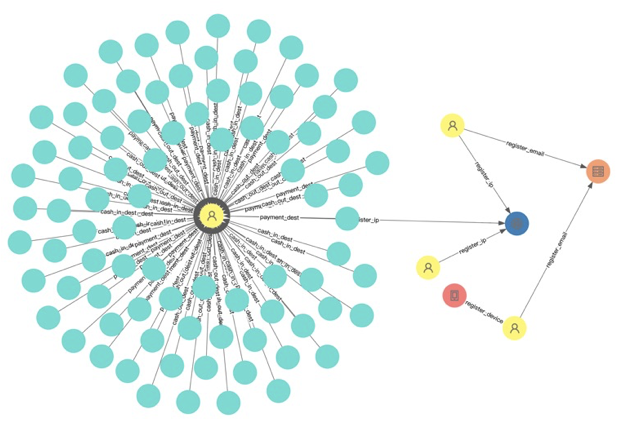

使用图数据库可以打通多系统、多维度、多类型的数据,融合成全行业务的整体视图。通过申请注册 IP、设备号、手机号、地理经纬度等多个维度实时分析欺诈行为,结合图算法及时发现隐蔽的团体作弊行为,及时阻止欺诈交易并封禁账号,提升申请/交易欺诈识别率,避免可能出现的经济损失。

场景2:反洗钱

传统的反洗钱模型通常只能关注一度的交易行为,难以进行有效排序和过滤。如果使用人工审核案件,则难以进行深度、有效的探索分析,特征也不具备可解释性,因此难以对团伙作案进行高效管控。

使用图数据库可以有效补充黑产账户的隐藏链接、多账号共同信息等图特征,通过机器学习辅助提升识别准确率,减少误报。基于图可视化快速进行多层探索分析,特征可解释性强。另外,图数据库上还支持 K-core、Louvain 等多种图算法,可以提升欺诈团伙识别效率。

场景3:担保圈识别

金融担保业务中经常存在交叉担保的现象,但由于担保群体的复杂性和擅于钻规则漏洞的隐蔽性,现有技术对于三个或三个以上的客户形成的环状担保基本无法解决,尤其缺乏深层次和动态的分析监测,担保规模越大、复杂性越高,越难以进行深层次分析。

基于图的深度查询正适合高效识别担保圈/担保链,同时基于多种图可视化手段,金融机构可以快速进行多层的深度探索分析,及时发现并识别核心风险担保圈,对即将发出的信贷申请进行预警,减少人工审核失误,提升风控效率。

场景4:企业图谱

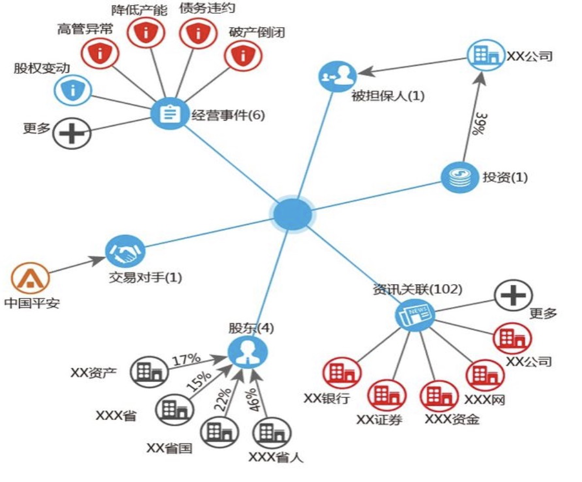

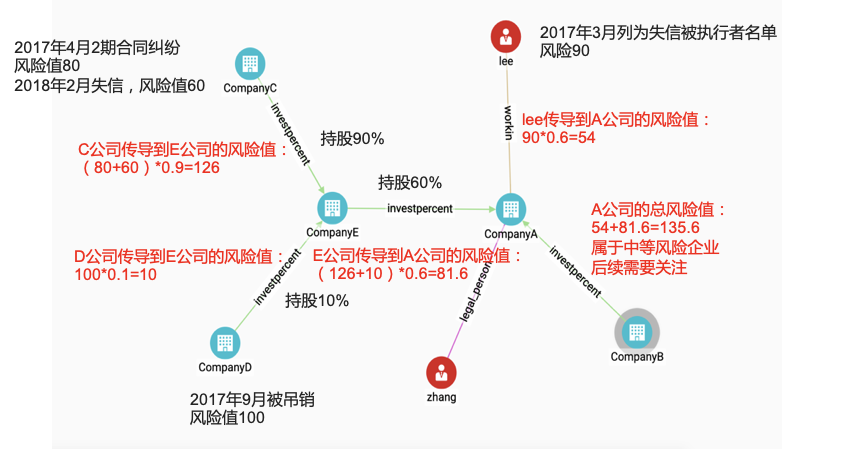

金融机构在处理业务申请或交割事宜中经常需要分析企业的生产经营状况,而全局视图的缺失非常容易导致信息掌握不全面。另外依靠人力很难及时发现不同企业间相互传导的潜在风险因素,这些都会导致金融借贷、放款审核时的错判漏判。

使用图数据库可以通过持股关系及图算法,可以有效识别隐形集团或发现异常成团情况。基于多层关系穿透查询,也能迅速发现实际控制人和控制路径,并通过实时计算某信用风险引起的关联客群风险快速识别传导路径,让企业实控人关系、股权/转让关系、风险传导等关系等一目了然。

场景5:交易图谱

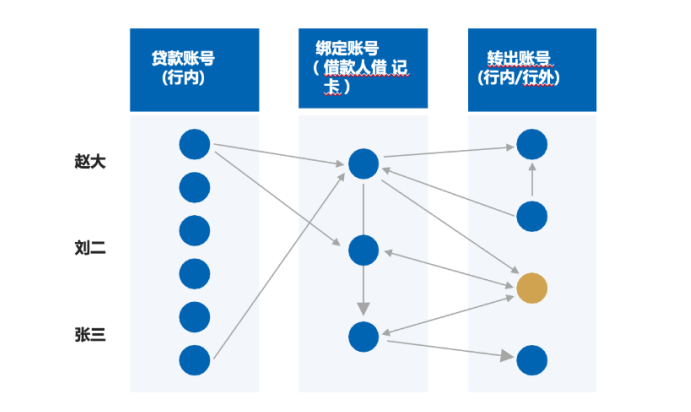

在涉赌涉诈、贷后资金流向等场景中,金融机构流出的资金往往涉及多层次的转账关系。这个过程中可能会涉及多种平台机构、空壳企业以及历史流水的转入转出操作,交易账户、交易主体和行为都非常复杂,使用传统手段难以及时发现其中隐藏的作弊行为。

通过图数据库可以最大程度地还原真实的交易场景,这是以往在核查单观察,或者在系统上一步一步点击流水不容易观察到的。分析人员结合账户特征,就可以在图谱上观察有没有分散的转出和转入,或者交易对手成批地更换。结合这些特征和行为,就可以分析账户在整张交易网络中的作用,快速精准地锁定资金最后的流向、受益人是谁。

如今,金融欺诈及作弊行为比以往任何时候都要更加普遍、出人意料且速度更快,响应行动应分秒必争。选择一款好的图数据库产品不仅可以赋予上层应用更多的敏捷性,而且能在底层提供更安全稳定、易扩展的生产环境,大幅度减轻后续运维的压力。目前广受欢迎的「悦数图数据库」就采用了 Shared-Nothing 和存算分离的架构,在波峰波谷可以分别做计算和存储层横向拓展,其次悦数图数据库本身也是一款云原生分布式的图数据库产品,因此能够很好去应对弹性方面的需求。

另一方面,好的应用表现离不开本土化团队的支持,尤其在关键生产业务当中。作为国产自主研发的分布式图数据库代表,悦数图数据库拥有经验丰富的研发和实施交付团队。除了提供企业级服务之外,悦数图数据库也提供了一系列可视化的探索和管理工具,让业务人员更好去做数据的分析探索,数据更直观且具有可解释性。

自发布以来,「悦数图数据库」已被中国移动、美团、快手、众安保险等众多知名企业选择,并在反欺诈、反作弊、黑灰产发现等场景中获得广泛应用,通过多种图算法和图分析工具发现潜在的欺诈行为,减少由此带来的经济损失。