吴昊:资本凛冬将至,给SaaS企业的十条生存建议

本文作者吴昊,SaaS领域的知识沉淀者、独立顾问,《SaaS创业路线图》作者。

2022年将是中国SaaS界的资本寒冬,上一波SaaS投资热(2021年底~2022年中)背后的基础已经消散:

* 各国政府从货币超发转向央行缩表,金融领域形势逆转

* 美国SaaS公司股价暴涨后连续下跌4个月。例如Global X Cloud Computing ETF指数基金,先是在19个月里暴增162%(2020年3月至2021年11月),然后掉头在最近3个月跌了30%

* 港股SaaS公司,微盟、有赞等,则在多倍增长后,从2021年2月的最高点至今下跌了80~90%

*国内各大美元基金、人民币基金在SaaS投资市场连续“扫货”后,以20~60的高PS投资了众多头部SaaS公司

*而2021年拿到投资的众多SaaS公司的业绩,仍然遵循我上图的黄色线条(SaaS公司的产品/营销/服务能力值)逐步增长。营收超过1亿人民币的公司中,90%仍以toB公司既有的速度(10~35%)“缓慢”增长;他们并没有因为拿到独角兽估值(10亿美元)就能立即在业绩上体现出来。

这也是toB领域的客观规律。

我和不少投资人交流,大家普遍认为投资热潮已经过去。

所以 ——

SaaS企业融资的凛冬已至,2016年~2018年来过的“夜王”将在2022年重返神州。

SaaS公司的商业模式决定了在初期7年都很难有正向现金流,资本市场的变化将直接影响我们的经营决策。

这里我给大家十条生存建议:

1、围绕自己的核心价值做投入

认清自己企业的“核心能力”,不断在这个能力上做出差异化特色,在市场竞争中争取主动。

2、在差异化的基础上,避免/减轻价格战带来的收入损失

至于如何做出差异化,欢迎阅读文章《中国SaaS的唯一出路》。

3、严控产品扩张

A、B轮前后的公司,在自己的利基市场上做深做透;C/D轮之后的公司,也不要盲目乐观地扩充产品线,最多是“一老加一新”。

4、派轻团队尝试新业务

如果一定要做新产品、进入新市场,考虑“用老人做新业务、用新人守老业务”(这句话是纷享销客创始人罗旭十年前教给我的)。

最好是CEO、CTO或产品一把手带着几个人的小组快速尝试新业务,不要以为新业务靠人数和研发费用就能“堆”出来。

而且这个新业务务必要与现有产品有紧密的正相关性,否则还是不建议做。

5、现金为王,严控现金流

以往大家都习惯融资后大花一笔——扩研发、扩销售;今年不建议如此扩张。我们算算,如果2023年中融资形势开始好转,那时候启动融资也还需要6~9个月才能拿到钱。我们兜里最好留足24个月以上的现金。

而在现金紧张时减员,则是最坏的结果之一。

6、改变组织形式

很多公司的习惯是找不到Senior的高手带,就请一群水平中等的各管一块。我认为在寒冬中更合理的方式是,各部门、各小组的一把手要请水平高的,由他们带着Junior的队员边干边学。前者从业务高手往管理者培养;后者因为新鲜感强、做事也更踏实;两边的成就感都高。

实在找不到高手的时候,只能自己带。理由是——这样更省钱。

7、招聘上多花时间、多用权益激励、少花现金

2012年刚开始纷享销客的创业时,我在深圳招募渠道总监,底薪比市场水平低,人却要招最强的,怎么招?——办法就是多花时间聊,电话聊1个小时,见面再聊3个小时......找到认同度高的战友,一起为共同的事业拼上几年。

这么做的前提是公司创始人要有清晰的使命和愿景。详见我另一篇《SaaS创业路线图(128)领导者当有思想体系》。

补充一句,销售体系的同事,完成任务的奖金还是高的;总薪酬包并不比同级别的市场中位数低。各种缘由,大家可以自己思考。

8、重视核心毛利指标

前一段时间听一位财务总监讲,制造企业最重要的指标就是“毛利率”(销售价格减去制造成本)。其实SaaS商业模式最性感的也是高毛利(再加上高续费率、低续费成本)。

我曾为SaaS公司建过一个财务模型。

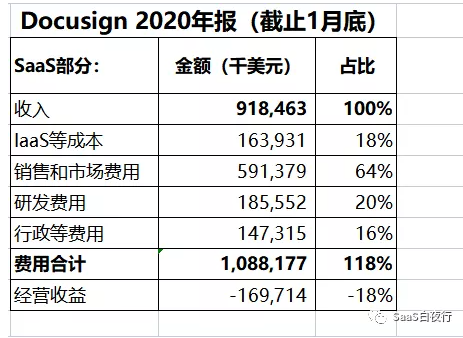

Docusign在IPO前的成本结构是这样的:

毛利率是 1 - 21% = 79%

高毛利意味着SaaS公司未来利润增长的巨大可能。相反的,如果毛利率很低,意味着产品生产销售的过程就没钱可挣,未来即便扩大规模也不能通过经营带来多少净利润。

上图可以看到上市后,Docusign的毛利率还增加到了82%。

70~80%是SaaS业务的正常毛利水平,大家可以参考一下。

据我了解,一个SaaS公司的新购获客成本(CAC,Customer Acquisition Cost)大约是首单(一年软件服务费)的40~100%(中位数大概在80%);其中主要为销售及市场费用。客单价越高,这个CAC在首单金额中的占比就越低;客单价越低,占比越高。

控制CAC,是要降低销售提成点数吗?并不一定,关键是提高人效(人均月度/季度完成销售额)。

销售人力成本 = 固定的底薪 + 提成奖金。人效越高,固定底薪的占营收的比例就越低。

10、重视金额续费率指标

随着SaaS投资机构越来越成熟,大部分toB投资人都认识到,即便当期有很高的营收,如果金额续费率不高,SaaS模式也是不性感的。

从SaaS公司经营的角度看也同样如此。刚才说SaaS公司的获客成本在首单金额的80%左右,而我调查过一些典型的SaaS企业,续费的成本大约只有20~30%(主要是客户成功服务的人工等费用)。

也就是说,续费对净利润的贡献非常高,如果控制到位,可以达到续费金额的60%(毛利率80%-续费成本20%) 。

我见到咱们头部的一些SaaS公司,NDR能摸到100%;也就是说,去年做2个亿,今年续费就有近2亿;再做个1亿的新购,爽爽的50%增长......

这就是今年我要给SaaS创业者们的十条生存建议。

其中涉及财务模型的部分,我会在下一篇《SaaS创业路线图(138)SaaS公司经营的简化财务模型》讲述其中的逻辑。

至于这个冬天什么时候会结束?变量很多,随着黄色组织能力线的上升(包含了产品能力、营销能力、服务能力的提升),还是有希望在1~2年内击穿蓝色投资热度曲线。

据我与多位头部SaaS公司CEO交流,2022年会有几家SaaS公司IPO,也许这会带来一些好消息......

无论如何,我们各家企业自己该做的事情,总是要做的。

本文经授权转载自微信公众号: SaaS白夜行,原标题《SaaS创业路线图(137)凛冬将至,生存十条》