品牌名称

浙商银行

所在行业

银行

企业规模

10000人以上

浙商银行携手神策数据,数字化转型提升客户体验

618次阅读

一、聚焦客户体验,搭建科学高效的数据指标体系

二、构建 SDAF 框架,提升客户体验的数字化管理能力

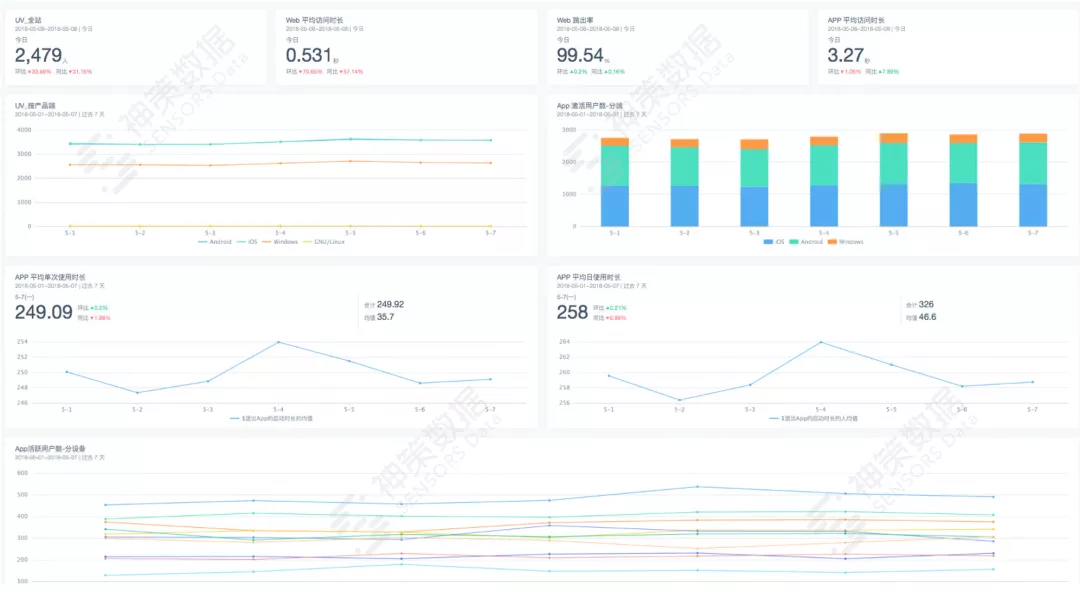

图 产品流量概览(源自神策数据官网 demo)

同类产品与银行行业合作的客户案例

中国进出口银行

银行 10000人以上

进出口银行:数据分析决策系统成功案例

项目背景

中国进出口银行是直属国务院领导的、政府全资拥有的国家政策性银行,是我国外经贸支持体系的重要力量和金融体系的重要组成部分。是我国机电产品、成套设备

锦州银行

银行 1001-5000人

锦州银行:数据决策系统综合应用

建设内容

锦州银行项目是搭建在NETEZZA基础之上数据仓库项目,基于NETEZZA优越的性能以及BI@Report强大的展示能力和应用的灵活性,为锦州银

中国农业发展银行

银行 51-200人

农发行:数据分析应用架构设计成功案例

方案概述

根据中国农业发展银行信息化建设十二五规划,在十二五期间,要对业务经营数据进行梳理,以保证数据的一致性和准确性为目的,实施数据质量工程;以数据交换

中国工商银行

银行 5001-10000人

服务中国工商银行金融分布式改造

客户需求:

1、突破集中式数据库事务支撑瓶颈

2、减少大量校验和修复交易数据局面

解决方案:

1、提供分布式事务的技术输出和技术支持

2、提供分布式事务的最佳

查看更多